Способы и методы оценки кредитоспособности клиентов. Методы оценки кредитоспособности корпоративных клиентов коммерческого банка: российский и зарубежный опыт

Для банка-кредитора финансовая состоятельность заемщика важна постольку, поскольку он планирует вовремя получить обратно выданную в качестве кредита сумму, а также проценты на нее. Такая состоятельность заемщика выражается в его платежеспособности и кредитоспособности. Оценка этих показателей напрямую влияет на качество и структуру кредитного портфеля.

Платежеспособность - это способность (наличие возможности) и готовность (наличие желания) юридического или физического лица в полном объеме в данный момент погасить свои денежные обязательства (долги). В отличие от нее кредитоспособность - это способность и готовность лица своевременно (в определенном будущем) и в полном объеме погасить свои кредитные долги (основную сумму долга и проценты). Сальников К. Кредитоспособность и платежеспособность - есть ли разница? // Банковское дело в Москве. 2006. № 8.

В определенном смысле кредитоспособность - понятие более узкое, чем платежеспособность. Чтобы решиться выдать кредит данному заемщику, банку достаточно убедиться в его кредитоспособности, не обязательно рассматривая вопрос в более широком плане (хотя из соотношений понятий ясно, что платежеспособность заемщика предполагает и наличие у него возможности расплатиться за кредит).

Существуют различные методы оценки кредитоспособности заемщиков физических и юридических лиц.

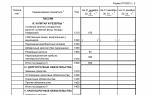

Рассмотрим подходы к оценке кредитоспособности заемщика - физического лица. Основные методики оценки кредитоспособности клиентов приведены в табл. 2.1. Турухин С.С. Методические аспекты оценки кредитоспособности физических лиц: Сиб. Фин. Шк. № 4. 2011. С. 90.

Существующие методики разрабатываются кредитными организациями самостоятельно и являются их коммерческой тайной. Итак, рассмотрим эти методики (модели) более подробно.

Таблица 2.1 - Методики оценки кредитоспособности физических лиц

|

Показатель |

Методика определения платежеспособности |

Андеррайтинг |

|

|

Вид кредита |

Экспресс-креди-тование. Кредитные карты. Овердрафты |

Кредиты на неотложные нужды (потребительские). Автомобильное кредитование |

Ипотечное кредитование. Потребительское кредитование. Автомобильное кредитование |

|

Документы, пре-доставляемые заемщиком для оценки |

Паспорт, заявление-анкета |

Паспорт, заявление-анкета, справка о доходах с места работы, документы по объекту залога и другие документы по требованию банка |

Полный пакет документов по требованию банка |

|

Время рассмотрения |

15 минут - 1 день |

От 1 до 14 дней |

|

|

Подразделения банка, участвующие в анализе клиента |

Отдел кредитования. Служба безопасности |

Отдел кредитования. Служба безопасности. Юридический отдел. Отдел по работе с залогами |

Отдел кредитования. Служба безопасности. Юридический отдел. Отдел по работе с залогами. Департамент розничного кредитования |

|

Степень автома-тизации, % |

|||

|

Банки на новоси-бирском рынке, использующие методики оценки кредитоспособности физических лиц |

«УРАЛСИБ», ОАО«Альфа-Банк», «Экспресс», ЗАО АКБ «Абсолют ЗАО Банк «Интеза», ЗАО КБ «ЛОКО ОАО «МДМ Банк», ОАО «ОТП Банк», ООО «Хоум Кредит ЗАО Банк «Русский стандарт» |

ОАО АКБ «Ак Барс», ОАО КБ «Акцепт», ОАО «Балтийский Банк», ЗАО «Банк Проектного Финансирования», ОАО «Бинбанк», ОАО «Сбербанк России» |

ОАО Банк УРАЛСИБ», ОАО КБ «Акцепт», ОАО «Банк Москвы», ОАО «Газпромбанк», ЗАО КБ «ДельтаКредит», ОАО КБ «Инвестрастбанк», ОАО «Альфа-Банк», ЗАО Банк «Интеза», ЗАО КБ «ЛОКО-Банк», ОАО «МДМ Банк», ОАО «ОТП Банк» |

Обязательным этапом кредитования физических лиц является процедура оценки их кредитоспособности, осуществляющаяся в первую очередь на основе информации, касающейся уровня их дохода. На этом этапе также обязательно проводится скоринговая оценка заемщика и изучение его кредитной истории

Кредитным скорингом называется быстрая, точная и устойчивая процедура оценки кредитного риска, имеющая научное обоснование. Скоринг представляет собой математическую или статистическую модель, которая соотносит уровень кредитного риска с параметрами, характеризующими заемщика (физическое или юридическое лицо). Основная задача скоринга заключается в оценке кредитного риска для принятия решения о выдаче кредита или о максимальной сумме выдаваемого кредита.

Скоринговые модели применяются в основном при предоставлении кредитов на покупку товаров (экспресс-кредитование) и при выдаче кредитных карт. Технология кредитного скоринга представляет собой балльную оценку характеристик, позволяющих с достаточной достоверностью определить степень кредитного риска при предоставлении потребительской ссуды тому или иному заемщику.

Наиболее значимые для прогнозирования кредитного риска показатели (характеристики) - это возраст, количество иждивенцев, профессия, доход, стоимость жилья и т.д.

Наборы характеристик, описывающих заемщиков, и их соотношение при оценке кредитного риска различаются по странам в соответствии с их экономическими условиями и национальным менталитетом, поэтому нельзя автоматически переносить модель из одной страны в другую. В российских условиях отличия существуют уже на уровне регионов, проявляясь, в частности, в величине средней заработной платы и рисков. Неправомерен даже перенос скоринговой модели из одного банка в другой клиентская база каждого банка имеет свои особенности. Преимущества скоринговых моделей достаточно очевидны:

Сокращение сроков принятия решения о предоставлении кредита (увеличение скорости обработки заявок за счет минимизации документооборота при выдаче кредита частным клиентам - важнейший способ обеспечения доходности ритейлового кредитования);

Эффективная оценка и постоянный контроль уровня рисков в отношении того или иного заемщика;

Снижение влияния субъективных факторов при принятии решения о предоставлении кредита (обеспечение объективности в оценке заявок кредитными инспекторами во всех филиалах и отделениях банка);

Оценка и управление риском кредитного портфеля частных лиц в целом, включая его отделения (учет при определении параметров новых кредитов уровня доходности и риска кредитного портфеля);

Реализация единого подхода при оценке заемщиков для различных типов кредитных продуктов (экспресс - кредиты, кредитные карты, потребительские кредиты, автокредитование, ипотечные кредиты);

Адаптация параметров кредита к возможностям конкретного заемщика;

Сокращение численности банковского персонала, экономия за счет использования персонала более низкой квалификации;

Контроль всех шагов рассмотрения заявки;

Возможность централизованной корректировки методологии оценки и немедленного ввода новшеств во всех отделениях банка. Турухин С.С. Указ. соч. С. 91.

При всем том применение кредитного скоринга сопряжено с рядом трудностей. Одна из них заключается в том, что определение оценивающих характеристик производится только на базе информации о тех клиентах, которым банк уже предоставлял кредит.

Другая (и наиболее значимая) проблема состоит в том, что скоринговые модели строятся на основе выборки из числа клиентов, обративших ранее. Так что сотрудникам банка приходится периодически проверять качество работы системы и с его ухудшением разрабатывать новую технологию скоринга. (Из анкеты-заявления для оценки берется около десяти характеристик, остальные данные хранятся в статистической базе для дальнейшего обновления и анализа скоринга). Сегодня российские банки оценивают такие параметры кредитоспособности, как доход заявителя, количество иждивенцев, наличие в собственности автомобиля (при этом различают автомобиль отечественного и иностранного производства и срок, прошедший с момента его выпуска), наличие земельного участка (рассматривается его площадь и удаленность от центра города), стаж работы, должность, образование.

Однако непрерывная корректировка скоринговой методики позволяет уточнить перечень оцениваемых характеристик, и те, кто сегодня попадает в группу ненадежных заемщиков, при последующем анализе кредитной деятельности, возможно, будут оценены как достаточно надежные.

Более сложная и тщательная модель оценки заемщиков используется при выдаче физическим лицам кредитов на неотложные потребительские нужды. Это, как правило, среднесрочные ссуды на покупку дорогих вещей, оплату услуг и работ (приобретение дорогостоящей мебели, плата за обучение, финансирование ремонта жилья и т.п.).

В этом случае многие крупные коммерческие банки определяют платежеспособность заемщика на основании документов с места работы о доходах и размерах удержаний, а также по данным анкеты. Результат вычисляется как среднемесячный доход за вычетом всех обязательных платежей, скорректированный на поправочный коэффициент и умноженный на срок кредита. Исходя из полученной суммы рассчитывается максимальный размер кредита. Полученная величина корректируется с учетом предоставленного обеспечения, заключения службы безопасности и юридического отдела банка, остатка задолженности по ранее полученным ссудам.

Для оценки платежеспособности клиента кредитным инспекторам необходимо проанализировать около 15 документов. Обязательное их предоставление клиентом ограничивает круг потенциальных заемщиков банка, но позволяет сформировать кредитный портфель более высокого качества и снизить кредитный риск. Турухин С.С. Указ. соч. С. 91.

К недостаткам методики можно отнести учет совокупного дохода семьи лишь в исключительных случаях, что значительно сужает круг потенциальных заемщиков. Одно из преимуществ данной методики - применение специальных формул и корректирующих коэффициентов, позволяющих упростить работу сотрудников кредитного отдела и рассчитать платежеспособность потенциального заемщика. Оценочные показатели следует отбирать для каждой конкретной ситуации, а результат не рассматривать как нечто однозначно свидетельствующее о возможности или невозможности выдачи кредита. Ведь даже если на момент рассмотрения кредитной заявки финансовые показатели клиента находятся на приемлемом уровне, не следует забывать, что полностью риск невозврата кредита неустраним в принципе. Показатели помогут лишь оценить степень кредитного риска на данный момент.

При ипотечном кредитовании физических лиц основной способ снижения кредитного риска банка - проведение андеррайтинга заемщика, то есть оценка вероятности погашения кредита, предполагающая анализ платежеспособности потенциального клиента в порядке, установленном банком, а также принятие положительного решения по заявлению о выдаче ипотечного кредита или отказ в предоставлении ссуды. Операциями по ипотечному кредитованию физических лиц занимается целая группа подразделений: юридическая служба, служба безопасности, отдел ценных бумаг, отдел жилищного строительства и т.д. Это свидетельствует о сложности и трудоемкости процедуры андеррайтинга, ход, который банк определяет самостоятельно.

В некоторых банках андеррайтингом занимается отдельное подразделение, которое консолидирует информацию от других подразделений и делает заключение о целесообразности выдачи кредита.

Наиболее важный момент в процессе андеррайтинга - оценка платежеспособности клиента с точки зрения возможности своевременно вносить платежи по кредиту. Для этого консолидируется информация о трудовой занятости, доходах и расходах заемщика, а также о качестве предоставленного обеспечения.

При ипотечном кредитовании используются и дополнительные характеристики: количественные (отношение общей суммы ежемесячных обязательств заемщика к совокупному семейному доходу за тот же период; достаточность денежных средств с учетом расходов на проживание) и качественные (доходы заемщика, стабильность занятости, кредитная история, обеспечение кредита и т.п.).

Таким образом, в андеррайтинге используется как системный, так и индивидуальный подход, а трудоемкость данной оценки требует определенного опыта работы в банковской сфере. Чаще всегда банки пытаются минимизировать кредитный риск за счет повышения кредитных ставок. Если же банк планирует разворачивать масштабную программу, тогда, чтобы преуспеть в условиях ужесточения конкуренции, надо искать пути сокращения расходов и минимизация рисков. Нужно создать своеобразный конвейер, в котором сотрудники взаимодействуют с заемщиками и между собой по четко выверенным правилам и алгоритмам. В число алгоритмов входят методики анализа заявок и принятия решений.

Отметим, что понимание необходимости использования более совершенных методик возникает обычно у тех банков, кредитование физических лиц в которых реализуется в качестве массовой услуги. Турухин С.С. Указ. соч. С. 92.

Оценка кредитоспособности предприятия-заемщика либо любого другого юридического лица, желающего получить кредит, включает в себя два ключевых момента:

1) финансовый анализ, который проводится на основании системы определенных финансовых показателей;

2) нефинансовый (или же качественный) анализ.

Качественная методика оценки кредитоспособности заемщика банка основывается на использовании информации, выразить которую в каких-либо количественных показателях невозможно. Во время такого анализа банк занимается изучением деловой репутации потенциального заемщика, то есть уровня квалификации его руководящего состава, честности, порядочности, опыта работы в определенной отрасли хозяйства, показателей текучести кадров, а также своевременного расчета по прошлым кредитам. Также оценка кредитоспособности банковских заемщиков подразумевает тщательное изучение их экономического окружения - уровня конкурентоспособности изготавливаемой продукции, главных деловых партнеров, устойчивости рынка сбыта и прочих показателей. На данном этапе банк может использовать информацию, которая была собрана как им самим, так и прочими банками либо кредитными бюро.

Методы оценки кредитоспособности организаций коммерческими банками можно подразделить на рейтинговые и нерейтинговые.

Нерейтинговые методики оценки кредитоспособности заключаются в том, что банком определяется набор необходимых и достаточных показателей, для каждого показателя устанавливаются границы, относящие организацию к определенному классу кредитоспособности по данному показателю. Кроме количественной оценки кредитоспособности производится качественный анализ.

Чаще всего под кредитоспособностью понимается финансовое состояние организации, и для его оценки используются три группы оценочных показателей:

Коэффициенты ликвидности;

Коэффициенты соотношения собственных и заемных средств;

Показатели оборачиваемости и рентабельности.

Оценка результатов расчета показателей заключается в присвоении организации категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными (см. табл. 2.2).

Таблица 2.2 - Классификация коэффициентов по категориям

Увеличение показателей в динамике можно трактовать как улучшение кредитоспособности организации, уменьшение - как ухудшение.

Качественный анализ кредитоспособности основан на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа используются сведения, представленные заемщиком, кредитная история и другие источники. Оцениваются следующие риски: отраслевые, акционерные риски, риски регулирования деятельности предприятия, производственные и управленческие риски. Е.А. Цветкова «Анализ подходов к оценке кредитоспособности организаций» // "Международный бухгалтерский учет", 2011. № 24.

1) границы установления категорий кредитоспособности организаций;

2) оценка кредитоспособности организации при попадании ключевых показателей в разные категории;

3) невозможность количественного сравнения деятельности организаций между собой, возможно только качественное распределение по трем категориям.

Таким образом, можно отметить недостаточную проработанность нерейтинговых систем оценок и в результате этого возникающие сложности точного определения категории кредитоспособности организации. Данные методики не отвечают в полной мере требованию комплексности рассмотрения кредитоспособности организаций. Категория кредитоспособности организации определяется достаточно условно, так как не учитывается значимость отдельных коэффициентов в общей оценке.

Результаты расчетов данных показателей дают банку возможность сделать заключение о кредитоспособности возможных заемщиков, которая, в свою очередь, находится в прямой зависимости от класса каждого из рассчитанных показателей. Если же имеет место значительная разбежка между уровнями фактических значений коэффициентов, то причислить определенного клиента к какому-либо классу становится гораздо сложнее. В таком случае банки прибегают к так называемой рейтинговой системе, подразумевающей выбор самим банком наиболее важных показателей и присвоение им определенного веса.

Рейтинговые методики заключаются в сведении оценки кредитоспособности организаций к единому синтезированному показателю - рейтингу, выраженному в баллах. Для него определяются границы интервала колебания, при которых кредитоспособность организации признается удовлетворительной.

Каждый банк самостоятельно определяет набор показателей, по расчетам которых определяется рейтинг заемщиков.

Отличительной особенностью методик составления рейтингов является расчет одного ключевого легко сопоставимого показателя для каждой из списка сравниваемых организаций, по которому в дальнейшем и будет проводиться их ранжирование. Подход, основанный на расчете интегрированного рейтингового показателя, позволяет легко отслеживать динамику кредитоспособности организации во времени и прогнозировать ее на будущие периоды, используя такие стандартные статистические методы, как, например, построение трендов или рядов регрессии, а также однозначно сопоставлять различные организации друг с другом.

Недостатком метода, основанного на расчете интегрированного рейтингового показателя суммированием взвешенных факторов по всем направлениям, является «размазывание» значений тех или иных ключевых показателей. Проходя через призму безразмерных величин и коэффициентов значимости, показатель может потерять довольно большую часть своего негативного значения и в совокупности с другими показателями дать неплохой интегрированный результат. Е.А.Цветкова «Анализ подходов к оценке кредитоспособности организаций» // "Международный бухгалтерский учет", 2011. № 24.

Таким образом, на основе изученного материала можно сделать вывод о том, что перед выдачей кредита клиенту, банк проводит ряд мероприятий, направленных на изучение будущего заемщика. Каким будет этот метод изучения - скоринг, андеррайтинг, или коэффициентный метод определения кредитоспособности заемщика, банк определяет самостоятельно, и тут многое зависит от кредитной политики банка, его возможностей и желания сформировать в итоге качественный кредитный портфель.

Оценка финансового положения заемщика является одним из главных факторов анализа кредитоспособности. Разные методы оценки заемщиков могут одновременно применяться к одному и тому же человеку. Их количество и тщательность зависят от желания банка-кредитора и особенностей заемщика. Перечень элементов кредитоспособности заемщика и показателей, их характеризующих, может быть более широким или сокращенным в зависимости от целей анализа, видов кредита, сроков кредитования, состояния кредитных отношений банка с заемщиком. Оптимальные или допустимые значения таких показателей должны дифференцироваться в зависимости от деятельности заемщика, конкретных условий сделки и пр.

На сегодняшний день существует несколько основных методик оценки кредитоспособности клиентов. Системы отличаются друг от друга количеством показателей, которые применяются в качестве составных частей общей оценки заемщика, а также разными подходами к характеристикам и приоритетностью каждого из них.

Существуют следующие способы оценки кредитоспособности физических лиц:

ѕ скоринговые модели;

ѕ методика определения платежеспособности;

ѕ андеррайтинг.

Банк применяет каждую из моделей для разных видов кредитования и корректирует ее в индивидуальном порядке (таблица 1).

Таблица 1 Методики определения кредитоспособности заемщика - физического лица

|

Методика определения платежеспособности |

Андеррайтинг |

||

|

Вид кредита |

экспресс-кредитование, кредитные карты |

Кредит на неотложные нужды |

Ипотечный кредит |

|

Документы, предоставляемые заемщиком для оценки |

Паспорт, заявление-анкета |

Паспорт, заявление анкета, справка о доходах с места работы, документы по объекту залога и другие документы по требованию банка |

Документы по требованию банка |

|

Время рассмотрения |

15-30 минут |

||

|

Подразделения банка, участвующие в анализе клиента |

Кредитный инспектор |

Кредитный департамент, служба безопасности, юридический департамент |

Кредитный департамент, служба безопасности, юридический департамент, отдел ценных бумаг,отдел оценки,отдел жилищного строительства |

|

Показатели характеристики |

Качественные характеристики |

Количественные показатели |

Качественные и количественные показатели, оценка недвижимости. |

Скоринговые модели применяются в основном при предоставлении кредитов на покупку товаров (экспресс-кредитование) и при выдаче кредитных карт.

Скоринг представляет собой математическую (статистическую) модель, с помощью которой на базе кредитной истории уже имеющихся клиентов банк определяет, насколько велика вероятность, что тот или иной клиент вернет кредит в назначенный срок. Скоринг выделяет те характеристики, которые наиболее тесно связаны с надежностью или, наоборот, с ненадежностью клиента. Техника кредитного скоринга представляет собой оценку в баллах характеристик, позволяющих с достаточной достоверностью определить степень кредитного риска при предоставлении потребительской ссуды тому или иному заемщику.

Преимущества скоринговых моделей очевидны:

ѕ снижение уровня невозврата кредита, быстрота и беспристрастность принятия решений;

ѕ возможность эффективного управления кредитным портфелем;

ѕ отсутствие длительного обучения сотрудников кредитного департамента;

ѕ возможность провести экспресс-анализ заявки на кредит в присутствии клиента.

Однако, несмотря на положительные моменты, применение кредитного скоринга сопряжено с рядом трудностей. Одна из них заключается в том, что определение оценивающих характеристик производится только на базе информации о тех клиентах, которым банк уже предоставлял кредит. Другая и наиболее значимая проблема состоит в том, что скоринговые модели строятся на основе выборки из числа наиболее "ранних" клиентов. Учитывая это, сотрудникам банка приходится периодически проверять качество работы системы и, когда оно ухудшается, разрабатывать новую модель.

Следует отметить, что из анкеты-заявления, заполненной заемщиком, для оценки берутся порядка десяти характеристик, а остальные данные хранятся в статистической базе для дальнейшего обновления и анализа скоринга.

На текущий момент российские банки оценивают такие характеристики, как доход, количество иждивенцев, наличие в собственности автомобиля (при этом различают автомобиль отечественного и иностранного производства, обязательно учитывая срок, прошедший с момента его выпуска), наличие земельного участка (рассматривается его площадь и удаленность от центра города), стаж работы, должность, образование. Несомненно, сегодня это основные параметры, по которым можно определить степень кредитоспособности физического лица.

Непрерывная корректировка скоринговой методики позволит расширить и изменить перечень оцениваемых характеристик, и те клиенты, которые сегодня попадают в группу ненадежных заемщиков, при последующем анализе кредитной деятельности, возможно, будут отнесены к числу заемщиков, имеющих низкую невозвратность кредитов.

Более сложная и тщательная оценка заемщика применяется при выдаче физическим лицам кредитов на неотложные потребительские нужды. Это, как правило, среднесрочные ссуды на покупку дорогих вещей, оплату каких-либо услуг и работ. Примером может служить приобретение дорогостоящей мебели, плата за обучение, финансирование ремонта жилья и т.п. В этом случае многие крупные коммерческие банки определяют платежеспособность заемщика на основании документов с места работы о доходах и размерах удержаний, а также по данным анкеты. Результат вычисляется как среднемесячный доход за вычетом всех обязательных платежей, скорректированный на поправочный коэффициент и умноженный на срок кредита. Исходя из полученной суммы, рассчитывается максимальный размер кредита. Полученная величина корректируется с учетом влияющих факторов: предоставленного обеспечения кредита, информации, содержащейся в заключениях службы безопасности и юридического департамента банка, остатка задолженности по ранее полученным ссудам.

Для оценки платежеспособности клиента кредитным инспекторам необходимо проанализировать огромное количество документов. Перечень их достаточно велик и насчитывает около пятнадцати наименований. Обязательное их предоставление клиентом, с одной стороны, ограничивает круг потенциальных заемщиков банка, а с другой, позволяет сформировать кредитный портфель более высокого качества и снизить кредитный риск.

Один из плюсов данной методики - применение специальных формул и корректирующих коэффициентов, которые позволяют упростить работу сотрудников кредитного департамента банка и рассчитать платежеспособность потенциального заемщика. Однако показатели для нее следует получать в каждой конкретной ситуации отдельно, а результат не рассматривать как нечто, свидетельствующее однозначно в пользу или против выдачи кредита. Ведь даже если на момент рассмотрения кредитной заявки финансовые показатели клиента находятся на приемлемом уровне, не стоит забывать, что риск невозвращения кредита все равно остается, поскольку полностью устранить его в принципе невозможно. Показатели помогут лишь оценить степень кредитного риска и, к сожалению, данная методика не позволяет спрогнозировать положение заемщика в будущем.

При ипотечном кредитовании физических лиц основной способ снижения кредитного риска банка - проведение андеррайтинга заемщика, при котором происходит оценка вероятности погашения кредита, предполагающая анализ платежеспособности потенциального клиента в порядке, установленном банком, а также принятие положительного решения по заявлению на ипотечный кредит или отказ в предоставлении ссуды.

Операциями по ипотечному кредитованию физических лиц в банке занимается достаточно широкий круг банковских подразделений: юридическая служба, служба безопасности, отдел ценных бумаг, отдел жилищного строительства и пр. Это свидетельствует о степени сложности и трудоемкости процедуры андеррайтинга, ход которой каждый банк разрабатывает самостоятельно, выбирая критерии оценки и условия предоставления ипотечных кредитов.

Наиболее важный момент в процессе андеррайтинга - оценка платежеспособности клиента с точки зрения возможности своевременно осуществлять платежи по кредиту. Для выполнения данной оценки консолидируется информация о трудовой занятости и получении заемщиком доходов, а также о его расходах. После этого делается вывод - сможет ли он погасить кредит. Одновременно с этим выдается заключение, является ли закладываемое имущество достаточным обеспечением для предоставления ссуды или нет.

При ипотечном кредитовании сотрудники банков включают в методику определения кредитоспособности заемщика и величины кредитного риска дополнительные количественные и качественные характеристики.

Среди количественных характеристик - отношение общей суммы ежемесячных обязательств заемщика к совокупному семейному доходу за тот же период, а также достаточность денежных средств (исходя из расходов на содержание).

Качественные характеристики включают доходы заемщика, стабильность занятости, кредитную историю, обеспечение кредита и т. п.

Оценивая методику андеррайтинга, можно сделать вывод, что здесь применяется системный подход к анализу ссудозаемщика. Положительная сторона методики - возможность банка к любому потенциальному заемщику выработать индивидуальный подход, в рамках которого будет учтено необходимое количество характеристик. Минус данной оценки - трудоемкость ее выполнения, требующая особой квалификации банковских сотрудников. Большинство банков предпочитают компенсировать кредитный риск с помощью повышения процентной ставки. Используют и другие методы, применение которых не требует больших затрат времени и труда.

Следует отметить, что понимание целесообразности и актуальности использования более совершенных методик возникает чаще всего у тех банков, кредитование физических лиц в которых реализовано в качестве массовой услуги.

Если же банк планирует разворачивать масштабную программу, то для того чтобы преуспеть на рынке в условиях постоянного ужесточения конкуренции и, как следствие, сокращения доходности, необходимо искать пути сокращения операционных расходов и минимизации рисков.

В настоящее время банки уделяют большее внимание количественному анализу кредитоспособности заемщика, а не качественному. Качественный анализ проводится только в ходе собеседования (интервью) с потенциальным заемщиком на начальных этапах кредитования. Совершенствование качественных методик и обязательное их применение при оценке кредитоспособности заемщика банка лишь увеличит качество результатов оценки. При качественном анализе кредитоспособности необходимо уделять внимание не только самому потенциальному заемщику, но и экономической ситуации в стране.

Использование балльных систем оценки кредитоспособности - это наиболее объективный и экономически обоснованный процесс принятия решений. В методиках необходимо учитывать такую проблему балльных систем оценки кредитоспособности, как то, что они должны быть статистически тщательно выверены и требуют постоянного обновления информации, что может быть дорого для банка. Поэтому небольшие банки, как правило, не разрабатывают собственных моделей анализа кредитоспособности клиентов из-за высокой стоимости их подготовки и ограниченной информационной базы.

Кредитоспособностью клиента коммерческого банка называют способность заемщика в указанный срок и полностью рассчитаться по имеющимся долговым обязательствам (по процентам и основному долгу). В отличие от платежеспособности, кредитоспособность на определенную дату или за истекший период не фиксирует неплатежи, она прогнозирует свою способность к погашению имеющегося долга на самую ближайшую перспективу. Уровень же клиентской кредитоспособности определяет уровень риска банка, который связан с выдачей ссуды заемщику.

Критерии кредитоспособности клиентов

Отечественная и мировая банковская практика дает возможность выделить некоторые критерии оценки кредитных рисков и кредитоспособности клиентов:

Характер клиента;

финансовые возможности, способность зарабатывать достаточное количество средств для погашения долга;

капитал;

обеспечение кредита;

способность заимствовать средства;

условия, в которых будет совершаться кредитная операция;

контроль.

Способы оценки кредитоспособности:

Первичный сбор информации о новом клиенте;

оценка финансовой устойчивости;

анализ денежных потоков;

оценка менеджмента;

наблюдение за работой клиентов путем выезда на конкретное место.

Финансовые коэффициенты, позволяющие оценивать кредитоспособность клиентов коммерческих банков

Выбор финансовых коэффициентов определяют особенностями клиентуры банка, кредитной политикой банка, также возможными причинами каких-либо финансовых затруднений. Можно выделить 5 основных категорий:

I - коэффициент ликвидности;

II - коэффициент оборачиваемости или эффективности;

III - коэффициент финансового левериджа;

IV - коэффициент прибыльности;

V - коэффициент обслуживания долга.

(КТЛ) - это коэффициент текущей ликвидности, который показывает, является ли заемщик способным рассчитаться по всем своим долговым обязательствам:

Рассчитаем КТЛ:

КТЛ = Текущие активы / на текущие пассивы.

Этот коэффициент предполагает сопоставление всех текущих активов, средств, которыми клиент располагает в различной форме (это могут быть: денежные средства, дебиторская задолженность по ближайшим срокам погашения, стоимость запасов всех имеющихся товарно-материальных ценностей, прочие активы), с текущими пассивами, обязательствами, требующими ближайших сроков их погашения (ссуды, долги поставщикам, долги по векселям, долги бюджету, долги рабочим и служащим). В случае если долговые обязательства клиента превышают его средства, то он считается некредитоспособным.

Коэффициент (КБЛ) оперативной, быстрой ликвидности рассчитывается так:

КБЛ = Ликвидные активы / на текущие пассивы.

Ликвидными активами называют часть текущих пассивов, та, которая может быстро превращаться в наличность, которая готова быстро погасить долг. В банковской практике к ликвидным активам относятся денежные средства, также дебиторская задолженность, а в нашей практике относят и часть запасов, которые быстро реализуются. При помощи коэффициента оперативной ликвидности можно спрогнозировать способность заемщиков. быстро высвободить из оборота все денежные средства, необходимые для погашения банковского долга в положенный срок.

Все коэффициенты эффективности являются отличным дополнением коэффициентов ликвидности. Они позволяют делать заключение более обоснованным. А если показатели ликвидности будут расти за счет увеличения стоимости запасов или дебиторской задолженности при одновременном замедлении оборачиваемости, то нельзя будет повышать класс кредитоспособности данного заемщика.

Оборачиваемость запасов считается:

Длительность оборота (измеряется в днях):

Для этого нужно средние остатки запасов разделить на однодневную выручку от полученной реализации;

Количество оборотов, находящихся в этом периоде:

Выручку от реализации за определенный период делить на средние остатки тех запасов, которые имеются в этот момент.

Оборачиваемость дебиторской задолженности (измеряется в днях):

Все средние остатки задолженностей в данном периоде делить на однодневную выручку от реализации.

Оборачиваемость активов:

Выручку от реализации делить на средний размер активов.

Оборачиваемость основного капитала:

Выручку от реализации делить на среднюю остаточную стоимость основных фондов.

Все коэффициенты эффективности анализируют в динамике, сравнивают с коэффициентами конкурирующих между собой предприятий и среднеотраслевыми показателями.

Коэффициенты финансового левериджа помогают характеризовать степень обеспеченности заемщиков собственным капиталом. Все варианты расчета коэффициента разные, но экономический смысл у всех один: это размер собственного капитала, а также размер степени зависимости клиентов от привлеченных ресурсов.

Стоит отметить, что при расчете коэффициента учитывают все долговые обязательства клиентов банка. Чем выше будет доля привлеченных средств (долгосрочных и краткосрочных), тем ниже будет класс кредитоспособности клиентов. Окончательный вывод делается, учитывая динамику коэффициентов прибыльности.

Все коэффициенты прибыльности четко характеризуют эффективность использования капитала, включая всю его привлеченную часть. Существуют такие разновидности:

Коэффициенты нормы прибыли:

Валовую прибыль, полученную перед уплатой налогов и процентов делить на чистые продажи или выручку от реализации;

- Чистую операционную прибыль делить на чистые продажи или выручку от реализации;

- Чистую прибыль после уплаты налогов и процентов делить на чистые продажи.

Коэффициенты рентабельности:

Всю прибыль, полученную перед уплатой процентов и налогов делить на собственный капитал или активы;

- Всю прибыль, полученную перед уплатой налогов, но после уплаты процентов делить на собственный капитал или активы;

- Чистую прибыль делить на собственный капитал или активы.

Сопоставив все три вида коэффициентов рентабельности можно получить степень влияния налогов и процентов на рентабельность предприятия.

Норма прибыли на акции:

Доход на акцию:

Нужно дивиденды по самым простым акциям разделить на среднее количество всех простейших акций;

Дивидендный доход (%):

Нужно годовой дивиденд на 1 акцию умножить на 100 и разделить на среднюю рыночную цену одной акции.

Коэффициент покрытия процента:

Всю прибыль за период разделить на процентные платежи за конкретный период.

Коэффициент фиксированных платежей:

Всю прибыль за период разделить на (лизинговые платежи + проценты + дивиденды по акциям + прочие платежи).

Анализ денежных потоков как метод оценки кредитоспособности

Вообще, анализом денежного потока называют метод, помогающий оценивать кредитоспособность клиентов коммерческого банка, где в основе лежит использование всех фактических показателей, которые характеризуют оборот средств клиентов в отчетном периоде. Именно этим он и отличается от оценки кредитоспособности клиентов на основе систем финансовых коэффициентов.

Весь анализ денежного потока заключен в сопоставлении оттоков и притоков у заемщиков за весь период, соответствующий сроку спрашиваемой ссуды. Ссуда выдается на один год. Анализ денежного потока нужно проводить в годовом разрезе, сроком до 90 дней, также в квартальном и пр.

Элементы притока средств за весь период:

Прибыль, которая будет получена в данный период;

- амортизация, которая будет начислена за период;

- высвобождение всех средств (из дебиторской задолженности, запасов, основных фондов и других активов);

- увеличение акционерного капитала;

- увеличение кредиторской задолженности;

- рост прочих пассивов;

- выдача новых ссуд.

Элементы оттока средств:

Уплата налогов, дивидендов, процентов, пеней и штрафов;

- дополнительные вложения средств;

- уменьшение прочих пассивов;

- сокращение кредиторской задолженности;

- погашение ссуд

- отток акционерного капитала.

Оценка кредитоспособности в малом бизнесе

Необходимо знать, что кредитоспособность мелких предприятий тоже оценивают на основе различных финансовых коэффициентов кредитоспособности, оценки деловых рисков и анализа денежного потока.

Зачастую использование банком анализа денежного потока, а также финансовых коэффициентов бывает затруднительным из-за состояния отчетности и учета у клиентов банка. Как правило, предприятия малого бизнеса, не имеют лицензированного бухгалтера. При этом расходы на проверку аудиторскую недоступны, а аудиторского подтверждения отчета заемщиков нет, поэтому, в связи с таким фактом, оценка кредитоспособности базируется на знаниях работников банка.

Причем, последнее предполагает регулярные контакты с клиентами: личное интервью с клиентами, регулярное посещение их предприятий и т.д.

Во время личного интервью с руководителями мелких предприятий должны быть выяснены цели суды, источники и сроки возврата долгов. Клиенты должны доказать, что кредитуемые ими запасы к конкретному сроку снизятся, кредитуемые затраты спишутся на себестоимость всей реализованной продукции.

Есть еще одна особенность у малых предприятий. Зачастую, их руководители и работники - члены их семей или родственники; их личный капитал зачастую смешивается с капиталом предприятия. А при оценке кредитоспособности мелких клиентов учитывают финансовое положение владельца, которое определяется по данным их личного финансового отчета.

Элемент, из которых банком складывается система оценки кредитоспособности мелких заемщиков:

Оценка делового риска;

собеседования банкира с владельцами предприятия;

наблюдение за работой этого клиента;

анализ финансового положения предприятия и самого клиента.

Оценка кредитоспособности у физических лиц

Оценку кредитоспособности физических лиц проводят на соотношении личного дохода и испрашиваемой, общей, оценке его финансового положения и стоимости всего его имущества, личностных характеристиках, состава семьи, изучении кредитной истории.

Существует 3 основные метода оценки кредитоспособности у физических лиц:

Изучение кредитной истории;

- скорринговая оценка;

- оценка лица по финансовым показателям его платежеспособности.

В статье раскрывается проблема оценки кредитоспособности корпоративного заемщика, которая с каждым днем становится все актуальнее в связи с ухудшением экономической обстановки и ужесточением требований к принятию риска. Риск невозврата кредита в российских банках приводит к увеличению упущенной выгоде банка. Путем выхода из подобной ситуации является более детальный подход кредитных организаций к оценке кредитоспособности клиента. Определены преимущества существующей системы оценки кредитоспособности в России и проведен анализ существующих недостатков. Приведен сравнительный анализ методов оценки кредитоспособности заемщика в разных странах и предложен способ совершенствования российских методов оценки кредитоспособности заемщика. Автор считает, что способом усовершенствовать оценку кредитоспособности будет построение единой методики оценки кредитоспособности корпоративного клиента.

кредитоспособность

коммерческий банк

оценка кредитоспособности

1. Бондаренко Т.Н., Савватеева О.П. Совершенствование оценки кредитоспособности заемщика как элемент управления кредитными рисками // В сборнике: Глобальная трансформация национальных рыночных систем в ходе формирования экономики знаний материалы международной научно-практической конференции: в 2 частях. Хабаровская государственная академия экономики и права. – 2013. – С. 279–283.

2. Корниенко К.А., Самсонова И.А. Влияние развития финансовой среды на «процветание» бизнеса в регионе// Современные проблемы науки и образования. – 2014. – № 4. – С. 392.

3. Шагунова М.А., Кривошапова С.В. Роль внутрибанковского контроля в деятельности коммерческого банка// Современные проблемы науки и образования. – 2015. – № 1-2. – С. 7.

4. Копылова Г.А., Конвисарова Е.В. Анализ услуг Сбербанка России по депозитным вкладам физических лиц // Территория новых возможностей. Вестник Владивостокского государственного университета экономики и сервиса. – 2015. – № 2 (29). – С. 22–30.

5. Кучиев А.З., Кучиева И.Х. Организация и методы оценки кредитоспособности корпоративных клиентов // Terra Economicusю – 2013. – № 3. – С. 65–69.

6. Матчина Е.М, Широнина Е.М. Совершенствование банковской системы кредитования юридических лиц // Современные проблемы науки и образования. – 2012. – № 3.

7. Маковецкий М.Ю. Методы оценки кредитоспособности заемщика// Известия Пензенского государственного педагогического университета им. В.Г. Белинского. – 2008. – № 11.

8. Кемаева С.А., Козлова Е.Е., Ионова Е.С. Информационно-аналитическое обеспечение оценки кредитоспособности организаций малого бизнеса// Экономический анализ: теория и практика. – 2014. – № 7.

9. Шаталова Е.П. Оценка кредитоспособности заемщика в банковском риск-менеджменте: учеб. пособие. – М.: КноРус, 2011.

Эффективная система банковских операций с широкой клиентурой может и должна способствовать мобилизации внутренних сбережений. Особое значение приобретает в этой связи гибкое банковское обслуживание, способное реагировать на формирующиеся потребности изменяющейся экономики.

Кредитование корпоративной клиентуры банков развивается очень быстрыми темпами, перед банковским сектором встает ряд проблем. Наиболее важная из них - предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа.

Решением данной проблемы является качественная и эффективная оценка кредитоспособности клиента. Однако кредитная деятельность российских банков отмечается отсутствием у большинства из них отработанной организации и методики оценки кредитоспособности клиентов. Исследования в области оценки кредитоспособности позволят формализовать методику ее оценки банками, снизить кредитный риск и в итоге улучшить качество кредитного портфеля.

Методологические аспекты оценки кредитоспособности корпоративных клиентов исследовались такими учеными как: Ю.А. Колядюк, Р.И. Иваненко, Л.В. Барабан, Т.Н. Бондаренко, О.П. Саватеева, К.А. Корниенко, И.А. Самсонова, М.А. Шагунова, С.В. Кривошапова, Г.А. Копылова и другими авторами. Подавляющее большинство работ данных авторов относится к общей оценке финансовых компаний как заемщиков.

Основным критерием кредитоспособности заемщика признается его финансовое состояние, оценка которого определяется в процессе анализа:

1) финансовых результатов (прибыль, убытки);

2) ликвидности и платежеспособности предприятия;

3) рыночной позиции (деловая активность, конкурентоспособность, устойчивая динамика положения на рынке);

4) движения денежных потоков и прогноз их развития и изменения направления в течение всего срока действия кредитного договора.

В настоящее время в мире нет единой стандартизованной системы оценки кредитоспособности. Поэтому банки используют различные методы анализа кредитоспособности заемщика. Причинами такого многообразия являются:

Различная степень доверия к количественным (поддающимся измерению) и качественным (поддающимся измерению с трудом, с высокой степенью допустимости) способам оценки факторов кредитоспособности;

Использование определенного набора инструментов минимизации кредитного риска, сопровождающееся пристальным вниманием к отдельным инструментам;

Разнообразие факторов, оказывающих влияние на уровень кредитоспособности, которое приводит к тому, что банки уделяют им различное внимание при присвоении кредитного рейтинга. Ранее достаточно подробно было рассмотрено информационно-аналитическое обеспечение, необходимое для актуальной оценки кредитоспособности потенциальных заемщиков . Наиболее значимые, по мнению авторов, факторы, влияющие на оценку кредитоспособности, представлены в табл. 1;

Итог оценки кредитоспособности заемщика принимает различные формы. Некоторые банки останавливаются на простом расчете финансовых коэффициентов, другие - присваивают кредитные рейтинги и рассчитывают уровень кредитного риска.

Дополнительные требования Банка России включают в себя также анализ и прогноз денежного потока заемщика, планирование объема продаж и прибыли, анализ бизнес-плана и технико-экономическое обоснование (ТЭО) кредита. Относительно недавней стала попытка ознакомления с кредитной историей заемщика через Бюро кредитных историй и присвоения заемщикам кредитного рейтинга .

Результатом анализа финансового состояния заемщика становится отнесение его к одной и из групп финансового состояния: хорошее, среднее и плохое.

Ниже в табл. 2 представлены основные характеристики групп заемщиков коммерческого банка по их финансовому состоянию .

Таблица 1

Факторы, влияющие на кредитоспособность

|

Финансовое состояние на момент получения кредита |

Расчет финансовых коэффициентов, определяющих ликвидность, платежеспособность и т.д. |

|

Экономические возможности погашения кредита |

Наличие реализуемых активов, способность привлечь дополнительные средства (кредиты других банков, займы, выпуск долговых ценных бумаг, эмиссия акций) |

|

Юридические условия |

Правоспособность, дееспособность, правовые риски |

|

Намерения заемщика возвратить кредит |

Репутация, добросовестность, кредитная история, руководство |

|

Обеспечение кредита |

Залог, гарантии, поручительства, страхование |

|

Вероятность дефолта |

Использование моделей прогнозирования банкротства |

|

Конкурентоспособное положение |

Срок деятельности, продукция, доля на рынке, производственная стабильность, конкуренты |

|

Руководство |

Стратегия, опыт, планирование и средства контроля, надежность |

|

Среда окружения |

Экономическая, политическая, техническая, юридическая, внешняя |

|

Анализ отрасли |

Барьеры вхождения, возможности покупателей и поставщиков |

|

Стратегия |

Товарная, маркетинговая, производственная, финансовая, научные исследования |

|

Оценка реальности деятельности |

Отсутствие у организации собственных или арендованных основных средств, систематическое снятие предприятием со своих банковских счетов крупных наличных денежных средств в объеме 80 % и более по отношению к оборотам по этим счетам, осуществление запутанных, экономически нецелесообразных операций, осуществление операций по доверенности лицами, не являющимися сотрудниками организации, отсутствие в штате сотрудников, кроме руководства, частая смена места постановки на налоговый учет, исполнение лицом обязанностей руководителя в нескольких организациях, регистрация предприятия по месту массовой регистрации, осуществление доверительного управления деятельностью предприятия юридическим лицом, находящимся на стадии ликвидации, отсутствие либо несущественный размер налоговых платежей |

Таблица 2

Основные характеристики групп заемщиков коммерческого банка по финансовому состоянию .

|

Финансовое состояние |

Характеристика групп заемщиков |

|

стабильность производства, положительная величина чистых активов, рентабельности и платежеспособности, отсутствие каких-либо негативных явлений (тенденций), способных повлиять на финансовую устойчивость заемщика в перспективе |

|

|

отсутствие прямых угроз текущему финансовому положению при наличии в деятельности заемщика негативных явлений, которые в обозримой перспективе могут привести к появлению финансовых трудностей |

|

|

заемщик признан несостоятельным (банкротом) либо он является устойчиво неплатежеспособным или имеют место негативные явления, вероятным результатом которых могут явиться устойчивая неплатежеспособность заемщика |

Таблица 3

Преимущества и недостатки оценки кредитоспособности заемщиков

|

Характеристика |

Преимущества |

Недостатки |

|

|

Коэффициентный метод оценки кредитоспособности заемщиков |

Применяемые банками коэффициентные методы оценки кредитоспособности различны, но, как правило, содержат определенную систему показателей, таких как: Коэффициенты ликвидности; Коэффициенты оборачиваемости; Коэффициенты финансового левериджа; Коэффициенты рентабельности; Коэффициенты финансовой устойчивости; Коэффициенты обслуживания долга и пр. К коэффициентным методам можно отнести методику определения класса кредитоспособности клиента, предложенную Сбербанком России в 1998 г. |

Высокая скорость получения выводов о классе кредитоспособности заемщика в силу расчета небольшого набора показателей х |

Исследование подобных методик в крупных российских банках показало, что в них отсутствует основной показатель, характеризующий платежеспособность, который является единственным, имеющим нормативное значение в соответствии с Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)». Вид экономической деятельности, как правило, не учитывается |

|

Статистический метод оценки кредитоспособности заемщиков (или методы оценки риска) |

Цель этих методов состоит в выработке стандартных подходов для объективной характеристики заемщика, определении числовых критериев для разделения будущих клиентов на основе представленной ими информации на надежных и ненадежных. Примером служит модель Зета (Zeta model), разработанная группой американских экономистов в конце 1970-х гг. Значение ключевого параметра Z определяется с помощью уравнения, переменные которого отражают характеристики анализируемой фирмы: ее ликвидность, скорость оборота капитала. Наибольшее применение эти методы получили при прогнозировании вероятности банкротства |

Высокая скорость получения выводов о классе кредитоспособности заемщика в силу расчета небольшого набора показателей (как правило, статистическая модель включает всего 2-5 коэффициентов). Для расчета достаточно данных, представленных в бухгалтерской (финансовой) отчетности |

Эти методы редко используются в российской практике из-за отсутствия качественных статистических моделей, учитывающих специфику разных видов экономической деятельности и масштабы бизнеса. Их характеризует низкая степень достоверности результатов анализа |

|

Комплексный аналитический подход к оценке кредитоспособности заемщиков |

Основным источником информации при анализе потенциального заемщика является его бухгалтерские отчетность. Кроме того, кредитные эксперты могут потребовать прогноз доходов и расходов на год и более, сведения о дебиторской и кредиторской задолженности. Также оценивается рентабельность предприятия, прибыль и убытки, соотношения показателей финансовой устойчивости. |

Получение наиболее достоверных данных о финансовом положении организации-заемщика |

Высокая трудоемкость проведения процедур оценки. Проблема с получением информации при работе с субъектами малого предпринимательства |

|

Оценка кредитоспособности на основе анализа денежных потоков |

Определяются коэффициенты деятельности исходя из данных об оборотах ликвидных средств, запасах и краткосрочных долговых обязательствах на основе сальдо денежных потоков |

Повышение достоверности анализа кредитоспособности, так как денежный поток определяет способность предприятия покрывать свои расходы и погашать задолженность своими собственными денежными средствами |

Высокая трудоемкость метода, недостаток информации о денежных потоках субъекта малого предпринимательства |

|

Оценка кредитоспособности на основе анализа делового риска |

Деловой риск связан с возможностью не завершить эффективно кругооборот имущества организации. Принцип непрерывности деятельности организации является базовым требованием для устойчивого развития, поэтому оценка рисков должна проводиться и организацией, и кредитным экспертом при оценке кредитоспособности |

Анализ делового риска позволяет прогнозировать достаточность источников погашения ссуды. Данный подход дополняет способы оценки кредитоспособности клиентов банка |

Проблема доступности к внутренней информации заемщика при оценке внутренних рисков в деятельности организации |

|

Прогнозная оценка кредитоспособности |

При определении кредитоспособности заемщика банки стремятся оценивать не только текущую, но и будущую платежеспособность предприятия. Для этого могут использоваться следующие приемы: Расчет индекса кредитоспособности; Использование системы формализованных и неформализованных критериев; Прогнозирование показателей платежеспособности |

Позволяет учесть не только данные бухгалтерского учета, отчетности, но и дополнительную информацию (например, устойчиво низкие коэффициенты ликвидности, ухудшение отношений с учреждениями банковской сферы, недостаточную диверсификацию деятельности или потерю ключевых контрактов и т.д.) |

Любое прогнозное решение является субъективным, а рассчитанные значения критериев носят скорее характер дополнительной информации. Прогнозные модели широко используются в зарубежной практике (модели прогнозирования банкротства). В России их применение ограничено |

Анализ методов оценки кредитоспособности клиентов в России позволяет выделить их основные группы, определить преимущества и недостатки. В табл. 3 представлены методы оценки кредитоспособности.

На практике методика оценки кредитоспособности, как правило, объединяет несколько методов, обобщая их в авторскую методику оценки кредитоспособности клиентов .

К основным методам оценки кредитоспособности предприятий-клиентов банка, которые могут предоставить полную и подтвержденную аудитом финансовую отчетность, различные данные оперативного учета могут служить:

1) метод финансовых коэффициентов;

2) метод анализа денежного потока;

3) метод анализа делового риска.

Метод оценки кредитоспособности заемщика на основе анализа финансовых показателей достаточно распространен в российской банковской практике. Данный метод построен на основе финансовой отчетности предприятия за несколько отчетных дат и позволяет оценить кредитоспособность заемщика по ряду финансовых показателей, в число которых входят следующие 5 групп показателей: коэффициенты ликвидности, коэффициенты эффективности и оборачиваемости, коэффициенты финансовой устойчивости, коэффициенты прибыльности, коэффициенты обслуживания долга.

Таблица 4

Элементы оценки заемщиков банков США, Франции, России

|

Элементы оценки |

|||

|

Источники информации: |

|||

|

Учредительные документы, устав; |

|||

|

Источники внешней информации, бюро; |

|||

|

Техническая документация |

|||

|

Аудиторские заключения |

|||

|

Маркетинговая информация |

|||

|

Финансовые отчеты и данные бухгалтерского учета; |

|||

|

Данные прогнозной финансовой информации (бизнес- план, бюджет, технико-экономическое обоснование) |

|||

|

Показатели оценки: |

|||

|

Ликвидность организации; |

|||

|

Оборачиваемость капитала; |

|||

|

Привлеченные средства; |

|||

|

Показатели рентабельности; |

|||

|

Наличие единых нормативов |

|||

|

Анализ потенциальных источников погашения кредита: |

|||

|

Анализ обеспечения кредита; |

|||

|

Анализ прибыли предприятия; |

|||

|

Достаточный объем пригодных к продаже активов |

Показатели кредитоспособности, входящие в каждую из названных групп, могут отличаться большим разнообразием, они представлены в трудах М.Ю. Маковецкого .

1. Коэффициенты ликвидности характеризуют способность предприятия оперативно высвободить из хозяйственного оборота денежные средства, необходимые для нормальной финансово-хозяйственной деятельности и погашения его обязательств.

2. Коэффициенты оборачиваемости характеризуют эффективность использования средств, т.е. скорости перехода производственных запасов в готовую продукцию, а затем - денежную форму. Они дополняют показатели ликвидности.

3. Коэффициенты финансовой устойчивости характеризуют степень обеспеченности заемщика собственным капиталом и позволяют оценить размер собственного капитала, а также степень зависимости клиента от привлеченных средств. Чем больше зависимость заемщика от привлеченных источников, тем ниже уровень его финансовой устойчивости и, следовательно, кредитоспособности.

4. Коэффициенты прибыльности характеризуют уровень доходности и рентабельности, показывая эффективность использования всего капитала, как собственного, так и заемного.

5. Коэффициенты обслуживания долга, показывают ту часть прибыли, которая используется на погашение процентных и фиксированных платежей. Таким образом, совокупность финансовых коэффициентов позволяет характеризовать финансовое состояние заемщика .

Методики зарубежных банков по оценке кредитоспособности во многом соответствуют методикам, применяемым российскими банками. Основные элементы оценки заемщиков в России, Франции и США представлены в табл. 4.

Сравнивая применяемые элементы для оценки кредитоспособности корпоративного клиента в России и за рубежом, можно увидеть, что, в целом, инструменты для оценки используются аналогичные. В обоих случаях из инструментов формируется авторская методика оценки финансового положения юридического лица. К отличиям в оценке кредитоспособности можно отнести то, что российские банки не прибегают к требованиям технической документации у своих клиентов при оценке кредитоспособности, также не обращаются к частным аудиторским заключениям, проводя свой анализ и формируя собственные заключения, также не руководствуются маркетинговой информацией . Данные отличия позволяют сократить время, необходимое для оперативной оценки кредитоспособности заемщика, в случае с российской практикой, но отсутствие использования данных инструментов подразумевают то, что анализ должен выполняться более тщательно на основании имеющихся данных и должен полностью отражать все аспекты финансового положения юридического лица.

Примечательно то, что в последние годы российские банки больше ориентируются на андеррайтинговый принцип анализа, нежели используют скоринговую систему оценки, этот факт стирает еще одно отличие российской и зарубежной практик при работе банка с клиентами. Несколько лет назад предоставление кредитов большинством банков осуществлялось по скоринговой системе. Во время кризиса такие банки показали наибольшее число просроченных кредитов. Методика оказалась неэффективной. Сейчас кредитные организации рассматривают кредитоспособность потенциальных заемщиков, анализируя все возможные внутренние и внешние факторы, влияющие на развитие бизнеса. Поэтому переход на единую методику оценки кредитоспособности банками очень важен для целевого финансирования данного сегмента в России.

Библиографическая ссылка

Швидкий А.И., Мирошниченко А.А. МЕТОДЫ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ КОРПОРАТИВНЫХ КЛИЕНТОВ КОММЕРЧЕСКОГО БАНКА: РОССИЙСКИЙ И ЗАРУБЕЖНЫЙ ОПЫТ // Международный журнал прикладных и фундаментальных исследований. – 2016. – № 7-4. – С. 667-672;URL: https://applied-research.ru/ru/article/view?id=9898 (дата обращения: 04.01.2020). Предлагаем вашему вниманию журналы, издающиеся в издательстве «Академия Естествознания»

Ирина Дмитриевна Мамонова

Член-корреспондент Российской академии естественных наук, доктор экономических наук, профессор

© Элитариум - Центр дистанционного образования .

Кредитоспособность клиента коммерческого банка - способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам). В отличие от его платежеспособности она не фиксирует неплатежи за истекший период или на какую-то дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Уровень кредитоспособности клиента определяет степень риска банка, связанного с выдачей ссуды конкретному заемщику.

Критерии кредитоспособности клиента

Мировая и отечественная банковская практика позволила выделить критерии оценки кредитного риска и кредитоспособности клиента:

- характер клиента;

- способность заимствовать средства;

- способность зарабатывать средства для погашения долга (финансовые возможности);

- капитал;

- обеспечение кредита;

- условия, в которых совершается кредитная операция;

- контроль (законодательная основа деятельности заемщика, соответствие характера кредита стандартам банка и органов надзора).

Под характером клиента понимается его репутация как юридического лица, степень ответственности за погашение долга, четкость его представления о цели кредита, соответствие этой цели кредитной политике банка.

Способность заимствовать средства означает наличие у клиента права подать заявку на кредит, подписать кредитный договор или вести переговоры, дееспособность заемщика - физического лица.

Способность зарабатывать средства для погашения долга в ходе текущей деятельности определяется ликвидностью баланса, прибыльностью деятельности заемщика, его денежными потоками.

Для такого критерия кредитоспособности клиента как капитал наиболее важны два аспекта оценки: достаточность капитала (анализируется на основе требований к минимальному уровню капитала и коэффициентов финансового левериджа); степень вложения собственного капитала в кредитуемую операцию (свидетельствует о распределении риска между банком и заемщиком).

Под обеспечением кредита понимается стоимость активов заемщика и конкретный вторичный источник погашения долга (залог, гарантия, поручительство, страхование), предусмотренный в кредитном договоре. Если соотношение стоимости активов и долговых обязательств имеет значение для погашения ссуды в банке в случае объявления заемщика банкротом, то качество конкретного вторичного источника гарантирует выполнение заемщиком его обязательств в срок при финансовых затруднениях.

Условия, в которых совершается кредитная операция (текущая или прогнозная экономическая ситуация в стране, регионе и отрасли, политические факторы), определяют степень внешнего риска банка.

Последний критерий - контроль, т. е. законодательная основа деятельности заемщика, соответствие характера кредита стандартам банка и органов надзора.

Способами оценки кредитоспособности клиента банка являются:

- оценка менеджмента;

- оценка финансовой устойчивости клиента;

- анализ денежного потока;

- сбор информации о клиенте;

- наблюдение за работой клиента путем выхода на место.

Специфика оценки кредитоспособности юридических и физических лиц, крупных, средних и мелких клиентов определяет комбинацию применяемых способов оценки.

Оценка кредитоспособности крупных и средних предприятий базируется на данных баланса, отчета о прибылях и убытках, кредитной заявке, информации об истории клиента и его менеджерах. В качестве методов оценки кредитоспособности используются система финансовых коэффициентов, анализ денежного потока, делового риска и менеджмента.

Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

Выбор финансовых коэффициентов определяется особенностями клиентуры банка, возможными причинами финансовых затруднений, кредитной политикой банка. Можно выделить пять групп коэффициентов:

- I - ликвидности;

II - эффективности, или оборачиваемости;

III - финансового левериджа;

IV - прибыльности;

V - обслуживания долга.

Коэффициент текущей ликвидности (К ТЛ) показывает, способен ли заемщик рассчитаться по долговым обязательствам:

К ТЛ = Текущие активы / Текущие пассивы.

Коэффициент текущей ликвидности предполагает сопоставление текущих активов, т. е. средств, которыми располагает клиент в различной форме (денежные средства, дебиторская задолженность нетто ближайших сроков погашения, стоимости запасов товарно-материальных ценностей и прочих активов), с текущими пассивами, т. е. обязательствами ближайших сроков погашения (ссуды, долг поставщикам, по векселям, бюджету, рабочим и служащим). Если долговые обязательства превышают средства клиента, последний является некредитоспособным.

Коэффициент быстрой (оперативной) ликвидности (К БЛ) рассчитывается следующим образом:

К БЛ = Ликвидные активы / Текущие пассивы.

Ликвидные активы - та часть текущих пассивов, которая быстро превращается в наличность, готовую для погашения долга. К ликвидным активам в мировой банковской практике относят денежные средства и дебиторскую задолженность, в российской практике - и часть быстро реализуемых запасов. С помощью коэффициента быстрой ликвидности прогнозируют способность заемщика быстро высвобождать из оборота денежные средства для погашения долга банка в срок.

Коэффициенты эффективности (оборачиваемости) дополняют коэффициенты ликвидности и позволяют сделать заключение более обоснованным. Если показатели ликвидности растут за счет увеличения дебиторской задолженности и стоимости запасов при одновременном замедлении их оборачиваемости, нельзя повышать класс кредитоспособности заемщика. Коэффициенты эффективности рассчитывают так.

Оборачиваемость запасов:

а) длительность оборота в днях:

Средние остатки запасов в периоде / Однодневная выручка от реализации;

б) количество оборотов в периоде:

Выручка от реализации за период / Средние остатки запасов в периоде.

Оборачиваемость дебиторской задолженности в днях:

Средние остатки задолженности в периоде / Однодневная выручка от реализации.

Оборачиваемость основного капитала (фиксированных активов):

Выручка от реализации / Средняя остаточная стоимость основных фондов в периоде.

Оборачиваемость активов:

Выручка от реализации / Средний размер активов в периоде.

Коэффициенты эффективности анализируются в динамике, а также сравниваются с коэффициентами конкурирующих предприятий и со среднеотраслевыми показателями.

Коэффициент финансового левериджа характеризует степень обеспеченности заемщика собственным капиталом. Варианты расчета этого коэффициента различны, но экономический смысл один: оценка размера собственного капитала и степени зависимости клиента от привлеченных ресурсов. При расчете данного коэффициента учитываются все долговые обязательства клиента банка, независимо от их сроков. Чем выше доля привлеченных средств (краткосрочных и долгосрочных), тем ниже класс кредитоспособности клиента. Окончательный вывод делают с учетом динамики коэффициентов прибыльности.

Коэффициенты прибыльности характеризуют эффективность использования всего капитала, включая его привлеченную часть. Их разновидностями являются следующие.

Коэффициенты нормы прибыли:

а) Валовая прибыль до уплаты процентов и налогов / Выручка от реализации или чистые продажи;

б) Чистая операционная прибыль (прибыль после уплаты процентов, но до уплаты налогов) / Выручка от реализации или чистые продажи;

в) Чистая прибыль после уплаты процентов и налогов / Выручка от реализации или чистые продажи.

Коэффициенты рентабельности:

а) Прибыль до уплаты процентов и налогов / Активы или собственный капитал;

б) Прибыль после уплаты процентов, но до уплаты налогов / Активы или собственный капитал;

в) Чистая прибыль (прибыль после уплаты процентов и налогов) / Активы или собственный капитал.

Сопоставление трех видов коэффициентов рентабельности показывает степень влияния процентов и налогов на рентабельность предприятия.

Коэффициенты нормы прибыли на акцию:

а) доход на акцию:

Дивиденды по простым акциям / Среднее количество простых акций;

б) дивидендный доход (%):

Годовой дивиденд на одну акцию х 100 / Средняя рыночная цена одной акции.

Если доля прибыли в выручке от реализации растет, увеличивается прибыльность активов или капитала, то можно не понижать рейтинг клиента даже при ухудшении коэффициента финансового левериджа.

Коэффициенты обслуживания долга (рыночные коэффициенты) показывают, какая часть прибыли поглощается процентными и фиксированными платежами. Общая их сумма рассчитывается следующим образом.

Коэффициент покрытия процента:

Прибыль за период / Процентные платежи за период.

Коэффициент покрытия фиксированных платежей:

Прибыль за период / (Проценты + Лизинговые платежи + Дивиденды по привилегированным акциям + Прочие фиксированные платежи).

Методика определения числителя коэффициентов покрытия процентов и покрытия фиксированных платежей зависит от того, относятся процентные или фиксированные платежи на себестоимость либо уплачиваются из прибыли.

Коэффициенты обслуживания долга особое значение приобретают при высоких темпах инфляции, когда величина процентов уплаченных может приближаться к основному долгу клиента или превышать его. Чем больше прибыли направляется на покрытие процентов уплаченных и других фиксированных платежей, тем меньше ее остается для погашения долговых обязательств и покрытия рисков и тем хуже кредитоспособность клиента.

Финансовые коэффициенты оценки кредитоспособности рассчитывают на основе прогнозных величин на планируемый период, средних остатков по балансам на отчетные даты. Показатели на 1-е число не всегда отражают реальное положение дел. Поэтому в мировой практике используется система коэффициентов, рассчитываемых на основе счета результатов (он содержит отчетные показатели оборотов за период). Исходный оборотный показатель - выручка от реализации.

Анализ денежного потока как способ оценки кредитоспособности

Анализ денежного потока - метод оценки кредитоспособности клиента коммерческого банка, в основе которого лежит использование фактических показателей, характеризующих оборот средств клиента в отчетном периоде. Этим он принципиально отличается от метода оценки кредитоспособности клиента на основе системы финансовых коэффициентов.

Анализ денежного потока заключается в сопоставлении оттока и притока у заемщика за период, обычно соответствующий сроку испрашиваемой ссуды. При выдаче ссуды на год анализ денежного потока проводят в годовом разрезе, на срок до 90 дней - в квартальном и т. д.

Элементами притока средств за период являются:

1) прибыль, полученная в данном периоде;

2) амортизация, начисленная за период;

3) высвобождение средств (из запасов, дебиторской задолженности, основных

фондов, прочих активов);

4) увеличение кредиторской задолженности;

5) рост прочих пассивов;

6) увеличение акционерного капитала;

7) выдача новых ссуд.

В качестве элементов оттока средств выделяют:

1) уплату налогов, процентов, дивидендов, штрафов и пеней;

2) дополнительные вложения средств в запасы, дебиторскую задолженность, прочие

активы, основные фонды;

3) сокращение кредиторской задолженности;

4) уменьшение прочих пассивов;

5) отток акционерного капитала;

6) погашение ссуд.

Разница между притоком и оттоком средств характеризует величину общего денежного потока. Изменение размера запасов, дебиторской и кредиторской задолженности, прочих активов и пассивов, основных фондов по-разному влияет на общий денежный поток. Для определения этого влияния сравнивают остатки по статьям запасов, дебиторов, кредиторов и т. д. на начало и конец периода. Рост остатка запасов, дебиторов и прочих активов в течение периода означает отток средств и показывается при расчете со знаком «-», а уменьшение - приток средств и фиксируется со знаком «+». Рост кредиторов и прочих пассивов рассматривается как приток средств («+»), снижение - как отток («-»).

В определении притока и оттока средств в связи с изменением основных фондов учитываются рост или снижение стоимости их остатка за период и результаты реализации части основных фондов в течение периода. Превышение цены реализации над балансовой оценкой есть приток средств, а обратная ситуация - отток:

Приток (отток) средств в связи с изменением стоимости основных фондов = Стоимость основных фондов на конец периода — Стоимость основных фондов на начало периода + Результаты реализации основных фондов в течение периода.

Для анализа денежного потока берут данные как минимум за три истекших года. Устойчивое превышение притока над оттоком средств свидетельствует о кредитоспособности клиента. Колебание величины общего денежного потока, кратковременное превышение оттока над притоком средств говорит о более низком уровне кредитоспособности клиента. Систематическое превышение оттока над притоком средств характеризует клиента как некредитоспособного. Средняя положительная величина общего денежного потока (превышение притока над оттоком средств) используется как предел выдачи новых ссуд. Указанное превышение показывает, в каком размере клиент может погашать за период долговые обязательства.

На основе соотношения величины общего денежного потока и размера долговых обязательств клиента (коэффициент денежного потока) определяют его класс кредитоспособности: класс I - 0,75; класс II - 0,30; класс III - 0,25; класс IV - 0,2; класс V - 0,2; класс VI - 0,15.

Оценка кредитоспособности предприятий малого бизнеса

Кредитоспособность мелких предприятий также оценивается на основе финансовых коэффициентов кредитоспособности, анализа денежного потока и оценки делового риска.

Использование банком финансовых коэффициентов и метода анализа денежного потока затруднено из-за состояния учета и отчетности у этих клиентов банка. У предприятий малого бизнеса, как правило, нет лицензированного бухгалтера. Расходы на аудиторскую проверку для этих клиентов банка недоступны, аудиторского подтверждения отчета заемщика нет, в связи с чем оценка кредитоспособности клиента базируется не на его финансовой отчетности, а на знании работником банка данного бизнеса. Последнее предполагает постоянные контакты с клиентом: личное интервью с ним, регулярное посещение предприятия.

В ходе личного интервью с руководителем мелкого предприятия выясняются цель ссуды, источник и срок возврата долга. Клиент должен доказать, что кредитуемые запасы к определенному сроку снизятся, а кредитуемые затраты будут списаны на себестоимость реализованной продукции.

Еще одна особенность малых предприятий: их руководителями и работниками нередко являются члены одной семьи или родственники; личный капитал владельца часто смешивается с капиталом предприятия. При оценке кредитоспособности мелкого клиента учитывается финансовое положение владельца, определяемое по данным личного финансового отчета.

Система оценки банком кредитоспособности мелких заемщиков складывается из следующих элементов:

- оценка делового риска;

- наблюдение за работой клиента;

- собеседования банкира с владельцем предприятия;

- оценка личного финансового положения владельца;

- анализ финансового положения предприятия на основе первичных документов.

Оценка кредитоспособности физического лица

Оценка кредитоспособности физического лица основана на соотношении испрашиваемой ссуды и его личного дохода, общей оценке финансового положения заемщика и стоимости его имущества, состава семьи, личностных характеристиках, изучении кредитной истории. Выделяют три основных метода оценки кредитоспособности физического лица:

- 1) скорринговая оценка;

2) изучение кредитной истории;

3) оценка по финансовым показателям платежеспособности.

При скорринговой оценке определяется система критериев и соответствующих им показателей способности заемщика вернуть банку основной долг и проценты, показатели оцениваются в баллах в пределах установленного банком максимума, общая балльная оценка кредитоспособности. Известны разные модели скорринговой оценки кредитоспособности физического лица.

В модели, построенной на оценке в баллах системы отдельных показателей, значимость показателей кредитоспособности физического лица пределяется через дифференциацию уровня максимальной балльной оценки.

Модель, группирующая информацию о показателях кредитоспособности физического лица. Например, «Парижский кредит» выделяет в скорринговой оценке целесообразности выдачи потребительского кредита три раздела:

- 1) информация по кредиту;

2) данные о клиенте;

3) финансовое положение клиента.

Класс кредитоспособности физического лица можно определить на основе модели, содержащей шкалу баллов, которая строится в зависимости от значения показателя кредитоспособности.

В зависимости от класса банк определяет шкалу предельных сроков и суммы кредита (% от годового дохода клиента).