Берется ли налог с дивидендов. Ндфл с дивидендов

Налог на дивиденды в 2017 году претерпел некоторые изменения по сравнению с предыдущими годами.

Дивидендами называют доходы акционеров или участников компании, полученные от распределения чистой прибыли. Данный налог считается отдельно от других показателей.

Налоговый Кодекс Российской Федерации содержит , согласно которой, 13-процентным налогом с начала 2015 года облагаются дивиденды, выплачиваемые физическим лицам.

Ставка налога на дивиденды в 2016 году равна 15 процентам для физических лиц, которые не являются резидентами РФ.

Размер суммы налога, подлежащего уплате

Допускается применение следующей формулы для тех, кого интересует, как проводятся выплаты.

Д – дивиденды, которые перешли к налоговому агенту, по итогам отчётного периода.

д – общая сумма с дивидендами, которую надо выплачивать.

Сн – обозначение налоговой ставки

К – отношение между общей суммой и дивидендами, которые выплачиваются отдельным акционерам.

Н – подоходный налог, которым облагается сумма.

Важно: отрицательные числа становятся результатом таких подсчётов, если дивиденды, полученные за отчётный период, не больше суммы, которую надо выплатить. Тогда акционеры выплат не получают.

Налог на доход в виде дивидендов. Порядок выплаты

Организация, акционеры которой становятся адресатами выплат, отвечает за сам процесс, связанный с удержанием денежных средств для бюджета, а также оформлением всей документации.

Руководство этой компании играет роль налогового агента. Он и должен принять на себя обязанности по уплате соответствующего .

Порядок уплаты подоходного налога выглядит следующим образом:

- Обязательный платёж налоговой службе перечисляется в день выплаты дивидендов по акциям (к примеру, или ).

- Сотрудники готовят справку с формой 2-НДФЛ. Она содержит сведения о сумме полученного дохода и , которыми она облагается.

- Сотрудникам отделения ФМС отчётная документация подаётся не позднее, чем 1 апреля следующего года после того, как произведены выплаты.

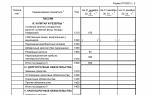

Форма 2-НДФЛ выглядит так:

Особенности расчёта и выплат

Чтобы воспользоваться привилегиями, руководство должно подготовить документы, которые бы подтверждали факт осуществления деятельности на территории другого государства.

При выплате дивидендов со стороны физических лиц-учредителей, последние должны подтвердить выплату налога в казну другой страны.

Иначе гражданство учредителя не будет влиять на размер налога. Декларация по этому налогу должна заполняться на следующий день после того, как получена прибыль.

Но это правило не распространяется на организации, которые работают по упрощённой системе. В таких ситуациях подоходный налог включается в базу при расчёте по обычной схеме, указывается в обычной декларации.

Правила для юридических лиц

Если дивиденды выплачиваются учредителям-юридическим лицам, правила действуют те же. То есть, налог необходимо выплатить сразу после того, как получена непосредственная прибыль.

Не позднее, чем через 10 дней после фактической прибыли, подоходный налог надо перечислить в бюджет.

И здесь только сама компания отвечает за проведение всех необходимых операций. Это касается и тех случаев, когда получатели применяют специальные режимы налогообложения.

На доходы, полученные в виде дивидендов, не распространяется правило по освобождению «спецрежимов» от уплаты.

Существует две ставки налога на дивиденды для юрлиц в 2016 году: 0 и 9 процентов. Ставка налога на дивиденды в 2016 году в 9 процентов применяется в большинстве случаев.

Лишь некоторые компании могут использовать нулевую ставку налога на дивиденды в 2016 году.

Необходимо выполнить несколько условий, чтобы иметь право использовать льготы.

- В уставном капитале организации руководству должно принадлежать не менее 50 процентов от всех акций, на протяжении минимум 1 года к моменту, когда принято решение о выплате дивидендов.

- 500 миллионов рублей и больше составляет стоимость приобретения, получения в собственность доли в уставном капитале. При расчёте этой стоимости учитываются не только первоначальные, но и дополнительные взносы.

Особенности работы компаний на УСН

Для выплаты дивидендов, учредителям необходимо определить, какую чистую прибыль получает . Расчёты ведутся на основе данных из отчётностей в бухгалтерии.

Но законодательство говорит о том, что компании на от ведения такой отчётности освобождены. Им необходимо отчитываться только по нематериальным активам, основным средствам. Как решить проблему в данном случае?

Существует несколько вариантов.

- Ведение бухгалтерского учёта. Это помогает с определением чистой прибыли и выплатой дивидендов.

- Восстановление бухгалтерского учёта, если раньше он отсутствовал.

- Когда отчётность бухгалтерии ведётся после того, как проведена полная инвентаризация по всему имуществу.

Указанные в балансе сведения подтверждаются инвентаризацией, её результатами. Эта процедура оформляется первичными документами.

Чтобы заполнить баланс правильно, надо провести инвентаризацию по:

- Количеству денежных средств, не только в кассах, но и для расчётного счёта.

- Активам и пассивам в компании.

- Суммам задолженности по кредитам и займам.

- Финансовым вложениям на разные сроки.

- Производственным процессам, которые не были завершены.

- Задолженностям по кредиту и дебету.

- Количеству основных средств, активов нематериального характера.

В уставе компании ООО отражаются показатели, по которым рассчитывается добавочный, уставной капитал.

Когда показатели актива и пассива на балансе будут высчитаны, появляется разница, в которой и отражён результат деятельности компании. Прибыль показывается в положительной разнице, а убыток – в отрицательной.

Расчёт чистых активов в компании для учредителей проводится по данным баланса.

Дивиденды за счёт нераспределённой прибыли прошлых лет

Решение о том, чтобы распределить прибыль прошлых лет вместе с выплатой дивидендов принимается на собрании учредителей компании.

Дивиденды обычно выплачиваются пропорционально доле участия в уставном капитале организации. Но можно предусмотреть и другой порядок выплат.

Особое внимание стоит уделить тем учредителям ООО, которые могут применять нулевую ставку на дивиденды в 2016 году в налогообложении.

Это происходит, если они попадают под действие пп.1 п.3 статьи 284 НК РФ . В Налоговом Кодексе не устанавливают напрямую выплату подоходных налогов на дивиденды в ООО, рассчитанные за прошлые года.

Всегда стоит помнить о том, что доходы от долевого участия в капитале организаций рассчитываются отдельно от других видов доходов, как и налог, которым они облагаются.

Дивиденды от ООО: как начислить, выплатить и удержать с них налоги?

НДФЛ с дивидендов в 2018 году уплачивается в полном объеме. В соответствии с законом, все доходы предпринимателей и частных лиц, в том числе российских нерезидентов, облагаются налогом. Прибыль, полученная на фондовом рынке или от инвестирования в ООО, не является исключением.

Налог с дивидендов в 2018 году — ставка

В соответствии со статьей 43 Налогового кодекса дивидендами считается та часть прибыли, которая остается у компании после уплаты налогов и которая подлежит пропорциональному распределению между владельцами акций или иных ценных бумаг компании. Если же доля от прибыли выделена непропорционально, то это перечисление не считается дивидендами и подлежит налогообложению по другой схеме. Дивиденды могут выплачиваться:

- Раз в квартал, раз в 6 месяцев или раз в год по итогам работы предприятия;

- По итогам года при работе с опционами и другими инструментами срочных сделок.

По обоим типам дивидендов ставка НДФЛ в 2018 году остается единой. Конкретное ее значение зависит от получателя и его статуса:

- Россияне, постоянно проживающие в стране (налоговых резидентов) – 13%;

- Россияне, живущих в России менее 183 дней подряд (неналоговых резидентов) – 15%;

- Отечественные юридические лица – 13%;

- Зарубежные фирмы – 15%;

- Юридические лица, дольше года обладающие более половиной доли в уставном капитале фирмы, – 0%.

Данные правила перечисления НДФЛ с дивидендов в 2018 году регулируются 224 и 284 статьями Налогового кодекса.

Важно помнить, что даже если ООО в силу особенностей применяемого налогового режима освобождено от уплаты фискальных взносов, то обязательный платеж с дивидендов фирме всё равно платить придется, т.к. эти выплаты считаются личным доходом.

Кроме того, к дивидендам нельзя применять никакой вид вычета, в том числе имущественного. Это означает, что налоги с дивидендов перечисляются в бюджет в полном объеме с каждого выплаченного рубля.

Срок уплаты платежей

В соответствии с законом, а именно – статьей 223 Налогового кодекса – сроком уплаты НДФЛ с дивидендов в 2018 году значится день их выплаты. При этом не имеет значения, в каком виде они уплачиваются: наличными, электронным путем или в виде натурального дохода. Т.е. фактически налог с дивидендов удерживается в момент их передачи юридическому лицу или частному акционеру.

Статья 226 НК указывает, что для ООО удержанные дивиденды переводятся в день платежа или, в крайнем случае, на следующий. Например, если фирма распределяет дивиденды 1 сентября, то уже 2 сентября она должна направить в бюджет удержанный НДФЛ.

Для акционерного общества срок перечисления «дивидендных» налогов составляет не более 30 дней со дня совершения выплаты. Перечисляется в бюджет изъятый НДФЛ не позднее месяца после распределения прибыли.

По закону организация сама является налоговым агентом и не имеет права возлагать обязанность по уплате фискальных взносов на получателей. Если нарушены сроки исчисления и ставки, вся ответственность будет возложена на фирму.

Государство будет вправе истребовать от юридического лица выплаты обязательных платежей в полном объеме, а также оплатить штрафы. При злостном уклонении от налогов к учредителю и другим ответственным лицам применяются меры административной и уголовной ответственности. Срок выплат лучше не нарушать.

Срок уплаты дивидендов определяется на собрании акционеров. Поэтому фирма заранее готовит все документы и проводит предварительные расчеты.

Правильно заполняйте платежное поручение и указывать верный код для уплаты НДФЛ с дивидендов в 2018 году, так как некорректное оформление документации не является поводом к освобождению от ответственности.

Как проводить перечисление

Рассмотрим алгоритм проведения платежей в счет погашения налога за дивиденды от начал до конца — какие коды вносить в 2 и 6 НДФЛ, как заполнять платежное поручение.

Что указать в платежном поручении — КБК и образец

Платежка оформляется по утвержденной приказом Минфина №107-н форма под кодом 0401060. При ее заполнении заполняйте все поля верно:

- Номер поручения;

- Сумму переводимых средств (по верной ставки);

- Статус налогоплательщика – 02 для налогового агента, т.е. организации;

- КБК для НДФЛ с дивидендов 2018 года;

- Периодичность перечисления дивидендов;

- Дату проведения перечисления.

Минфин в письме №03-04-07/58597 отмечает, что составлять отдельную платежку для каждого налогоплательщика не нужно, всю транзакцию можно провести одной операцией. Это упрощает процедуру, особенно, если число акционеров исчисляется десятками или сотнями. Необходимо иметь документы, подтверждающие правильность расчетов и позволяющие однозначно установить каждого налогоплательщика.

Следует учесть следующие особенности оформления платежных поручений для перечисления удержанных налогов в фискальную службу.

В поручении обязательно надо прописать правильный КБК для перечисления НДФЛ с дивидендов в 2018 году, иначе платеж может быть классифицирован налоговой службы как иной платеж.

Код бюджетной классификации не изменился. Как и в прошлые годы, его значение:

182 1 01 02010 01 1000 110.

Такой же КБК установлен для налогов, исчисляемых с зарплаты и иных выплат.

Перечислять дивидендные налоги следует отдельно от других типов фискальных взносов, например, удержанных от зарплаты. Под каждый тип перечисляемых платежей создается отдельное поручение, несмотря на единый код дивидендов в справке 2-НДФЛ.

При оформлении поля с указанием месяца отправления буквами обозначьте периодичность платежей:

- МС – если дивиденды выплачиваются ежемесячно;

- КВ – если раз в 3 месяца;

- ПЛ – если раз в 6 месяцев;

- ГД – при уплате дивидендов за год.

Вы можете скачать образец оформления платежки за дивиденды с НДФЛ в 2018 году, чтобы быть уверенными в заполнении документа.

Можно перейти на сайт фискальной службы и при наличии электронной подписи отправить заполнить поручение в режиме онлайн, отправив его по отдельному каналу связи.

Код в справках 2 и 6 НДФЛ

Отчетность по выплаченным фирмой дивидендам подается дважды, в виде:

- Справки 2-НДФЛ;

- Отчета 6-НДФЛ.

Необходимо отразить дивиденды в справке 2-НДФЛ в 2018 году, которую бухгалтер ООО должен подать до первого апреля года, следующего после окончания отчетного периода. В декларации значение дивидендов указывается в строке по коду 1010.

Что касается отражения дат перечисления дивидендов и изъятия налога, то действуют такие правила:

- В строке 100 при фиксации выплат дивидендов в 6-НДФЛ за 2018 год отражается день получения прибыли по факту;

- При выдаче дивидендов, облагающихся разными налогами (например, при выплатах резидентам и нерезидентам), выплаченные суммы фиксируются в разных листах;

- Если дивиденды, облагающиеся разным ставками, были выплачены в разных дни, это отражается в разных строках, но под одним номером – 100;

- Если оснований для разделения видов дивидендов в 6-НДФЛ 2018 года нет, то весь полученных доход указывается в строке 130.

Важный момент: во всех строках указывается фактическая сумма дивидендов, т.е. до удержания фискальных взносов.

Как можно получить налоговый вычет

Как уже говорилось выше, в соответствии с Налоговым кодексом налог с дивидендов должен быть уплачен полностью, и правила вычета к нему не применяются. Т.е. организация в любом случае обязана перечислить в бюджет фискальный взнос.

Частные лица, получающие прибыль от инвестирования в фондовую биржу, могут избежать уплаты НДФЛ. Для этого им необходимо открыть у любого уполномоченного брокера особый вид счета – индивидуальный инвестиционный. После окончания отчетного периода длиной в три года такие инвесторы имеют право заявить о применении налогового вычета по коду Б: на доход. Все полученная прибыль, в том числе с дивидендов, купонов и курсовой разницы, будет освобождена от налога.

Если брокер перечисляет дивидендные выплаты сразу на расчетный счет клиента, заявить о применении вычета можно раньше: по окончании налогового периода, не ожидаясь истечение 3-летнего срока. Государство вернет все изъятые налоги.

Если клиент закроет свой ИИС раньше, чем наступит его право использовать, ему придется вернуть в бюджет все полученные налоговые преференции.

Заключение

НДФЛ с дивидендов в 2018 году обязаны перечислять как организации, так и физические лица по ставкам, предусмотренным законодательством. Для частных лиц и предпринимателей, живущих в России, этот показатель — 13%, для неналоговых резидентов – 15%. Налог удерживается при перечислении дивидендов получателям, а платежка отправляется – максимум на следующий рабочий день. Факт уплаты дивидендов отражается в справке 2-НДФЛ и отчете 6-НФДЛ по установленным правилам заполнения отчетности и кодам.

Если организации (ООО или АО) выплачивают своим участникам (учредителям или акционерам) дивиденды по итогам своей деятельности, то они обязаны удержать с этой суммы подоходный налог. В статье рассмотрим по какой ставке следует удержать НДФЛ с дивидендов в 2018 году и когда перечислить налог в бюджет.

Ставка НДФЛ с дивидендов

До 2015 года налог с дивидендов удерживать нужно было в размере 9%. С начала 2015 года ставка НДФЛ увеличилась, причем независимо от того, в какой период выплаты учредителям распределяются. Ставка налога с дивидендов зависит от того статуса, в котором находится получатель учредительских выплат. Если он является резидентом РФ, то применять следует ставку 13%, если получатель резидентом не является, то ставка равна 15%. Исключение действует только на соглашения об избежании налогообложения в двойном размере, заключенными с иностранными государствами. Определять к какому статусу относится получатель учредительской выплаты нужно на момент ее распределения.

Важно! Для резидентов РФ ставка НДФЛ с дивидендов составляет 13%, для нерезидентов – 15%.

Статус учредителя

Резидентом в нашей стране признается такое лицо, которое находится на территории РФ не менее 183 календарных дней, в течение 12 месяцев, идущих подряд. Не прерывается время нахождения лица в РФ в том случае, если выезд за пределы РФ связан со следующими причинами:

- Обучением, либо лечением, срок которого составляет меньше 6 месяцев;

- Исполнением обязанностей, которые связаны с работами (услугами) по морским месторождениям углеводородного сырья.

Кроме того, резидентами также признаются следующие лица, независимо от времени их пребывания в РФ:

- Военнослужащие России, которые проходят службу за границей;

- Чиновники, которые были командированы за границу.

НДФЛ с дивидендов в 2018 году

Рассчитывается и удерживается НДФЛ в тот день, когда происходит выплата «учредительских» денежных средств. Дивиденды при этом начислить нужно раньше этого дня, а именно исходя из даты решения учредителей о начислении дивидендов. По каждой выплате расчет ведется отдельно. В зависимости от ставки налога (13% или 15%) расчет дивидендов может быть разным. В том случае, если дивиденды выплачиваются участникам общества в натуральной форме, НДФЛ также следует удержать, причем ставка налога изменяться при этом не будет. Порядок определения размера ставки налога при этом будет такой же.

Порядок расчета НДФЛ с дивидендов резидентам

Расчет НДФЛ с выплат резидентам будет зависеть от того, получила ли организация, производящая выплаты, такого же рода выплаты от других компаний.

Например, в организации нет доходов в виде дивидендов. В этом случае порядок расчета будет следующим:

НДФЛ = Д х 13%, где

Д – дивиденды, которые начислены резиденту.

13% – ставка налога.

Расчет будет более сложным, если организация является учредителем другой компании, от которой получала какие либо суммы за участие в текущем году или предыдущем. Для расчета налога придется проверять, были ли учтены дивиденды, полученные от другой фирмы в выплатах учредителям или нет. Если такие поступления уже учитывались в расчетах, то НДФЛ считать нужно в обычном режиме, то есть выплата умножается на 13%. Если доходы от другой компании были получены, но дивиденды еще не выплачивались расчет будет следующим:

НДФЛ = ДНР / ДР х ДР – ДП х 13%, где

ДНР – дивиденды, которые начислены;

ДР – дивиденды к распределению;

ДП – дивиденды полученные, за исключением сумм, облагаемых по ставке 0%.

Следует помнить, что не потребуется удерживать НДФЛ в том случае, если дивиденды, полученные компанией равны сумме, выплачиваемой участникам или больше нее.

Порядок расчета НДФЛ с дивидендов нерезидентам

Для нерезидентов формула по расчету НДФЛ будет отличаться только размером ставки:

НДФЛ = Д х 15%

Срок перечисления НДФЛ с дивидендов в 2018 году

Срок для оплаты НДФЛ с учредительских выплат зависит от того, к какой организационно-правовой форме относится организация, производящая выплаты.

Для ООО установлено следующее правило по определению срока уплаты НДФЛ: перечислить налог нужно не позднее дня, который следует за днем выплаты дивидендов. При этом не имеет значение откуда были выданы деньги, из кассы или перечислены на карту учредителя. Дивиденды, кстати, могут быть перечислены даже третьему лицу, которого указал учредитель.

Перечислять НДФЛ организация должна по месту своего учета, независимо от того, где состоит на учете получатель дивидендов.

Важно! КБК для уплат НДФЛ с дивидендов тот же, что и для уплаты подоходного налога с других доходов. КБК 182 1 01 02010 01 1000 110.

Рассмотрим на примере:

Предположим организация выплатила одному из участников дивиденды 10 апреля 2018 года. НДФЛ с этой выплаты перечислить нужно в тот же день или на следующий, то есть 11 апреля 2018 года. Если же выплата произойдет в пятницу 13 апреля 2018 года, то перечислить НДФЛ нужно не позднее 16 апреля 2018 года. Такое правило действует для ООО. В отношении АО правила установлены другие. Налог с дивидендов по акциям российской компании оплачивается в бюджет в срок до 1 месяца с момента выплаты.

Сведем сроки по оплате НДФЛ с дивидендов в 2018 году в таблицу

Важно! Если крайний срок для оплаты НДФЛ с дивидендов приходится на выходной или праздничный день, то он переносится на ближайший к нему рабочий день.

Ответственность за неуплату НДФЛ

2-НДФЛ и 6-НДФЛ

Все выплаченные дивиденды учредителям компании отражаются в ее отчетности. Для ООО и АО обязательно следует подать в налоговую форму 6-НДФЛ. А 2-НДФЛ заполняют и подают только ООО. Вместо справки 2-НДФЛ АО указывают в декларации налога на прибыль сведения в 2 приложении, 1.3 подраздела, 03 листа. Подается такая декларация также и АО, которые применяют УСН.

Законодательная база

| Законодательный акт | Содержание |

| Глава 23 НК РФ | «Налог на доходы физических лиц» |

| Статья 7 НК РФ | «Международные договоры по вопросам налогообложения» |

| Статья 275 НК РФ | «Особенности определения налоговой базы по доходам, полученным от долевого участия в других организациях» |

| Письмо Минфина России от №03-04-06/1951 23.01.2015 | «Об исчислении и уплате НДФЛ налоговым агентом – депозитарием при выплате дивидендов акционеру, в том числе если они возвращены налоговому агенту» |

| Статья 123 НК РФ | «Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов» |

Дивиденды – это прибыль, которую получают собственники компании в результате ее эффективной работы. Однако, как и со всякого дохода, с дивидендов необходимо уплачивать налог. Рассмотрим, как рассчитать подоходный налог с дивидендов.

Понятие дивидендов

В налогообложении под дивидендами подразумевают доход, который получает собственник юридического лица при распределении образовавшейся прибыли. Например, в АО участникам выплачиваются дивиденды, а в ООО прибыль обычно распределяется между учредителями согласно имеющимся долям. Прибыль выплачивается как физическим лицам, так и юридическим. А вот уже у них возникает обязанность заплатить налоги: у физлиц – НДФЛ, а у юридических лиц – налог на прибыль.

Ставки налогов на дивиденды юридических и физических лиц

| Участник | Налог на прибыль | НДФЛ |

|---|---|---|

| Российские организации, которые имеют долю в размере 50% и больше в уставном капитале ООО, выплачивающего дивиденды, на протяжении периода не меньше 365 календарных дней до дня принятия решения о выплате дивидендов | 0% | - |

| Все остальные российские организации | 13% | - |

| Иностранные организации | 15% или же ставка, предусмотренная международными соглашениями | - |

| Резиденты РФ | - | 13% |

| Нерезиденты РФ | - | 15% |

НДФЛ

До 2015 года, если прибыль получал гражданин, то налог на доходы с дивидендов физических лиц рассчитывался по ставке девять процентов. Сейчас же ставка больше и составляет 13 процентов. Саму сумму обязательного к уплате налога удерживает та организация, которая выплачивает дивиденды.

Получается, с 2015 года ставка по дивидендам приравнялась к «зарплатной» ставке, хотя налог на доходы не облагается взносами в страховые фонды, поскольку находится вне рамок трудового законодательства. Общая формула для вычисления налогов с дивидендов предусмотрена п. 5 ст. 275 НК РФ. С ее помощью исчисляют и НДФЛ, и налог на прибыль (письмо Минфина РФ от 17.06.2015 № 03-04-06/34935).

Когда не применяют налоговый вычет

Отчетность по НДФЛ

Согласно Налоговому кодексу (п.4 ст.230), лица, которые признаются налоговыми агентами в соответствии с НК РФ (ст. 226.1) , обязаны представить в территориальный отдел налоговой инспекции информацию:

Сведения передаются в том порядке и в те сроки, которые определены ст. 289 Налогового кодекса.

Следует учесть, что на таких налоговых агентов не распространяется общий для всех порядок передачи в ФНС информации о прибыли физических лиц посредством предоставления справки о доходах физлиц.

Сейчас уже действует форма декларации по расчету налога на прибыль. Она заполняется, когда налоговым агентам приходится производить выплату дивидендов. Форма декларации утверждена письмом ФНС России от 05.02.2015.

Налог на прибыль

Как уже говорилось ранее, налоговая база в отношении дивидендов определяется в соответствии со ст. 275 НК РФ. Удерживается налог на прибыль по ставке 13% в день выплаты дивидендов, непосредственно организацией, которая их выдает. Стоит отметить, что перечислить налог в бюджет юрлицу нужно успеть не позднее дня, следующего за выплатой дивидендов.

Если доходы получены от иностранной организации, то расчет и выплата налога лежит на плечах отечественной организации. Если же выплату производит российская организация, то именно она и обязана удержать и выплатить налог за компанию-получателя.

Обязанности налогового агента существуют у российских компаний независимо от режима налогообложения.

Расчет чистых активов

Дивиденды по закону нельзя распределить, например, если величина чистых активов компании стала меньше уставного капитала. Для этого нужно знать, как рассчитать эти самые «чистые активы».

Порядок определения стоимости чистых активов утвержден приказом Минфина РФ № 84н от 28 августа 2014 года и обязателен к исполнению как АО, так и ООО.

Величина чистых активов представляет собой балансовую стоимость всего того, что будет существовать в распоряжении учредителей организации, если они погасят все до одного обязательства; эта стоимость определяется на основании данных бухгалтерского учета.

При расчете из совокупности активов организации отнимается дебиторская задолженность учредителей по неуплаченным взносам в уставной фонд или по оплате акций.

Что касается обязательств, то их необходимо уменьшить на сумму доходов будущих периодов, которые получены в качестве государственной помощи или же как безвозмездно переданное имущество.

Как рассчитывать налог на дивиденды

Рассмотрим, как осуществляются расчеты.

Пример 1

Уставный капитал ООО «Альфа» состоит из равных долей трех вкладчиков. В мае 2016 г. ООО выплатило своим учредителям Иванову П.С., Петрову С.И. – российским гражданам, и Сидорчуку И.П. – нерезиденту РФ, гражданину Украины, дивиденды. Каждому – в сумме 300 000,00 руб.

При их выплате удержан НДФЛ. С россиян – по 39 000,00 руб. (300 000 x 13%); каждый из российских участников получил по 261 000,00 руб. (300 000 – 39 000).

Удержанный с гражданина Украины НДФЛ составил 45 000,00 руб. (300 000 x 15%), и выплата Сидорчуку И.П. составила 255 000,00 руб. (300 000– 45 000).

На следующий день после выплат учредителям ООО «Альфа» перечислило удержанный НДФЛ в сумме 123 000,00 руб. в бюджет (39 000+39 000+45 000).

Пример 2

ООО «Бета» в 2016 г. решило выплатить дивиденды за 2015 г. в сумме 1 000 000,00 руб. своим вкладчикам: ООО «Гамма» (60% уставного капитала), ООО «Дельта» (30%), резиденту РФ Иванову П.С. (7%) и нерезиденту РФ украинцу Сидорчуку И.П. (3%).

ООО «Бета» принадлежат доли в уставных капиталах:

- ООО «Эпсилон» – 100%; ООО «Бета» владеет этой долей три года: 2014, 2015 и 2016 годы, то есть доход с дивидендов будет облагаться по ставке 0%.

- ООО «Дзета» – 40%, то есть доход с дивидендов будет облагаться по ставке 13%.

В 2015 г. ООО «Бета» были получены дивиденды от ООО «Эпсилон» в сумме 1 500 000,00 руб. и от ООО «Дзета» – в сумме 500 000,00 руб. Эти дивиденды не учитывались при расчете налоговой базы по дивидендам, выплаченным ООО «Бета» своим участникам в 2015 г. По итогам 2015 г. ООО «Бета» распределило между участниками прибыль в сумме 1 000 000,00 руб. в следующем порядке:

В 2015 г. ООО «Бета» были получены дивиденды от ООО «Эпсилон» в сумме 1 500 000,00 руб. и от ООО «Дзета» – в сумме 500 000,00 руб. Эти дивиденды не учитывались при расчете налоговой базы по дивидендам, выплаченным ООО «Бета» своим участникам в 2015 г. По итогам 2015 г. ООО «Бета» распределило между участниками прибыль в сумме 1 000 000,00 руб. в следующем порядке:

- Иванову П.С. и Сидорчуку И.П. по 70 000,00 руб. и 30 000,00 руб. соответственно;

- ООО «Гамма» – 600 000,00 руб.;

- ООО «Дельта» – 300 000,00 руб.

Дивиденды выплачены в мае 2016 г. НДФЛ и налог на прибыль с них рассчитываются так:

- У Сидорчука И.П. НДФЛ составил 4 500,00 руб. (30 000 х 15%), выплата Сидорчуку И.П. составила 25 500,00 руб. (30 000 – 4 500).

- У Иванова П.С. НДФЛ рассчитывается по следующему правилу:если фирма, которая выдает дивиденды, получает прибыль в другой организации, то рассчитывать НДФЛ нужно по формуле:НДФЛ = 13% х (Див – Див1) х Див2/Див,где:

- НДФЛ – исчисляемый налог физлица – резидента РФ;

- Див – сумма прибыли к распределению (в нашем примере 1 000 000,00 руб.);

- Див1 – сумма полученных дивидендов (сюда включается полученная от третьих лиц прибыль, в том числе и за прошлые периоды, но не участвовавшая в расчете налога), за минусом доходов, полученных российскими организациями в виде дивидендов, – при условии, что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем 50-процентной долей в уставном капитале выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50 процентам общей суммы выплачиваемых организацией дивидендов (500 000,00 руб. – доходы от ООО «Дзета»);

- Див2 – доля (дивиденды) физлица – резидента РФ (70 000,00 руб).

Итак, НДФЛ с дивидендов Иванова П.С. составил 4 550,00 руб. (70 000/1 000 000 x 13% х (1 000 000 – 500 000); Иванов получит на руки 65 450,00 руб. (70 000,00 – 4 550).

- Дивиденды, полученные от ООО «Гамма», при расчете вычета не учитываются, поскольку облагаются налогом на прибыль по ставке 0%.

- Налог на прибыль с дивидендов ООО «Дельта», удержанный налоговым агентом ООО «Бета», составит 195 00,00 руб. (300 000/1 000 000 x 13% х (1 000 000 – 500 000). Участник получает 280 500 руб. (300 000 – 19 500).

Как определить общую сумму НДФЛ с учетом дивидендов: Видео

Раз коммерсанты занимаются предпринимательской деятельностью, значит, цель всего этого – получение прибыли.

По окончании года руководство компании или индивидуальный предприниматель подсчитывает прибыль. Если деятельность была успешной, значит, собственник надеется получить дивиденды.

У налоговиков это термин означает доход, который получен акционерами или их участниками. Как правило, этот доход остается после распределения всех причитающихся выплат государству. На общем собрании решается, выплачивать дивиденды или нет. В статье рассмотрим, какой налог на дивиденды должны платить акционеры и в каких случаях это происходит.

Все зависит от того, кто является акционером, получившим эту прибыль – физ. лицо или организация (юр. лицо). Одни должны уплачивать налог на добавленную стоимость, в то время как вторые – юр. лица — уплачивают пошлину с прибыли. Рассмотрим всех плательщиков данного гос. сбора.

Уплата физ. лицами дивидендов

При участии в составе акционеров физических лиц они обязаны данный сбор уплачивать по ставке 9%. Причем начисление подоходного налога происходит не в тот день, когда акционеры решили выплатить прибыль, а тогда, когда эта прибыль была получена.

Перечисления суммы, которая подлежит уплате в бюджет, производится тогда, когда были сняты денежные средства в банке или когда прибыль была зачислена на расчетный счет акционера – физ. лица.

Участник акционеров, получивший данную сумму, обязан отчитаться за неё в налоговой инспекции. Нужно заполнить декларацию, в которой указывается полученная денежная сумма и налог с неё.

Заполняется форма 2-НДФЛ, нужно учитывать, что если получатель этой суммы является еще и работником компании, то заполняется две справки данной формы. Одна заполняется по ставке 13 процентов (ставка з/п), а другая справка заполняется со ставкой 9 процентов на дивиденды.

Все цифры выплаченных дивидендов заносят в декларацию, где отражают сумму и сам налог.

Дивиденды юр. лиц

При начислении и выплате дивидендов непосредственно юридическим лицам уплачивать пошлину с них нужно тогда, когда произошло непосредственное начисление.

К примеру, руководство акционеров вынесло решение о выплате всех дивидендов акционерам, но это решение не является основанием для удержания налога. Удерживаться пошлина должна непосредственно тогда, когда юр. лицо получит деньги на свой счет.

После получения денежной суммы организация обязана в течение десяти дней перечислить налог с полученной суммы. Рассчитывая налог, также нужно учитывать систему, по которой работает организация. Коммерсантов–«спец. режимников» не освобождают от уплаты налогов в виде дивидендов. Начисляются налоги по двум видам процентов – 0 или 9. Как правило, расчет берется из девяти процентов.

Компании могут получить льготный процент начисления налогов, если выполняются следующие условия:

- Если организация, которая получает дивиденды, владеет на правах собственника пятьюдесятью процентами уставного капитала в течение одного года.

- Доля в уставном капитале должна превышать пятьсот миллионов. Учитывается как первоначальный вклад, так и дополнительные денежные взносы.

Расчет налога

Исчисление налога, подлежащего к уплате с дивидендов как для физических, так и для юридических лиц, производится одинаково.

Чтобы определить сумму, которая подлежит к уплате, нужно воспользоваться следующей формулой:

К * С * (д –Д) = Н, где —

- К – отношение суммы, которая подлежит распределению между налогоплательщиками – получателями дивидендов.

- С – ставка, которую применяют для расчетов.

- д – сумма, подлежащая распределению между акционерами муниципальных предприятий.

- Д – общая сумма прибыли, которую получил сам налоговый агент за тот период, когда наступил момент распределения дивидендов.

- Н – сумма с дивидендов, которую нужно уплатить в бюджет. Если сумма получается нулевой, то обязанность уплачивать дивиденды отпадает и деньги из бюджета не компенсируются.

На конкретном примере рассчитаем сумму, которую нужно уплатить в казну с получения дивидендов. Представим, что организация, которая выплачивает эти дивиденды, является получателем.

В организации собраны акционеры, которые являются физическим лицом, юридическим лицом и членами муниципального комитета.

По завершении года получена и рассчитана прибыль. На собрании участники решили получить дивиденды в сумме сто тысяч рублей. Данная сумма распределялась следующим образом:

- 20 тысяч рублей выплачивалось физическому лицу.

- 20 тыс. – гос. власти.

- 60 тыс. – юридическому лицу.

В конце прошлого года организация заработала прибыли (дивиденды) в размере 50 000 рублей, которые совет акционеров решил не выплачивать, а оставить на развитие компании.

Расчет налога производится следующим образом:

Физическому лицу – 20 000 / 100 000 *9 % * (100 000 – 50 000) = 900.

Юридическому лицу – 60 000 / 100 000 *9 % * (100 000 — 50 000) = 2 700.

Если бы организация производила расчет без учета показаний (д), показания которого при расчете налога увеличивают его, то организация могла произвести следующий расчет:

20 000 / 80 000 * 9 % (80 000 – 50 000) = 675 руб. пришлось бы заплатить физ. лицу.

60 000 / 80 000 * 9% (80 000 -50 000) = 2 025 рублей платила бы компания.

Но, к сожалению, наше государство старается по возможности увеличивать налоги, пусть на минимальные проценты, но в совокупности они выливаются в приличные суммы.