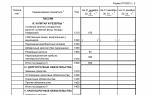

Прогноз движения денежных средств. Прогноз движения денежных средств по инвестиционной деятельности Прогноз движения денежных средств

Планирование денежных потоков, анализ отклонений фактических результатов от плановых, формирование управленческих решений как функции финансового контроллинга сегодня приобретают наивысшую актуальность. Однако в условиях, когда заемные средства резко подорожали, а ситуация с платежами обострилась, такие инструменты как бюджетирование движения денежных средств становятся громоздкими и «неповоротливыми». Целесообразно использовать более легкие, но обеспечивающие достаточную точность и надежность, методы планирования и соответствующие информационные системы.

Функциональность и качество финансового контроллинга, как и общего контроллинга, определяется качеством используемых инструментов, то есть, методов и приемов, состоянием механизмов планирования и контроля, а также качеством информационных систем, обеспечивающих автоматизацию процесса планирования и построения аналитических отчетов.

Если в компании не уделяется должного внимания денежным потокам, то ей весьма сложно предсказывать кассовые разрывы. Это приводит к тому, что в конце месяца у нее не оказывается денег, чтобы оплатить счета поставщиков. Поэтому сотрудники различных служб вынуждены давать обещание, оплатить текущие счета в следующем месяце из ожидаемых поступлений. Однако из-за отсутствия системы управления денежными потоками (УДП) уверенности в том, что такая ситуация не повторится, нет.

Встречается и более неприятная ситуация, когда компания постоянно пользуется овердрафтом, но из-за несоблюдения условий его использования банк закрывает . В результат компания не может совершать платежи. Поставщики, недовольные проблемами с оплатой, отменяют скидки, что незамедлительно сказывается на прибыльности компании.

Итак, неплатежеспособность возникает в тот момент, когда денежный поток становится отрицательным. Важно, что такая ситуация может возникнуть даже в том случае, когда формально предприятие остается прибыльным. Именно с этим связаны проблемы доходных, но неликвидных компаний, стоящих на грани банкротства.

Чаще всего проблемы такого рода являются результатом неправильно организованных платежей или нарушения их условий .

Специфика отрасли может подразумевать некоторую отсрочку поступления денежных средств от клиентов. Но наличие существенной дебиторской задолженности и плохая работа с ней может приводить к недостатку денежных средств для оплаты текущей деятельности предприятия. Решать эту проблему можно только комплексно на этапах бюджетирования и оперативного управления платежами.

Проблема нарушения условий платежей как клиентами компании, так и ею самой решается преимущественно на этапе оперативного планирования за счет более качественной работы с клиентами по закрытию дебиторской задолженности. Если в компании существует регламент фиксации планируемых поступлений денежных средств, то при нарушении этих планов становится возможным оперативно установить, какие именно контрагенты нарушают условия платежей.

Недостаточное внимание к планированию и управлению денежными потоками приводит к нехватке ликвидности, нарушениям в сроках оплаты, ухудшению взаимоотношений с контрагентами, необоснованному использованию дополнительных заемных средств и т.п. Даже наличие полноценной системы бюджетирования не может гарантировать отсутствие кассовых разрывов. Необходима система оперативного внесения изменений в планы и инструменты для регулярного отслеживания их исполнения и отклонений план - факт.

Однако кризис показал, что в условиях динамично меняющейся ситуации жесткий план тормозит деятельность. От компании требуется быстрая реакция на изменение внешних условий, а жесткая система бюджетирования этому мешает. В крупных компаниях согласование действий занимает слишком много времени. Для любого решения требуется весомое обоснование, иногда его трудно сформулировать, особенно если оно находится на уровне интуиции. Накопленный опыт показывает, что как небольшим, так и крупным компаниям требуются инструменты быстрого изменения планов.

Основные этапы управления денежными потоками

У правление денежными потоками можно представить как последовательность нескольких этапов (схема 1) с условными названиями: планирование на некоторый промежуток времени, оперативное планирование, факт и анализ.

Схема 1.

Основные этапы управление денежными потоками

При формировании бюджетов, исходя из плана продаж и закупок, составляются планы движения денежных средств на некоторый промежуток времени - бюджеты движений денежных средств (БДДС). Уже здесь можно выявить потенциальные кассовые разрывы и принять необходимые меры. Использование БДДС помогает ответить на вопросы: кто, когда, на какие цели и сколько сможет потратить денежных средств.

Этап оперативного планирования предназначен для планирования текущих потребностей и поступлений денежных средств. Конечной его целью является платежный календарь, который позволяет выявить кассовые разрывы более точно. Чаще всего платежный календарь составляется на основе планируемых поступлений и заявок на расходование денежных средств.

Оперативное планирование не может ограничиваться отражением заявок и корректировкой платежного календаря. Необходимы еще проверка и утверждение документов. Важно провести предварительный отбор заявок, которые должны быть согласованы с ответственными лицами компании. Причем процедура согласования должна быть достаточно быстрой. Одной из важных возможностей утверждения является запрос не к конкретному пользователю, а к некоторой группе ответственных лиц. Это дает возможность быстрей реагировать на ситуацию в случае отсутствия одного из ключевых сотрудников.

Анализ движения денежных потоков - это, по сути, определение моментов и величин притоков и оттоков денег. Во многом темпы развития и финансовая устойчивость предприятия определяются тем, насколько притоки и оттоки денежных средств синхронизированы между собой во времени и по объемам, поскольку высокий уровень такой синхронизации позволяет пользоваться меньшими кредитами и эффективно использовать имеющиеся денежные средства. Для этих целей обычно используют следующие инструменты:

а нализ исполнения планов;

с равнение долгосрочного плана (бюджета), оперативного плана и факта;

определение о сновных показателей движения ДС;

в ыявление закономерностей численными методами.

Как видно этапы управления денежными средствами можно разделить на следующие горизонты:

Оперативные задачи, в которы е входят непосредственно организация платежей, их согласование, оперативный контроллинг;

Среднесрочные задачи, решающие проблемы синхронизации объемов входящих и исходящих платежей, работа с договорами и их условиями для обеспечения платежеспособности компании;

Стратегические задачи, регулирующие направление развития компании.

Схематично это распределение изображено на схеме 2.

Схема 2

Задачи финансового учета, решаемые скользящим планированием

Подходы к бюджетированию ДДС

Схема 3.

Традиционное бюджетирование и скользящее планирование

Традиционно процесс бюджетирования (схема 3) начинается с определения руководством компании направлений ее развития, темпов роста, ключевых показателей и занимает немало времени. Как правило, бюджеты ДДС составляются на квартал или год. Составление БДДС с нуля - довольно трудоемкий процесс, так как требуется обработать большой массив информации о предстоящих доходах и расходах. Работа над бюджетом следующего года может начинаться уже летом.

Чтобы облегчить этот процесс, часто за основу берутся данные предыдущих периодов. Однако в первой половине года компания располагает фактическими данными о выполнении текущего бюджета лишь за несколько месяцев. Ясно, что сформированный на основе таких данных бюджет имеет неточности, поэтому не может служить ориентиром для компании в течение всего следующего года. Выход из подобной ситуации видится в непрерывном пересмотре планов.

Скользящее планирование - технология, предполагающая после прохождения определенного периода времени изменение планов на будущее, отдаляя границу на величину пройденного этапа. Например, еженедельно составляется план на ближайшие 12 недель. При этом детальность планов уменьшается пропорционально «удаленности» соответствующего периода от точки планирования. Так, план по дням для первой недели, понедельное разбиение для ближайшего месяца и укрупненный план по месяцам для последующих периодов. Методологически скользящее планирование решает все оперативные задачи и частично среднесрочные, которые стали актуальными в настоящее время.

Такая технология планирования имеет ряд преимуществ перед традиционным бюджетированием. Если традиционное бюджетирование иногда сравнивают с планированием «в стену», то есть, компания не видит своего будущего за пределами границ бюджета, то в скользящем планировании горизонт, необходимый для ежедневной работы, увеличивается и детализируется.

Скользящее планирование позволяет учитывать фактическое движение денежных средств и обещания контрагентов по платежам. Становится возможным оперативно вносить коррективы в графики платежей.

Технологические процессы осуществляются в массовом производстве непрерывно, а планирование происходит дискретно. Поэтому скользящее планирование приближает процесс планирования к темпу остальных процессов компании. При этом повышается качество и достоверность информации, на основании которой формируется скользящий план. Увеличивается и оперативность реагирования, так как все ответственные сотрудники регулярно вносят коррективы в свою часть плана.

Переход на скользящее планирование

Основные вопросы, которые требуют в первую очередь ответа при переходе на скользящее планирование, каковы периодичность и горизонт планирования?

Так как процессы в компании протекают непрерывно, то интервалы планирования должны быть как можно мельче. Однако совсем мелкое дробление не всегда удобно. Поэтому интервалы планирования нужно выбирать исходя из особенностей работы торгового, производственного и финансового отделов. Например, если максимальная отсрочка платежа составляет 1 месяц, а максимальный срок выполнения заказа - 2 недели, то не имеет смысла стремиться к детальному плану по поступлениям на полгода вперед.

При ведении скользящего планирования можно использовать разную детализацию для различных сроков. Например, на следующую неделю иметь детальный план по дням, на месяц вперед - по неделям, а еще для пары месяцев вперед составить общий план.

Не смотря на некоторую трудоемкость регулярного пересмотра текущей ситуации и изменения планов, скользящее планирование имеет по сравнению с традиционным бюджетированием ряд преимуществ. Так как известны (с точностью вплоть до дня) поступления (по информации от клиентов и условий договоров) денежных средств и планируемые расходы, то имеется возможность оперативно:

отслеживать планируемые остатки денежных средств и в случае их нехватки также оперативно вносить коррективы в расходы;

контролировать рассогласования план-факт и корректировать план по поступлениям, если очередная оплата не поступила вовремя или более эффективно использовать дополнительные поступления;

управлять дебиторской задолженностью.

Главное преимущество скользящего планирования в том, что при приближении конца периода видно и понятно, что делать дальше.

Вовлеченность сотрудников в процесс ведения скользящего планирования повышает его качество. Однако даже заинтересованным в скользящем планировании специалистам приходится осваивать новый для себя раздел учета и отказываться от старых привычек, перестраивать устоявшиеся бизнес-процессы.

Снизить напряженность введения новой технологии позволяют так называемые «предварительные заявки». В них указываются лишь наиболее общие реквизиты платежей: подразделение, статья, сумма. Но этих данных вполне достаточно для скользящего планирования движения денежных средств.

В первом цикле использования скользящего планирования необходимо составить обычный план по неделям. В дальнейшем понедельный план будет в основном составляться по оформленным заявкам. Поступления денежных средств, о которых есть информация о точной дате совершения операции, оставляют как есть. Те же поступления, по которым нет такой информации, равномерно распределяются по некоторому интервалу времени, обычно - неделя или месяц.

Аналогично поступают с расходами. Но так как расходами компания управляет сама, то их можно почти всегда привязаться к более точному, по сравнению с поступлением, периоду (день/неделя). Расходы, которые нельзя привязать к конкретным неделям, разбиваются равномерно по месяцу.

С помощью руководителей отделов (продаж, закупок, производства) и дополнительной от них информации о продажах, поступлениях, платежах понедельный план корректируют, равномерно распределяя платежи по интервалу планирования.

По окончании очередного периода планирования (неделя/месяц) составляется очередной уточненный план на ближайшее время. То есть, последовательно корректируется план на некоторую глубину, за счет чего достигается большая, по сравнению с традиционным планированием, достоверность.

Источниками данных для скользящего планирования служат:

Договоры. Например, графики платежей, условия договоров об отсрочке платежей и т.п.;

Договоренности. Частая ошибка – информацией о планируемых поступлениях владеет только один человек, максимум его руководитель. Эту информацию необходимо фиксировать, например, отражать отклонение в графике платежей.

Сезонность, другие повторяющиеся колебания. Примеров можно привести множество, главное, что эти неравномерности необходимо учитывать. Одним из инструментов, который помогает прогнозировать подобные неравномерности является

Одним из инструментов, который помогает выявлять, анализировать и прогнозировать подобные циклические колебания является статистический и интеллектуальный анализ данных.

Прогнозирование с помощью интеллектуальных методов

Чем более качественный прогноз движения денежных средств необходимо построить, тем требуется больше ресурсов и времени. Причем для этих целей необходимы высококвалифицированные специалисты. Снизить затраты можно автоматизацией процесс прогнозирования.

Многие трейдеры используют математические методы для прогнозирования цены акций и курсов валют. Их суть заключается в том, что компьютер, анализируя предыдущие значения временного ряда, строит модель (обычно в виде формулы) и использует ее для прогнозирования будущих значений. Пожалуй, на очень коротких промежутках времени, когда требуется за считанные секунды принять решение, такие методы - единственный способ построения прогноза.

Наиболее простые методы, к примеру, линейной аппроксимации, когда предыдущие значения показателей пытаются описать простой линией, используются в бизнесе. Хотя этот метод довольно прост, но его точность не велика. Для повышения точности прогноза можно использовать более сложные функции: экспоненты, логарифмы, степенные функции и т. д. Обычно эти функции для построения красивых гладких графиков используют в Excel. Реализованы методы обработки статистических данных и в пакете SPSS. Находят применение в бизнесе и интеллектуальные методы прогноза с использованием нейронных сетей, генетических алгоритмов и т.д., а также соответствующий инструментарий: Matlab, Statistica Neural Networks , Polyanalyst и др.

Однако все они требуют большого количества исторических данных (не меньше 30 предыдущих значений). В реальности с учетом постоянно меняющейся рыночной ситуации и, соответственно, меняющейся модели такого количества данных накопить не удается.

Одним из перспективных методов считается «Гусеница» или «анализ сингулярного спектра». Он интересен тем, что пытается не просто создать модель временного ряда, а прежде разложить этот временной ряд на простейшие составляющие и не требует большого количества предыдущих данных. Обычно временной ряд представляют в виде тренда, периодических колебаний (например, сезонных) и шумовых составляющих. Разложение на такие составляющие происходит автоматически, пользователю остается лишь указать, какие составляющие необходимо учитывать при построении прогноза, а какие – нет.

«Гусеницу» можно применять не только для прогнозирования, но и для анализа сложных временных рядов.

Однако никакие интеллектуальные методы не могут полностью заменить знания и опыт аналитика, а лишь помогают контроллерам формировать предложения для принятия решений.

Анализ отклонений

При скользящем планировании анализ отклонений план - факт несколько отличается от анализа при традиционном бюджетировании.

В скользящем планировании план в общем виде состоит из двух частей - конкретных заявок и прогноза, составленного с помощью тех или иных инструментов или основанного на опыте сотрудников, составлявших бюджет.

Принять решения по конкретной заявке на платеж или по плановому поступлению денежных средств относительно легко. Этот, скорее, организационный вопрос. Все, что нужно, - это получить информацию от инициатора или ответственного за конкретную сумму. Планируемое движение будет либо перенесено в один из будущих периодов, либо отменено.

А вот спрогнозированная часть плана требует другого подхода. В зависимости от специфики деятельности компании, внутренних процессов и детальности прогноза можно предложить два варианта решения этой проблемы.

Можно игнорировать отклонения и не переносить их в следующие периоды. Например, если лимиты на текущие расходы (канцелярия, текущий ремонт и т.п.) в полном объеме еще не использованы.

Но бывают случаи, когда конкретная заявка не подана (вовремя не получены документы от поставщика и др.), а лимит расходования денежных средств выделен. Тогда его необходимо перенести в следующий период. В подобных ситуациях полезно использовать так называемые «периодические заявки», срок действия которых ограничен некоторым периодом, к примеру, сроком действия договора. На их основе формируются регулярные (еженедельные, ежемесячные) запросы на расходование средств. Принятие того или иного решения можно частично автоматизировать классификацией статей на те, по которым остаток бюджета закрытого периода распределяется по следующим периодам, и на те, по которым план «затирается» фактом.

Элементы описанной выше методологии планирования и учета денежных средств реализованы в продукте «РГ-Софт:Управление денежными потоками».

Управление денежными потоками является важным фактором ускорения оборота капитала предприятия. Это происходит за счет сокращения продолжительности операционного цикла, более экономного использования собственных и, как следствие, уменьшения потребности в заемных средствах. Поэтому эффективность работы предприятия в значительной степени зависит от организации системы управления денежными потоками.

Бюджет движения денежных средств (БДДС) - это план движений по расчетным счетам и наличных денежных средств в кассе предприятия, который отражает все прогнозируемые поступления и списания денежных средств в результате хозяйственной деятельности.

Бюджетирование движения денежных средств преследует цель - обеспечить бездефицитность бюджета (реализуемость производственной программы) и определить связи между финансовым потоком и финансовым результатом.

Он показывает возможные поступления авансов и предоплаты (которые вытекают из условий договоров и контрактов), поступления за ранее отгруженную продукцию и товар - дебиторской задолженности, оплат продукции и товара текущего периода.

Важность этого документа в бизнесе все время возрастает. Многие руководители предприятий приходят к решению о внедрении бюджетирования именно из-за постоянного дефицита денежных средств.

Составление БДДС позволяет спланировать баланс поступлений и использования денежных средств на предстоящий период.

Ожидаемое сальдо денежных средств на конец периода сравнивается с минимальной денежной суммой, которая должна постоянно поддерживаться. Размеры минимальной суммы определяются менеджерами предприятия. Разность представляет собой либо неизрасходованный излишек денег, либо недостаток денежных средств.

Минимальная денежная сумма представляет собой своего рода буфер, который позволяет спасти положение при ошибках в управлении движением наличных средств и в случае непредвиденных обстоятельств. Эта минимальная сумма денежных средств не

является фиксированной. Как правило, она будет несколько больше в течение периодов высокой деловой активности, чем во время спада. Кроме того, для повышения эффективности управления денежными средствами значительная часть указанной суммы может находиться на депозитных счетах.

Бюджет движения денежных средств составляют отдельно по трем видам деятельности: основной, инвестиционной и финансовой. Такое разделение очень удобно и наглядно представляет денежные потоки. Кроме того, оно очень удобно для анализа деятельности предприятия.

Например, если основная часть денежного потока обеспечивается предприятию за счет денежных средств от финансовой деятельности (например, от получения кредита) или от инвестиционной (например, от продажи основных средств), то это фактически означает, что судьба этого предприятия предрешена и его в скором времени ожидает банкротство.

Данные по бюджету продаж, различным бюджетам производственных и текущих расходов, а также по бюджету капитальных затрат, отражаются в БДДС. Во внимание также должны быть приняты планы финансирования за счет собственных средств или кредитов, а также другие проекты, требующие денежных расходов.

Несколько слов о формате БДДС. Он взаимосвязан с форматом БДиР, планом капитальных затрат и кредитным планом. Отличие формата БДДС и БДиР заключается в том, что в БДиР все статьи затрат показываются по способу их начисления в зависимости от объема продаж (т. е. соответствуют планам-графикам операционных бюджетов), а в БДДС - по способу их оплаты (т. е. соответствуют графикам оплаты).

Разработка БДДС начинается с определения источников и составных частей возможных поступлений денежных средств в предстоящий бюджетный период. Здесь отражаются только те денежные средства, которые реально могут поступить на расчетные счета или в кассы предприятия.

Эти источники могут быть:

Внешними;

Внутренними.

Внутренние поступления - это:

276 Бюджетирование на современном пр едприятии

Бюджетирование на современном предприятии 277

Доходы от реализации произведенной продукции, продан

ных товаров, оказанных услуг;

Внереализационные доходы, которые являются как бы по

бочным продуктом основной деятельности.

Внешние поступления - это кредиты и инвестиции.

При планировании денежных поступлений, как правило, возникают следующие вопросы, решение которых требует выполнения определенных задач:

1. Первая проблема

- необходимо определить объемы по

ступлений денежных средств за реализованную продукцию, това

ры, услуги в данный конкретный период: месяц, декаду, квар

тал.

Дело в том, что отгрузка продукции и товара, которые отражаются в БДиР, во времени не совпадает с поступлением денежных средств за нее. Если условиями договора предполагается предоплата или реализация в кредит, то неизбежно образуется разрыв между отгрузкой и связанными с ней поступлениями и расходами части денежных средств на расчетные счета или в кассу предприятия.

Следовательно, необходимо определить, какая часть отгруженной в тот или иной месяц продукции или товара будет оплачена позднее и, самое главное, когда именно (например, через 1-2 месяца). Эти поступления денежных средств за отгруженную ранее продукцию или товар формируют дебиторскую задолженность, которая идет в расчетный баланс.

Таким же образом поступают и с дебиторской задолженностью, имеющейся на предприятии на начало бюджетного периода. Спланировать сроки поступления денег можно с помощью коэффициентов инкассации. Как правило, их рассчитывают на основе анализа денежных поступлений и отгрузок прошлых периодов как процент предоплат и реализации за наличный расчет в общей стоимости отгрузки продукции или товара.

2. Вторая проблема,

с которой приходится сталкиваться при

составлении БДДС в части поступлений, - это определение объе

мов и структуры внешнего финансирования.

То есть нужно оп

ределить объем денежных средств, необходимых для финансиро

вания дополнительных расходов (в сравнении с обычными).

Для этого используются данные бюджета капитальных затрат

и кредитного плана. Суммы расходов этих бюджетов заносятся в БДДС как минимальные. В действительности же может оказаться, что размеры кредита должны быть намного больше. Дело в том, что в случае когда доля денежных поступлений в общем объеме отгруженной продукции составляет менее 80 % (а в условиях Украины этот показатель может быть гораздо ниже - около 40 %) и срок дебиторской задолженности меньше 1 месяца, оборотные средства предприятия могут формироваться только за счет кредитов.

3. Третья проблема при разработке БДДС и связанных с ним других основных, вспомогательных и операционных бюджетов - это необходимость его корректировки с целью обеспечения достаточного количества денежных средств для функционирования бизнеса.

Так что, составив первоначальный вариант и обнаружив конечное сальдо за какой-нибудь период отрицательным, нужно найти решение проблемы (например, увеличить кредит, не заплатить поставщикам - каждый ищет выход по-своему).

После того, как определены все денежные поступления, предстоит определить их расход. Эта часть БДДС тесно связана с БДиР и другими бюджетами.

Расход денежных средств в БДДС делится на 3 основные категории:

Выплаты по основной деятельности;

Выплаты по инвестиционной деятельности или финансиро

вание капитальных затрат;

Выплаты по финансовой деятельности.

Набор статей раздела «Выплаты по основной деятельности» практически совпадает с БДиР, хотя в цифрах часто возникают расхождения, связанные как со спецификой хозяйственной деятельности, так и с реальным финансовым положением предприятия. В идеале за месяц сумма денежных средств, направляемых, например, на оплату поставок сырья и материалов, должна совпадать с величиной затрат по этой статье в этом же месяце в БДиР. В действительности все может происходить иначе. Или у предприятия не хватает денежных средств, чтобы вовремя оплатить поставки, и возникает кредиторская задолженность перед поставщиками, которая идет в расчетный баланс. Или специфика

278 Бюджетирование на современном предпри ятии

Бюджетирование на современном предприятии 279

Производства требует создания нормативных запасов сырья или материалов. В этом случае за данный месяц в БДДС величина денежных средств, предназначенная на оплату счетов от поставщиков, будет превышать соответствующую статью затрат в БДиР на величину создаваемого нормативного запаса, также фиксируемую в расчетном балансе.

Расход денежных средств на финансирование капитальных затрат определяется по вспомогательному бюджету. Однако в случае, когда бюджетом капитальных затрат предусмотрены работы, а финансовое положение предприятия не позволяет ему своевременно финансировать эти расходы, опять образуется кредиторская задолженность, фиксируемая в расчетном балансе.

В прочие расходы обычно включаются возврат кредитов, выплата дивидендов, расчеты с инвесторами, расчеты с госбюджетом. По этим статьям, как правило, существуют регламентированные сроки уплаты, зафиксированные в кредитных договорах, сроки уплаты налогов и обязательных платежей, предусмотренные законодательством. То есть большей частью они должны совпадать с аналогичными статьями БДиР. Возможные расхождения отражаются в расчетном балансе.

В БДДС есть такая строка, как «чистый денежный поток», т. е. разница между поступлением и выбытием денежных средств от каждого вида деятельности: операционной, финансовой и инвестиционной.

Есть еще две позиции в БДДС - это остаток денежных средств на начало и на конец бюджетного периода. При этом конечное сальдо предыдущего периода всегда является начальным сальдо для следующего. Конечное сальдо является главным целевым показателем БДДС, вокруг которого и может строиться весь процесс оптимизации.

Конечное сальдо не может быть отрицательным (это недопустимо), плохо, когда оно очень маленькое (это признак отсутствия у бизнеса запаса финансовой прочности), но оно не должно быть и очень большим (даже если это получается в результате эффективного ведения бизнеса). Большое конечное сальдо - это омертвение денежных средств, ухудшающее финансовую эффективность бизнеса. Деньги должны работать.

Некоторые компании иногда утверждают дефицитный бюджет

движения денежных средств (БДДС). При таком подходе к принятию бюджетов пропадает смысл бюджетирования движения денежных средств (БДДС). Нельзя утверждать дефицитный БДДС, так как иначе бюджетирование перестает быть инструментом управления.

В бизнесе есть только одна непоправимая ошибка - остаться без денежных средств на расчетном счете или на том счете, с которого можно финансировать текущие операции и инвестиционные проекты.

Все другие ошибки (просчеты в стратегии или маркетинге) можно рано или поздно исправить. А с отрицательным сальдо в БДДС вы просто выбываете из игры, т. е. вылетаете из бизнеса.

Дефицитный бюджет не выполним, а значит, и нереальны функциональные бюджеты и функциональные планы, на основе которых составлены данные бюджеты. Таким образом, все оперативное планирование не отражает реальной ситуации и в будущем придется все планировать на ходу. По факту кредиты все равно берутся, поэтому лучше их запланировать при утверждении бюджета, чтобы он был бездефицитным либо, если это возможно, перепланировать поступления и платежи так, чтобы бюджет движения денежных средств был бездефицитным.

Для устранения дефицита бюджета можно использовать следующие действия:

Пересмотр финансовых потоков;

Оценку возможности увеличения поступлений в дефицит

ный период;

Оценку возможностей ускорения поступлений (смещение

графика поступлений из бездефицитного в дефицитный период);

Оценку возможности уменьшения платежей в дефицитный

период;

Оценку возможностей задержки платежей (смещение гра

фика платежей из дефицитного периода в бездефицитный);

Пересмотр производственной программы;

Оценку возможностей корректировки графиков работ;

Оценку возможностей корректировки графиков закупки ма

териалов;

Оценку целесообразности отказа от объекта;

Оценку возможностей получения дополнительных заказов;

Построение эффективной системы управления финансами является главной целью финансовой политики, проводимой на предприятии. Разработка финансовой политики предприятия должна быть подчинена как стратегическим, так и тактическим целям предприятия. Стратегическими задачами финансовой политики являются:

■ максимизация прибыли предприятия;

■ оптимизация структуры источников финансирования;

■ обеспечение финансовой устойчивости;

■ повышение инвестиционной привлекательности.

Решение краткосрочных и текущих задач требует разработки учетной, налоговой и кредитной политики предприятия, политики управления оборотными средствами, кредиторской и дебиторской задолженностями, управления издержками предприятия, включая выбор амортизационной политики. Совмещение интересов развития предприятия, наличия достаточного уровня денежных средств для этих целей и сохранение платежеспособности предприятия возможно только при согласованности стратегических и тактических задач, которые формализуются в процессе финансового планирования на предприятии. Финансовый план формулирует финансовые цели и критерии оценки деятельности предприятия, дает обоснование выбранной стратегии и показывает, как достичь поставленных целей. В зависимости от целей можно выделить стратегический, краткосрочный и оперативный виды планирования.

Стратегическое финансовое планирование определяет важнейшие показатели, пропорции и темны воспроизводства. В широком смысле его можно назвать планированием роста, планированием развития предприятия. Оно носит долгосрочный характер и связано с принятием основополагающих финансовых и инвестиционных решений. Финансовые планы должны быть тесно связаны с бизнес-планами компании. Финансовые прогнозы только тогда приобретают практическую ценность, когда проработаны производственные и маркетинговые решения, которые требуются для воплощения прогноза б жизнь. В мировой практике финансовый план является важнейшим элементом бизнес-планов.

Текущее финансовое планирование необходимо для достижения конкретных целей. Этот вид планирования обычно охватывает краткосрочный и среднесрочный периоды и представляет собой конкретизацию и детализацию перспективных планов. С его помощью осуществляется процесс распределения и использования финансовых ресурсов, необходимых для достижения стратегических целей.

Оперативное финансовое планирование заключается в управлении денежными потоками с целью поддержания устойчивой платежеспособности предприятия. Оперативное планирование дает возможность отслеживать состояние оборотных средств предприятия, маневрировать источниками финансирования.

Финансовая часть бизнес-плана разрабатывается в виде прогнозных финансовых документов, которые призваны обобщить материалы предыдущих разделов и представить их в стоимостном выражении.

В этом разделе должны быть подготовлены следующие документы:

- 1) прогноз доходов;

- 2) прогноз движения денежных средств;

- 3) прогноз баланса.

Прогнозы и планы могут быть выполнены с любым уровнем детализации. Составление комплекса этих документов - один из наиболее широко используемых подходов в практике финансового прогнозирования. Финансовый прогноз представляет собой расчет будущего уровня финансовой переменной: величины денежных средств, величины фондов или их источников.

Как известно, деятельность предприятия принято разделять натри основные функциональные области:

- 1) текущую;

- 2) инвестиционную;

- 3) финансовую.

Под текущей подразумевается деятельность организации, преследующая извлечение прибыли в качестве основной цели либо не имеющая извлечение прибыли в качестве такой цели в соответствии с предметом и целями деятельности, т.е. производством промышленной продукции, выполнением строительных работ, сельским хозяйством, торговлей, общественным питанием, заготовкой сельскохозяйственной продукции, сдачей имущества в аренду и другими аналогичными видами деятельности.

Под инвестиционной понимается деятельность организации, связанная с капитальными вложениями организации в связи с приобретением земельных участков, зданий и иной недвижимости, оборудования, нематериальных активов, а также их продажей; с осуществлением долгосрочных финансовых вложений в другие организации, выпуском облигаций и других цепных бумаг долгосрочного характера и т.п.

Под финансовой подразумевается деятельность организации, связанная с осуществлением краткосрочных финансовых вложений, выпуском облигаций и иных ценных бумаг краткосрочного характера, выбытием ранее приобретенных на срок до 12 месяцев акций, облигаций и т.п.

Составление прогнозных финансовых документов обычно начинают с составления прогноза доходов (прогнозного отчета о прибылях и убытках). Именно в этом документе отражается текущая деятельность предприятия (табл. 12.1).

Таблица 12.1. Прогноз финансовых результатов текущей деятельности предприятия

Прогноз прибыли и убытков отражает производственную деятельность предприятия. Поэтому его также называют прогнозом результатов производственной деятельности. Иногда процесс производства и сбыта продукции или услуг называют операционной деятельностью. Прогноз финансовых результатов только тогда будет достоверным, когда достоверны сведения о перспективах роста основных производственных показателей, динамика которых была обоснована в других разделах бизнес-плана.

Составление прогноза прибыли и убытков следует начинать с построения прогноза объема продаж. Информацию по объему продаж можно получить из раздела бизнес-плана по планируемому объему продаж.

Этот прогноз призван дать представление о той доле рынка, которую предприятие собирается завоевать. Построение прогноза объема продаж начинают с анализа продукции или товаров, услуг, существующих потребителей. При этом необходимо ответить на следующие вопросы:

- 1. Каким был уровень сбыта за прошлый год?

- 2. Каким образом сложатся отношения с покупателями продукции по ее оплате?

- 3. Можно ли прогнозировать такой же уровень реализации продукции, как и в отчетном периоде?

При этом очень важно проанализировать именно базовый период, так как именно он дает ответы на целый ряд вопросов и позволяет спрогнозировать влияние отдельных факторов на объем продаж в предстоящем периоде. Так, можно оценить, каким образом на объемные показатели повлияют изменения качества продукции, уровня цен, уровня спроса, а следовательно, более точно определить величину выручки от реализации продукции исходя из прогнозных объемов продаж на планируемый год и прогнозных цен, а также спрогнозировать и предполагаемые изменения в уровне затрат и будущую прибыль предприятия. Важнейшей задачей каждого хозяйствующего субъекта является получение большей прибыли при наименьших затратах путем соблюдения строгого режима экономии в расходовании средств и наиболее эффективного их использования. Затраты на производство и реализацию продукции - один из важнейших качественных показателей деятельности предприятий. Состав затрат по производству и реализации продукции регламентируется Положением о составе затрат по производству и реализации продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденным постановлением Правительства Российской Федерации от 5 августа 1992 г. № 552 с последующими изменениями и дополнениями.

В представленном расчете прибылей и убытков не все элементы затрат предприятия отражаются на порядке осуществления платежей. Многие элементы затрат, показанные в прогнозе прибыли и убытков, никак не отражаются на осуществлении платежей предприятия. Так, например, материалы, используемые в процессе производства, могли быть приобретены и оплачены за много месяцев до того, как эти затраты отразятся в расчете прибыли и убытков. Вместе с тем может быть и обратная ситуация, когда материалы использованы в процессе производства, учтены в прогнозе прибыли и убытков, но не оплачены. Такие элементы затрат, как аренда, оплата коммунальных услуг, проценты за кредит и т.н., происходят постепенно, в течение года, и поэтому показаны в расчете прибылей и убытков как равные суммы. В действительности такие платежи производятся поквартально, в полугодовой период или ежегодно, и поэтом)" данные для тех месяцев, в которые они действительно производятся, могут быть значительно выше. По этим и другим причинам получение предприятием прибыли не обязательно означает, что денежные средства увеличились, а увеличение денежных средств не означает, что предприятие получает прибыль. Следовательно, необходимо планировать и контролировать оба параметра. Часто могут существовать большие различия между наличностью и прибылью. Планировать поступление наличности можно путем составления прогноза движения денежных средств (плана денежных потоков). В основе построения этого документа лежит метод анализа денежных потоков cash-flow - (поток наличности, или денежный поток).

Управление денежными потоками является одним из важнейших направлений деятельности финансового менеджера. Оно включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств.

Финансовый цикл, или цикл обращения денежной наличности, представляет собой время, в течение которого денежные средства отвлечены из оборота. Продолжительность финансового цикла в днях оборота можно рассчитать как разницу между продолжительностью операционного цикла и временем обращения кредиторской задолженности. В свою очередь продолжительность операционного цикла равна сумме времени обращения производственных запасов, затрат и времени обращения дебиторской задолженности. Время обращения производственных запасов и затрат можно определить как отношение средних остатков производственных запасов и затрат к затратам на производство продукции, умноженным на продолжительность периода. Время обращения дебиторской задолженности определяется отношением средней дебиторской задолженности к выручке от продаж в кредит, умноженным на длину периода. Время обращения кредиторской задолженности определяется отношением средней кредиторской задолженности к затратам на производство продукции, умноженным на продолжительность периода.

Анализ движения потока денежных средств производится, как правило, но трем основным направлениям: текущей, инвестиционной и финансовой деятельности предприятия. В основе анализа лежат данные отчета о движении денежных средств (форма № 4 финансовой отчетности). В нем отражаются поступления, расход и изменения денежных средств в ходе текущей хозяйственной, инвестиционной и финансовой деятельности предприятия за определенный период. Основной задачей этого отчета является предоставление пользователям необходимой информации о получении и расходовании денежных средств за отчетный период. Отчет о движении денежных средств - важный аналитический инструмент, который может быть использован менеджерами, инвесторами и кредиторами для определения:

■ увеличения денежных средств в результате производственно-хозяйственной деятельности;

■ способности организации оплатить свои обязательства по мере наступления сроков погашения;

■ способности организации выплачивать дивиденды в денежной форме;

■ величины капитальных вложений в основные фонды и прочие внеоборотные активы;

■ размеров финансирования, необходимых для увеличения инвестиций в долгосрочные активы или поддержания производственно-хозяйственной деятельности на настоящем уровне;

■ способности организации получать положительные денежные потоки в будущем.

Отчет о движении денежных средств дает возможность пользователям проанализировать текущие потоки денежных средств, оценить будущие поступления денежных средств, оценить способность предприятия погасить свою задолженность и выплатить дивиденды, проанализировать необходимость привлечения дополнительных финансовых ресурсов.

При прогнозировании потоков денежных средств необходимо учитывать все возможные источники поступления средств и также направления оттока денежных средств. Прогноз разрабатывается по подпериодам в такой последовательности:

■ прогноз денежных поступлений;

■ прогноз оттока денежных средств;

■ расчет чистого денежного потока (излишек или недостаток);

■ определение совокупной потребности в краткосрочном финансировании.

Все поступления и платежи отображаются в плане денежных потоков в периоды времени, соответствующие фактическим датам осуществления этих платежей, с учетом времени задержки оплаты за реализованную продукцию или услуги, времени задержки платежей за поставки материалов и комплектующих изделий, условий реализации продукции, а также условий формирования производственных запасов.

Прогнозирование денежных поступлений предполагает расчет объема возможных денежных поступлений. Основным источником поступления денежных средств является реализация товаров. На практике большинство предприятий отслеживает средний период времени, который потребуется покупателям для того, чтобы оплатить счета, т.е. определяет средний срок документооборота.

Основным элементом этапа прогнозирования оттока денежных средств является погашение кредиторской задолженности. Считается, что предприятие оплачивает свои счета вовремя. Если же кредиторская задолженность не погашается своевременно, то отсроченная кредиторская задолженность становится дополнительным источником краткосрочного финансирования.

Расчет чистого денежного потока осуществляется путем сопоставления прогнозируемых денежных поступлений и выплат.

Таким образом, прогноз движения денежных средств (план денежных потоков) демонстрирует движение денежных средств и отражает деятельность предприятия в динамике от периода к периоду.

Данные об избытке или дефиците показывают, в каком месяце можно ожидать поступления наличности, а в каком - нельзя, поэтому эти два параметра исключительно важны. Иными словами, они отражают то, как бизнес приносит денежные средства (быстро или медленно). Конечное сальдо банковского счета ежемесячно показывает состояние ликвидности. Отрицательная цифра не только означает, что предприятию потребуются дополнительные финансовые ресурсы, но и показывает необходимую для этого сумму, которая может быть получена путем использования различных финансовых методов.

Прогноз движения денежных средств содержит три основных раздела, отражающих движение денежных средств в результате текущей, инвестиционной и финансовой деятельности.

Таблица 12.2

|

Прогноз движения денежных средств |

|||

|

Показатель |

Изменение |

||

|

Движение денежных средств в результате текущей деятельности |

|||

|

Денежные средства, полученные от покупателей (выручка от реализации товаров, продукции, работ и услуг; авансы, полученные от покупателей (заказчиков); прочие поступления) |

|||

|

Денежные средства, выплаченные поставщикам и персоналу (на оплату приобретенных товаров, оплату работ, услуг, на оплату труда; отчисления на социальные нужды; выдачу авансов, расчеты с бюджетом) |

|||

|

Увеличение (уменьшение) чистых денежных средств в результате текущей деятельности |

|||

|

Движение денежных средств в результате инвестиционной деятельности |

|||

|

Долгосрочные финансовые вложения |

|||

|

Капиталовложения (на оплату машин, оборудования и транспортных средств; оплату долевого участия в строительстве) |

|||

|

Увеличение (уменьшение) чистых денежных средств в результате инвестиционной деятельности |

|||

|

Движение денежных средств в результате финансовой деятельности |

|||

|

Кредиты, займы |

|||

|

Дивиденды, проценты по финансовым вложениям |

|||

|

Краткосрочные финансовые вложения |

|||

|

Увеличение (уменьшение) чистых денежных средств в результате финансовой деятельности |

|||

|

Чистый прирост (уменьшение) денежных средств |

|||

Как видно из приведенных в табл. 12.2 данных, прогноз движения денежных средств совершенно отличается от прогноза прибыли и показывает движение денежных средств, а не заработанную прибыль. В прогнозе прибыли отражается операционная деятельность предприятия, определяется эффективность с точки зрения покрытия производственных затрат доходами от реализации производственной продукции или услуг. В отличие от него прогноз движения денежных средств содержит два дополнительных раздела: чистый денежный поток от инвестиционной деятельности и чистый денежный поток от финансовой деятельности.

Существуют несколько параметров, которые появляются в прогнозе прибыли и отсутствуют в прогнозе движения денежных средств, и наоборот. В прогнозе прибыли отсутствуют данные о капитальных платежах, о дотациях, о НДС, а в прогнозе движения денежных средств нет сведений об амортизации. Амортизационные отчисления относятся к разряду калькуляционных издержек, которые рассчитываются в соответствии с установленными нормами амортизации и относятся в процессе расчета прибыли к затратам. Реально же начисленная сумма амортизационных отчислений никуда не выплачивается и остается на счете предприятия, пополняя остаток ликвидных средств. Поэтому в прогнозе движения денежных средств отсутствует статья "Амортизационные отчисления". Таким образом, амортизационные отчисления играют особую и очень важную роль в системе учета и планирования деятельности предприятия, являясь внутренним источником финансирования. Они являются фактором, стимулирующим инвестиционную деятельность. Чем больше остаточная стоимость активов предприятия и выше нормы амортизации, тем меньше налогооблагаемая прибыль и соответственно больше чистый денежный поток от производственной деятельности предприятия.

Для проверки правильности составления прогноза прибыли и движения денежных средств целесообразно разработать прогнозный баланс. С этой целью используют баланс, составленный на последнюю отчетную дату либо на конец финансового года. Такой метод финансового прогнозирования в литературе называют методом формальных финансовых документов. В основе этого метода лежит прямо пропорциональная зависимость практически всех переменных издержек и большей части текущих активов и текущих обязательств от объема продаж, поэтому этот метод иногда называют прогнозированием на основе процента от продаж. В соответствии с этим методом осуществляется расчет потребности предприятия в активах с целью обеспечения увеличения объема реализации продукции и прибыли предприятия. Этот расчет базируется на условии, что активы предприятия возрастают прямо пропорционально росту объема продаж, а следовательно, для прироста активов предприятию необходимы дополнительные источники финансирования.

Задачей прогнозного баланса и будет расчет структуры источников финансирования, так как возникшую разницу между активом и пассивом прогнозного баланса необходимо будет перекрыть за счет дополнительных источников внешнего финансирования.

Процесс составления прогнозов прибыли и баланса завершается, как правило, выбором путей привлечения дополнительных финансовых ресурсов и анализом последствий такого выбора. Выбор источников финансирования одновременно является и коррекцией баланса. Составление этих документов не дает полной картины о финансовой устойчивости предприятия. Для того чтобы оценить платежеспособность и ликвидность прогнозируемого баланса, кроме прогноза прибыли и баланса обязательно составляется прогноз движения денежных средств.

Будет ли бизнес иметь в наличии необходимые деньги, чтобы выполнять повседневные операции? Готовы ли вы оплатить свое участие в бизнесе?

Не существует магических кристаллов, предсказывающих ваши будущие денежные потоки, однако делать такой прогноз необходимо. Рассуждения о неточности расчетов, о будущих изменениях не должны приводить вас к отказу составлять подобные документы, так как прогноз движения денежных средств (анализ будущих денежных потоков) - один из наиболее важных элементов финансового раздела бизнес-плана. В таблице 7.3 представлен пример прогноза движения денежных средств.

Таблица 7.3

Прогноз движения денежных средств на 1 апреля 2001 года (тыс. рублей)

| Показатели | "Периоды |

|||||

| 2 квартал | 3 квартал | 4 квартал |

||||

| план | факт | план | факт | план | факт |

|

| Приход | | | | | | |

| Продажа товара, поступления в счет задолженности | 50 000 | | 60 000 | | 40 000 | |

| Продажа основных средств | 5 000 | | | | | |

| Полученные дивиденды/проценты | 1 000 | | 500 | | 2 000 | |

| Итого: | 56 000 | | 60 500 | | 42 000 | |

| Расход | | | | | | |

| Материалы | 30 000 | | 40 000 | | 41 000 | |

| Оплата труда персонала | 10 000 | | 12 000 | | 12 000 | |

| Накладные расходы | 5 000 | | б 500 | | 7 000 | |

| Покупка основных средств | 5 000 | | 10 000 | | 12 000 | |

| Итого: | 49 000 | | 68 500 | | 72 000 | |

| Движение денежных средств за период | 7 000 | | 8 500 | | -30 000 | |

| баланс денежных средств на начало периода | 2 000 | | 9 000 | | 1 000 | |

| Баланс денежных средств на конец периода | 9 000 | | 1 000 | | 29 000 | |

Каждый элемент таблицы основан на прогнозе количества денежных средств, вовлеченных в бизнес, остающихся к концу периода и переходящих к следующему периоду. Таким образом, прогноз движения денежных средств показывает, будет ли бизнес иметь достаточные денежные средства или потребуется финансовая помощь.

Прогноз движения денежных средств не отражает полученную бизнесом прибыль или убыток, а только прогнозирует величину денежных средств, доступных в каждом периоде. Результаты фактической деятельности могут отличаться от плановой, что требует внесения изменений в прогноз движения денежных средств по завершении периода и корректировки последующих прогнозов.

Прогноз движения денежных средств отражает классическую проблему бизнеса - «цена проезда». В конце концов, вы можете иметь самую лучшую из возможных целей - прибыль, и автобус может полностью соответствовать вашим требованиям - иметь кузов, четыре колеса и соответствующий двигатель - баланс - но вам необходимо иметь в вашем кармане еще и стоимость проезда, чтобы остаться в автобусе и поехать!

Прогноз движения денежных средств и сметы доходов и расходов должны соответствовать друг другу. Например, продажи в кредит, отраженные в смете, не будут показаны в прогнозе движения денежных средств до момента оплаты заказчиками или должниками; стоимость материалов, отраженная в смете доходов, - это стоимость материалов, пошедших на изготовление товаров, проданных за период, а в прогнозе движения денежных средств - это сумма, выплаченная кредиторам за материалы за период.

Итак, мы исследовали три основных источника оценки бизнеса в виде трех финансовых документов:

Смета доходов и расходов оценивает возврат средств, который показывает, как изменились средства бизнеса за предыдущий период.

Баланс оценивает риск, который показывает состояние представленных средств бизнеса и источники этих средств.

Прогноз движения денежных средств оценивает достаточность поступлений денежных средств, т.е. способность бизнеса достигать финансовых целей; показывает, откуда денежные средства будут получены и как они будут потрачены в будущем. Прогноз позволяет показать какое количество средств будет иметь бизнес в конце каждого исследуемого периода.

Из этих трех источников вытекает вся финансовая информация, от понимания которой зависит успех каждого бизнеса.

Еще по теме Развитие финансовой информации. Прогноз движения денежных средств:

- Денежные средства и их эквиваленты и представление информации в отчете о движении денежных средств

- ГЛАВА 5. АНАЛИЗ ДЕНЕЖНЫХ ПОТОКОВ ПО ДАННЫМ ОТЧЕТА О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

- 2.1.4. Отчет о движении денежных средств и анализ денежных потоков предприятия

- 5.2. ЗНАЧЕНИЕ ОТЧЕТА О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ В ОЦЕНКЕ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ ПОТОКАМИ ОРГАНИЗАЦИИ

- 2.1. Характеристика текущего финансового состояния отраслей. Прогноз ограничения развития отраслей со стороны финансовых ресурсов с учетом прогнозируемой динамики собственных ресурсов и возможностей привлечения заемных средств

13. Отчет (прогноз) движения денежных средств и его роль в организации денежных потоков предприятия: методы составления

Отчет о движении денежных средств содержит сведения о денежных потоках (их поступления и расходование за период) с учетом их остатков на начало и конец отчетного периода в разрезе текущей, инвестиционной и финансовой деятельности. Он является основным источником информации для анализа денежных потоков.

Руководство организации может использовать сведения отчета при расчете ликвидности организации, при определении дивидендов, для оценки воздействий на общее состояние организации решений о финансировании каких-либо программ.

Бухгалтерская форма № 4 (Отчет о движении денежных средств) содержит показатели:

1) остатка денежных средств на начало периода

2) движение денежных средств по текущей деятельности

3) движение денежных средств по инвестиционной деятельности

4) движение денежных средств по финансовой деятельности

5) остаток денежных средств на конец периода

С помощью данного документа можно установить:

Состав, структуру и динамику денежных средств по предприятию в целом и по видам его деятельности;

Влияние притока и оттока денежных средств на его финансовую устойчивость.

Резерв денежных средств на конец прогнозного отчетного периода (как разницу между притоком и оттоком денежной наличности для поддержания норм платежеспособности)

Виды деятельности, генерирующие основной приток денежных средств и требующие их оттока за отчетный период

Прогнозную величину притока и оттока денежных средств на предстоящий период (год, квартал) с помощью дополнительных финансовых расчетов.

Следовательно, на основе прогнозируемого отчета о движении денежных средств можно управлять денежными потоками и прогнозировать их объем на ближайшую перспективу.

Прогноз отчета о движении денежных средств можно составить прямым либо косвенным методом.

Прямой метод основывается на исчислении притока и оттока денежных средств по 3 видам деятельности:

Основной (операционной; текущей), - инвестиционной, - финансовой.

Косвенный метод основывается на последовательной корректировке чистой прибыли в связи с изменениями в активах организации, исходными элементами этого метода является прибыль и амортизация.

14. Содержание основных моделей и их использование в процессе прогнозирования банкротства

Под несостоятельностью (банкротством) понимается признание арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанность по уплате обязательных платежей (налоги). При этом юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязательства по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение 3-х месяцев с момента наступления даты их исполнения.

Известны два основных подхода к предсказанию банкротства.

Количественный - базируется на финансовых данных и включает оперирование некоторыми коэффициентами, приобретающими все большую известность: Z-коэффициентом Альтмана (США), коэффициентом Таффлера, (Великобритания), коэффициентом Бивера, моделью R-счета (Россия) и другими, а также используется при оценке таких показателей вероятности банкротства, как цена предприятия, коэффициент восстановления платежеспособности, коэффициент финансирования труднореализуемых активов.

Качественный исходит из данных по обанкротившимся компаниям и сравнивает их с соответствующими данными исследуемой компании (А-счет Аргенти, метод Скоуна). Используются критерии, приводящие к банкротству и критерии, требующие постоянного контроля (по Ковалёву).

Метод интегральной бальной оценки , используемый для обобщающей оценки финансовой устойчивости предприятия, несет в себе черты как количественного, так и качественного подхода.