Сколько реальных налогов платит россиянин. Сколько мы платим налогов на самом деле

Росстат утверждает, что среднемесячная начисленная заработная плата в I полугодии 2018 года составила 42 550 рублей. В I полугодии 2017 года этот показатель составлял 38 049 рублей. То есть за 2018 год одному работнику будет начислена зарплата в 510 660 рублей. Из которых предприятие в качестве налогового агента вычтет 13% и заплатит налог на доходы физических лиц (НДФЛ) - 66 378 рублей. По данным Федеральной налоговой службы, поступления в бюджет от НДФЛ в 2017 году составили 3,3 триллиона рублей.

Кроме того, предприятие в качестве налогового агента заплатит взнос 30,2% в:

- Пенсионный фонд России (ПФР) - 22%;

- Фонд обязательного медицинского страхования - 5,1%;

- Фонд социального страхования - 2,9%;

- ФСС по травматизму (в зависимости от уровня опасности работы) - от 0,2 до 8,5%.

Таким образом, средний работник перечислит во внебюджетные фонды 153 198 рублей.

За 2017 год ФНС перечислило во внебюджетные фонды РФ 5,8 триллиона рублей, в том числе 4,5 триллиона в ПФР.

Обязанность перечислять эти платежи возложена на работодателя, но вычитаются они все из фонда оплаты труда, то есть из зарплат граждан России. Пусть компания и не озвучивает полную зарплату своему сотруднику, но его стоимость для организации всегда оценивается вместе со взносами. Таким образом, начисленная зарплата гражданина вместе со взносами составляет 666 858 рублей, из которых на руки работник получает 444 274 рубля, а 219 576 рублей уплачивает в качестве обязательных взносов и налогов. Для простоты мы не учли взнос в ФСС на травматизм.

Полученные на руки деньги граждане России заплатят за товары, продукты и услуги, государство из денег получит 18% налога на добавленную стоимость (10% на некоторые льготные категории). Госдума голосами «Единой России» приняла закон, повышающий НДС, с 1 января до 20%. Если работник потратит всю зарплату на товары и услуги, то за год налог составит 88 854 рубля.

По данным ФНС, поступления в бюджет от НДС составили в 2017 году 3,1 триллиона рублей.

Кроме того, граждане России заплатят и другие косвенные налоги - взносы за капитальный ремонт, налог на недвижимость, налог на транспортное средство, земельный налог, акцизы на бензин, спиртное, табак и так далее.

По подсчётам экспертов, в 2017 году из 205 рублей минимальной розничной цены бутылки водки 135 рублей уходило государству в виде акцизов, НДС и других налогов.

По подсчётам РАНХиГС, доля расходов на алкоголь составляет 4,7% потребительских расходов домашних хозяйств. Это значит, что только за акциз на алкоголь работник заплатит за год примерно 10 000 рублей. Федеральная налоговая служба сообщала, что в 2017 году поступления в бюджет от акцизов на крепкий алкоголь составили 192,98 миллиарда рублей, от акцизов на пиво - 150,16 миллиарда рублей.

По данным ФАС, налоги и акцизы в цене на бензин составляют 65%. Для примера, в США доля налогов в стоимости бензина составляет 18%. Даже если у гражданина России нет автомобиля, в стоимость товаров закладываются транспортные перевозки, в которых учитываются расходы на бензин. С каждого литра бензина в качестве акциза уплачивается 12-15 рублей. Если у работника есть автомобиль, который за год проезжает 10 000 км, то при расходе 9 литров/100 км он заплатит только акцизов от 8 000 до 13 500 рублей. Общая сумма поступлений от акцизов в 2017 году составляет 1,5 триллиона рублей.

По подсчётам экспертов, доля налога на имущество составляет 0,5-1,3% от дохода россиян, транспортный налог - чуть более 1%. Если работник покупает импортные товары (одежду, телефоны, продукты, услуги), то ему придётся ещё заплатить таможенные пошлины. Даже если он лично их не платит, они учитываются в стоимости товаров. Федеральная таможенная служба по итогам 2017 года перечислила в федеральный бюджет РФ 4,575 триллиона рублей.

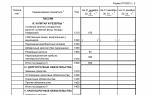

Начисленная зарплата* (включая страховые взносы): 666 858 рублей (55 738 рублей в месяц).

Всего налогов

НДФЛ ……………………………………………..........…….66 378 рублей

Страховые взносы (на пенсию) ………………………..112 345 рублей

Страховые взносы за медобслуживание ………...…...26 043 рубля

Страховые взносы на социальное страхование …....14 809 рублей

НДС …………………………………………........……….....88 854 рубля

Акцизы (бензин, алкоголь, сигареты, алкоголь) - около 25 000 рублей

Налог на имущество, транспорт, капитальный ремонт...10 000 рублей

Всего** налогов, взносов, акцизов …………………......343 429 рублей (51% от доходов).

*Рассчитано исходя из средней начисленной зарплаты в первой половине 2018 года - 42 550 рублей (по данным Росстата).

** Не учтены таможенные пошлины на импортные товары, продукты и услуги.

В 2016 году аудиторская компания PricewaterhouseCoopers вычислила, что средний россиянин отдаёт государству 47,4% заработанного. Это близко к оценке декана экономического факультета МГУ Александра Аузана , который говорит о 48%.

За счёт дополнительных сборов на социальную сферу и НДС Россия выходит в лидеры по реальной налоговой ставке. В мире средний показатель, по оценкам PWC, составляет всего 40,6%, а в Центральной и Восточной Европе и того меньше - 34,2%.

При этом многие исследования показывают, что большинство россиян даже не подозревает, сколько на самом деле они платят налогов. Эксперты не раз отмечали невысокий уровень их общей финансовой грамотности. По данным Standard & Poor’s, лишь 38% россиян финансово грамотны - даже меньше, чем в Монголии и Зимбабве.

Об этом же писали и эксперты Национального исследовательского университета ВШЭ. «Уровень финансовой грамотности россиян невысок. Причём ответы на тестовые вопросы показали, что за время кризиса этот уровень практически не изменился», - констатирует Ольга Кузина , профессор кафедры экономической социологии института, в своём докладе «Финансовая грамотность россиян (динамика и перспективы)».

Александр Аузан, декан экономического факультета МГУ, также неоднократно заявлял, что Россия - страна с максимальной долей косвенных налогов. «Гражданин фактически платит 48% реального дохода государству, но думает, что не платит ничего или платит 13%. В результате чего он уверен, что государство живёт за счёт нефти и газа и что он к этому государству не имеет никакого отношения», - уверяет декан.

Рассуждая о том, что в России самая высокая доля косвенных налогов, Аузан говорит, что люди, поняв, сколько они платят государству, постепенно начинают требовать отчёта о том, на что эти деньги ушли. А одно из оснований высокой дистанции власти состоит в том, что мы имеем систему с колоссальным преобладанием косвенных налогов.

Российская федерация является государством, в котором действует много видов налогов. Благодаря этому (да и не только) мы находимся в конце списка по легкости ведения бизнеса. Какие налоги платит человек у нас? Мы являемся страной с одной из самых сложных налоговых систем. Но при детальном рассмотрении выявляется, что здесь существует много нюансов. Давайте выясним, какие налоги платят граждане РФ и что в эти платежи включено.

Что платит гражданин?

Как уже выше упоминалось, налогов существует много. Но с большинством из них нам никогда не приходится встречаться, или мы можем узнать о них один или несколько за всю жизнь. Налоги, которые встречаются так редко, рассматриваться не будут. В рамках статьи перечислим то, что приходится регулярно платить. Итак, краткий список налогов, которые приходится оплачивать гражданам Российской Федерации:

- Налог на выигрыши, призы и проценты по вкладам.

- Налог на дивиденды, получаемые с ценных бумаг.

- Транспортные налоги.

- Земельные налоги.

А сколько всего видов податей существует? На данный момент, так или иначе, можно встретиться с 14 типами Вот сколько налогов платят граждане! Также, если говорить в общем, следует произвести некоторое деление. Есть прямые и непрямые налоги. К первым относятся все те, которые были перечислены - государство открыто и без применения каких-то тайных механизмов собирает их с нас - рядовых граждан. Непрямые являются более сложными в своей реализации и позволяют подвергнуть население страны дополнительному налогообложению. Данный механизм может быть реализован в виде наложения дополнительных платежей на производителей продукции, которые все издержки переложат на плечи своих покупателей. Вот какие налоги платят граждане России. А если они ещё занимаются предпринимательством, то суммы значительно вырастают.

Что платит негражданин?

Забегая наперёд, следует поговорить об одной из групп людей, которые приносят доход в казну государства. А конкретнее - о негражданах. Они тоже оплачивают все налоги, которые были указаны ранее, с небольшими особенностями. А именно - все доходы облагаются ставкой в 30%, вот какие налоги платит иностранный гражданин. Так что можно сказать, что у нас существует специфический протекционизм, чтобы уменьшить вливания миграционной рабочей силы.

Налог на доходы физических лиц

Важным с точки зрения пополнения государственного бюджета является Его платят все законопослушные граждане, которые получают определённые суммы денег от своей какой-то деятельности. В качестве базы налога могут выступать:

- Заработная плата, получаемая как вознаграждение за предоставление профессиональных умений и своего времени.

- Доходы, которые получаются благодаря сдаче в аренду дома, квартиры, промышленных и складских помещений, а также офисных зданий. Также сюда относятся денежные суммы, которые человек получает за предоставление во временное пользование другим лицам своего личного транспорта (автомобиля, машины, мотоцикла, велосипеда, транспорта для перевозки людей и прочее).

- Доходы, получаемые от авторских и смежных прав, которые распространяются на В качестве субъекта налогообложения могут выступать суммы, полученные в качестве гонораров за книги и статьи, публикуемые в журналах, или за реализацию копий собственных музыкальных произведений. В общем - за любой творческий труд.

- Доход, полученный при реализации имущества (недвижимости или транспорта).

Итак, с тем, что подпадает под налог на доходы физических лиц, определились. Но какая здесь ставка? Что ж, это не секрет - она составляет 13% от суммы дохода. Вот какие налоги платят граждане нашей страны при получении денег одним из вышеуказанных путей.

Обложение выигрышей, призов и процентов по вкладам

В связи с популярностью лотерей, розыгрышей призов и банковских депозитов было введено налогообложение и для них. Ставка в данном случае составляет 35% от рыночной стоимости. Вот какие налоги платят граждане нашего государства даже в таких случаях. Информацию, что касается данных сфер жизни, можно поделить на два пункта:

- Выигрыши и призы. Дело в том, что согласно современному законодательству при безвозмездной передаче необходимо уплатить 35% от рыночной стоимости полученного предмета. Поэтому при проведении акций или подобных мероприятий они обычно продаются за символическую сумму. Даже если в качестве приза выступает квартира или машина.

- Проценты по вкладам. Тут тоже не всё так просто. Проценты облагаются налоговой ставкой в 35 процентов, но с некоторыми условиями. Так, под подати попадает только та часть из них, которая превышает ставку рефинансирования, установленную центральным банком.

Обложение налогом дивидендов

В последние годы пользуется популярностью инвестирование в акции и облигации. Они позволяют получать незначительный доход в виде дивидендов, а при надобности можно продать ценные бумаги и получить свои деньги. Понятное дело, что такое не могло остаться без внимания со стороны государства. Поэтому все доходы, которые являются дивидендами ценных бумаг, облагаются налогом в 9%.

Транспортный налог

Узнать про этот налог будет интересно тем, кто только планирует приобретение транспортного средства. Так, его необходимо платить всем, кто имеет собственный автомобиль (исключением из этого являются машины инвалидов, которые не подлежат налогообложению, а также другие льготные категории, которые установлены законодательством). Следует учесть, что ставки платежей прописаны в НК Российской Федерации, но они могут изменяться местными и региональными властями. Как правило, они такой привилегией не упускают возможности воспользоваться, потому что то, что прописано в законодательстве, не удовлетворяет из-за слишком малых сумм оплаты. Потому трудно в этой ситуации точно просчитать, какие налоги платят граждане, можно сказать, что в данном случае они резиновые. В качестве базы для налогообложения служит мощность двигателя транспортного средства, которая измеряется в лошадиных силах.

Земельный налог

Если есть земельный участок любого предназначения, будь то дача, земля сельхозназначения, промышленного или садово-декоративного, - вам придётся заплатить соответствующий налог. Ставка в зависимости от объекта колеблется в рамках 0,3-1,5 процентов. Всё зависит от предназначения земли, на которую начисляется налог. В качестве базы берётся кадастровая стоимость. Объектом налогообложения является сам земельный участок. Если не вносить вовремя платежи, то владельцу будут начисляться штрафы и пеня. Их размер целиком зависит от суммы, которую необходимо было оплатить.

Давно задумывался, сколько же реально с заработанного рубля сейчас забирается государством в качестве налогов. Искал в интернете и там и сям, информация была в не совсем удобно воспринимаемом виде. Цифры,много текста и букв, и различные расчеты. В виде явных налогов знаю, что с зарплаты берут 13% подоходного НДФЛ, и что-то там уплачивает еще работодатель.

НО, это прямые налоги, о которых все знают. НО, есть ведь еще косвенные налоги, которых просто мы не видим в явном виде, но каждый раз платим дополнительно при покупке различных товаров, это и НДС и различные акцизы и таможенные сборы.

И тут надо же, наткнулся на прекрасный стартап, сайт с визуальным оформлением в картинках, который просто и четко дает понять, сколько же каждый платит налогов государству со своей зарплаты. А так же сколько каждый платит, те самые косвенные, скрытые налоги при покупке различных товаров.

И так сам сайт http://nalogometer.ru/

Все просто, вбиваю зарплату например 10000р, жму рассчитать.

Выдает результат:

Вы платите государству в виде различных налогов

59 586,21 руб. / в год

Ни хххерасебе с 10000р - почти 60000р за год. Думаю да наверно ошибка какая то.

Читаю внизу пояснения:

Подсчет налогов приблизителен и базируется на стандартной схеме:

НДФЛ - 13%, отчисления в Пенсионный Фонд - 22% (с зарплат до 512 000 руб. в год плюс 10% с сумм, превышающих этот порог), взносы в Фонд Социального страхования - 2,9%, страхование от несчастных случаев на производстве - минимум 0,2%, Федеральный Фонд медицинского страхования - 5,1%.

Итого - не менее 43,2% от заработной платы. Величина налогов может изменяться в зависимости от профиля предприятия. Все налоги, согласно законодательству, выплачиваются работодателем за сотрудника (исключение - НДФЛ, который вычитается также автоматически).

Получается все верно. Чуть меньше половины забирает государство. А с зарплаты в 20000р забирают 119 172,41 руб. / в год Можно нормально отдохнуть на 120к, что наверно и делают, "ТЕ", кто занимается в государстве перераспределением этих налогов.

Для того, чтобы более четко узнать, сколько я плачу налогов с каждого товара в таблице, я изменил некоторые позиции.

1) Бензин поставил цену 270р, из расчета повседневной заправки в 10л, чтобы более нагляднее было.

2) Молоко - поставил стоимость 30р, средняя цена 1 пакета молока в магазине.

3) Мясо - поставил стоимость 300р, средняя цена за 1кг.

4) Газеты - поставил стоимость 10р, за обычный номер местной газеты.

5) Ювелирные украшения - поставил стоимость в 1000р.

Все остальное оставил без изменения, там стоимость указывается в штуках.

Что получилось можете посмотреть на картинке ниже.

Картинка кликабельна. Слева данные для расчета, справа данные в виде налогов с каждого продукта.

Интересно получается:

-За бензин больше 50% уходит государству.

-Алкоголь тоже почти половина уходит государству.

-Молоко, мясо, газеты, одежда в среднем по 10% забирают.

чтобы совсем с голоду рабы не померли, и голые не ходили:)

-С электроники забирают примерно 15%

-Ювелирка - 38%

-Автомобили примерно 40%

Тут же, на сайте пояснение, что и как считается:

Налоги в продуктах

Расчет базируется на ставках обозначенных Налоговым кодексом Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 19.07.2011).

Налоговые ставки - http://www.consultant.ru/popular/nalog2/3_1.html#p1215

Расчет налогов в бензине взят из материала http://24far.ru/?p=157

Налог на продукцию ресторана McDonalds считается по ставке НДС 10%, как и основные продукты питания и газеты.

Налог на ювелирные изделия рассчитывался по формуле: 20% таможенные сборы + 18% НДС.

Акцизы в стоимости сигарет считается по формуле: 0,28 руб.*20%+ 1 пачка * 50 руб. *7%=9,1 руб./пачка

Расчет налогов в водке взят из материала http://www.rg.ru/2011/08/23/akcizy.html

Вино: 20% ввозная пошлина при таможенной стоимости бутылки 8 евро (http://www.tks.ru/reviews/2011/07/14/06) - 64 руб. + 34 руб. НДС

Стоимость продуктов питания взята из магазина «Утконос». Так цена бутылки пива Bavaria - 44,7 руб за 0,5 литра. Расчет налогов проходил по схеме: 10 руб. /литр (акциз) + 16,6 руб. НДС.

Цены на продукцию Apple взяты с сайта re-store.ru: MacBook Pro 15″ i7 2,2 ГГц, 4 ГБ, 750 ГБ, AMD 6750M - 94 900 руб. Apple iPad 2 Wi-Fi + 3G 32 ГБ - 30 990 руб.

Налоги на автомобили включают в себя стоимость растаможки (таблица пошлин - http://www.drom.ru/customs/cartable.php) машины 2010 года выпуска и транспортный налог - http://www.alex999faq.ru/arhiv/norma/rosnalog.html

Расчет налогов в одежде (футболки) взят из материала http://slon.ru/economics/skolko_my_platim_za_zashchitu_otechestvennogo_proizvoditelya-685294.xhtml?page=5#pager

Курс валют взять из расчета 1 евро=40 руб.

Цены взяты на ноябрь 2011

В расчетах не учтен налог на прибыль, который обеспечивает от 8,3% (2007) до 3% (2010) доходов федерального бюджета.

Подводя итог, хочется просто процитировать текст с этого сайта:

Проект Nalogometer.ru призван показать насколько существенен вклад рядовых граждан России в бюджет страны.

Так сумма налогов на товары (т.е. то, что все граждане России платят при каждом визите в магазин) фактически равна всем нефтегазовым доходам бюджета.

Всего граждане страны обеспечивают около 50% доходов бюджета.

Настало время задать вопрос, как эффективно государство расходует наши налоги.

Одним словом, где мои деньги, Большой Брат?

Когда, осознаешь сколько реально забирает государство с твоей зарплаты, то возникает резонный вопрос,

почему дорог нормальных нет?

Почему ситуация в ЖКХ с каждым годом полная жопа?

Почему нет детских садов?

Почему нет спортивных площадок?

Почему в стране богатой ресурсами, инфраструктура нихрена не развита? И еще очень много почему.

И вот после всего этого, возникает реальное желание, идти и поддерживать, всех тех митингующих на зарплате ГОСДЕПА США.

С одной стороны явное понимание, кому нужна не стабильность в стране, а с другой явное понимание, продолжающего доилова населения, в личностных интересах определенной группы людей.

И мало того, безалаберного и безответственного распределения собираемых налогов.

«Люди, знайте, мы с вами платим не только 13% НДФЛ, не только 30% страховых взносов, но, в конечном счете, еще и НДС, налог на прибыль и множество прочих налогов» – постоянно сообщают нам в СМИ и в соцсетях. Предлагаю обсудить, сколько мы платим налогов на самом деле.

Я вам сейчас легко докажу, что вся налоговая нагрузка целиком ложится на компании, предпринимателей и тех физлиц, которые получают доходы не в виде зарплаты. Вопрос, сколько мы платим налогов, больше не возникнет. Потому что наемный работник не платит государству вообще ничего!

Обычно нам сообщают: «С зарплаты 100 тыс. руб. работник платит в бюджет 13 тыс. руб. НДФЛ. А работодатель вынужден отдать государству еще 30 тыс. руб. страховых взносов. Итого такой работник обходится компании в 130 тыс. руб. Из них 43 тыс. руб. забирает государство. Это 33% зарплаты!!! Оставшиеся 87 тыс. руб. работник тратит на товары, работы, услуги. Но они облагаются НДС по ставке 18%. Так государство забирает себе еще 16 тыс. руб. от зарплаты. А это уже 45% от зарплаты. Но и это еще не все! В цену этих товаров, работ, услуг, помимо НДС, входят также акцизы, торговый сбор, транспортный налог, налог на прибыль и налог на имущество, которые платят продавцы. Кроме того, работнику еще придется платить налоги на собственное имущество. Таким образом, все существующие в России налоги платит конечный потребитель». Разберемся, так ли это.

Представим, что в России отменили страховые взносы. Какова вероятность, что работодатель отдаст все сэкономленные деньги работникам? В исходном примере – повысит человеку зарплату до 130 тыс. руб.? Ведь лишь в этом случае справедливо говорить, что раз из 130 тыс. руб. работник получает на руки всего лишь 87 тыс. руб., то он отдает государству 33%.

Я уверен, что наш условный работник полностью (и даже в сколь-нибудь значительной части) этих денег от работодателя не получит. Ведь он согласен на зарплату 100 тыс. руб. Она прописана в трудовом договоре, с чего бы ее повышать? (См. также про признание гражданско-правового договора трудовым .) Следовательно, некорректно говорить, что страховые взносы работник платит из собственных средств. Их платит работодатель.

Скачайте полезные материалы :

Как сэкономить на налогах

Как сэкономить на налогах при оплате отпусков

Сколько мы платим налогов с зарплаты: НДФЛ

Хорошо, сколько мы платим налогов на самом деле в целом понятно. Но вот НДФЛ точно платит сам работник, это же все знают! Если у него зарплата 100 тыс. руб., на руки он получает 87 тыс. руб. Значит, отдал государству 13 тыс. руб. своих денег. Так? Не совсем.

Хорошо, сколько мы платим налогов на самом деле в целом понятно. Но вот НДФЛ точно платит сам работник, это же все знают! Если у него зарплата 100 тыс. руб., на руки он получает 87 тыс. руб. Значит, отдал государству 13 тыс. руб. своих денег. Так? Не совсем.

Представим, что и НДФЛ тоже отменили. Гулять, так гулять! Неужели работодатель вдруг начнет ежемесячно выдавать работнику на руки не 87 тыс. руб., как раньше, а сразу 100 тыс. руб.? Сомневаюсь. С чего бы? Раз работник согласен работать за 87 тыс. руб. на руки, он и будет работать за такую сумму, независимо от того, существует в России НДФЛ или нет. Следовательно, НДФЛ – тоже расход работодателя, а не работника.

Говорите, в трудовом договоре написано 100 тыс. руб., поэтому работодатель будет выдавать работнику 100 тыс. руб. на руки как миленький? Да, написано. Но я уже вижу, как служба персонала готовит дополнительные соглашения к этому договору и объясняет сотрудникам: «Для вас ничего не меняется, вы так и будете получать на руки по 87 тыс. руб. Допсоглашение нужно подписать в связи с изменением законодательства – НДФЛ отменили».

Мне тут еще подсказывают, что в пользу версии «НДФЛ платит работник из собственных денег» свидетельствуют вычеты. Государство возвращает НДФЛ людям при приобретении жилья, оплате лечения, обучения и т.п. Не будут же чиновники отдавать деньги тому, кто их не платил в бюджет! Будут. Как раз бюджет и платит людям различные пособия. Почему бы не рассматривать выплату 260 тыс. руб. при приобретении жилья в качестве жилищной субсидии?

А кто платит НДС

По учебнику, вроде, все так:

1. Компания 1 ввезла из-за границы товар по цене 100 руб. Она уплатила на таможне НДС 18 руб. Затем этот НДС она возместила. Бюджет ничего не получил.

2. Компания 1 продала товар компании 2 за 236 руб. В составе цены компания 2 уплатила компании 1 НДС – 36 руб. Компания 1 перечислила налог в бюджет. Компания 2 возместила эти 36 руб. из бюджета. Бюджет снова ничего не получил.

3. Компания 2 продала товар в своем розничном магазине за 300 руб. В составе цены мы с вами уплатили продавцу НДС – 45,8 руб. Сколько мы платим налогов? Пока не понятно, потому что налог получил бюджет.

Однако то, что НДС платит конечный потребитель – иллюзия. Дело в том, что все деньги, которые получает от покупателя продавец, он всегда рассматривает как свою исключительную собственность. В том числе и сумму НДС. Поэтому продавец искренне считает, что НДС он обязан платить из собственных денег по расчетной ставке 15,25% (18: 118).

Если исходить из этой логики, получится, что из 45,8 руб. налога, поступившего в итоге в бюджет, 36 руб. уплатила компания 1 и 9,8 руб. – компания 2. А мы с вами снова не заплатили в бюджет ничего. Подтверждает этот вывод и тот факт, что цепочка уплаты-возмещения НДС в любой момент может оборваться, не дойдя до конечного потребителя, если туда вклинится участник на вмененке или упрощенке или компания-однодневка. Кроме того, задумайтесь, зачем компании занимаются оптимизацией НДС, если этот налог платит только конечный потребитель?

Акциз платит производитель. Он включает его в цену подакцизного товара. Значит, в конечном итоге, акциз платит конечный потребитель. Так?

Акциз платит производитель. Он включает его в цену подакцизного товара. Значит, в конечном итоге, акциз платит конечный потребитель. Так?

Тут тоже не все так однозначно. Допустим, нефтеперерабатывающий завод сделал литр бензина, заплатил акциз 10 руб. и продал этот литр на АЗС за 30 руб. Далее АЗС продаст этот литр нам за 40 руб. Но вот, акцизы отменили. Станет ли нефтеперерабатывающий завод продавать бензин АЗС дешевле? А если будет, то насколько дешевле? Не за 30 руб., а за 20? И если АЗС получит бензин дешевле, опустит ли она розничные цены? Не уверен.

Кроме того, затратное ценообразование по большей части осталось прошлом – в СССР. На свободном рынке, если АЗС по каким-то причинам не может продать бензин за 40 руб., она будет вынуждена продавать его дешевле. Возможно даже с убытком. И как после этого говорить, что акциз платит конечный потребитель? Это верно лишь отчасти.

То же самое и с другими налогами, которые якобы компании включают в цену товаров, работ, услуг и их оплачивает в итоге потребитель. Да, включают, но ценообразование – сложная штука. У многих компаний убытки. Это значит, что конечные потребители не только налоги им не оплатили в составе цены, но и кучу других затрат не покрыли.

Сколько же мы в итоге платим налогов

Зачем же нам говорят, что мы платим все эти налоги? Либерально настроенная общественность призывает тем самым людей к гражданской активности. Ведь если все налоги платим мы с вами, а не юридические лица, собственники и предприниматели, то государство должно отвечать перед своим народом. Доколе? Проправительственные источники врут, чтобы не вводить прогрессивную ставку НДФЛ. Типа, вы же и так много платите, зачем вам еще больше?

Я тоже хотел бы от сограждан большей гражданской активности. Но честный человек врать не должен. Чтобы люди осознали, что государство живет за их счет, они должны платить НДФЛ самостоятельно. Работодатель не должен ничего удерживать!

Все мы знаем, что государство существует благодаря налогам, и что каждый из нас - налогоплательщик. Но сколько именно мы платим? Как выяснилось, посчитать это сложно, но возможно. Ниже вы узнаете все о прямых и косвенных налогах и вместе с нами посчитаете, сколько отдает в бюджет среднестатистическая семья.

Подоходный налог - знаменитые 13 %

Если спросить любого человека, сколько он платит налогов, многие с большой вероятностью ответят - 13%. Эта цифра - базовая ставка налога на доходы физических лиц — НДФЛ. В далеком 2001 году ее введение стало по-настоящему историческим решением. Правительство предположило, что единая для всех и понятная ставка - лучший способ вывести зарплаты из «серой зоны». Была отменена сложная шкала подоходного налога, а фраза «13% — заплати налоги и спи спокойно» запомнилась всем. План удался - предприятия и правда стали переходить на «белую» зарплату. И 13% с нее сегодня платит любой работающий гражданин вне зависимости от того, сколько он зарабатывает.

Кейс: Возьмем для примера вымышленного гражданина Королева. Его официальная зарплата составляет 50 000 руб. в месяц. Каждый месяц на нее начисляется НДФЛ в размере 6500 руб., а на руки Королев получает 43500.

Не со всей зарплаты

Далеко не каждый платит налоги со всей своей зарплаты. Существует множество категорий граждан, имеющих право на вычеты. Самый распространенный из них - родители. Каждый ребенок уменьшает на определенную сумму «базовую» зарплату, от которой вычисляется НДФЛ. Первый и второй ребенок сокращают «базу» на 1400 руб. каждый, последующие - на 3000 руб.

Кейс: У гражданина Королева - двое детей. Если он не поленился и оформил вычет, то его НДФЛ будет вычисляться не от 50000 руб., а от 50000 минус 1400×2, то есть от 47200. Это значит, что каждый месяц бухгалтерия будет отдавать из его зарплаты в налоговую не 6500, а 6136 руб. На руки Королев-отец получит 43864 руб. Таким образом, двое детей позволяют Королеву сэкономить 364 руб. в месяц или 4368 руб. в год.

В 2015 году активно обсуждался проект введения прогрессивной шкалы НДФЛ. Такая шкала действует во многих странах и предполагает, что с ростом доходов растет и ставка подоходного налога. Согласно законопроекту, который обсуждался в РФ, с дохода свыше 416,6 тыс. руб. в месяц пришлось бы платить 18%. При дальнейшем повышении дохода ставка росла бы еще сильнее и могла бы достигать даже 28%. Однако законопроект отклонили.

Не только зарплата. 13% мы платим не только с зарплаты, но и с любых других доходов. Например, от сдачи в аренду жилья или дивидендов по акциям. И в некоторых случаях ставка может резко повыситься. С любого выигрыша (например, в лотерею) размером более 4000 руб., а также с дохода по банковскому вкладу, если процент по нему превышает ставку рефинансирования + 5 процентных пунктов (на сегодня это 16%), НДФЛ составит 35%. Однако выигрыши, как и столь высокие ставки по банковским вкладам, редкость. Проценты по большинству банковских вкладов от НДФЛ освобождены.

Социальные налоги - как 13% превращаются в 43

13% — совсем немного. Однако ошибочно думать, что этим наши налоги исчерпываются. Просто остальное налоговое бремя несет на себе работодатель.

После того как бухгалтер компании начислил нам зарплату, он должен заплатить взносы в фонды - пенсионный (22%), медицинский (5,1%) и фонд социального страхования (2,9%). Итого — выплата в фонды должна составить до 30% от зарплаты. А вместе с НДФЛ - 43%. Почти половина от того, что сотрудник получает на руки.

Кейс: Гражданин Королев за год заработал 600 000 руб. Работодатель заплатил за Королева в «фонды» 30% от этой суммы, т. е. 180 000 руб. за год или 15000 руб. в месяц. Итак, ежемесячные налоговые выплаты Королева составляют 15 000 руб. «в фонды» плюс 6136 руб. НДФЛ или 21136 рублей. Это ненамного меньше половины скромной зарплаты нашего героя.

Однако ошибочно думать, что за каждого из нас работодатель платит именно 30%. В Российской Федерации выплаты в фонды вычисляются по так называемой «регрессивной» шкале. Чем выше размер заработной платы, с которой предприятие уже перечислило налог за вас в этом году, тем меньше процент, который придется выплатить в оставшиеся месяцы.

Кейс: Супруга гражданина Королева сделала гораздо более успешную карьеру, чем муж, и зарабатывает 100 000 руб. в месяц. За первые семь месяцев года ее налоги «в фонды» составляли 30% — по 30000 руб. в месяц. Но в августе сумма зарплаты, с которой заплатили налог, превысила 711 000 руб. С этого момента ставка снижается и составляет 10%.За год компания, в которой работает гражданка Королева, заплатит за нее 262 200 руб. в «фонды».

Налоги на имущество

Кроме налогов, привязанных к зарплате, существуют еще и налоги на разные типы имущества. Большинство из нас платит как минимум два - транспортный налог (на владение автомобилем) и налог на недвижимость.

Кейс: В 2008 году гражданин Королев получил от родителей в подарок на свадьбу новую иномарку. Это был седан экономкласса с механической коробкой передач. Королев ездит на этом автомобиле до сих пор. За 2015 год он заплатит за него 875 руб. налога.

Налог на недвижимость до недавнего времени тоже редко превышал 1000 руб. в год. Однако с 2015 года ситуация изменилась. Отныне налогооблагаемая стоимость недвижимости рассчитывается, исходя из кадастровой стоимости, а сам размер налога будет расти на 20% в год вплоть до 2020 года.

Кейс. Гражданин Королев с женой живут в квартире, доставшейся им по наследству от бабушки. Эта квартира находится в Москве, в районе, не очень удаленном о центра, и ее кадастровая стоимость составляет 8 млн руб. В 2016 году семья заплатит за эту квартиру 1039 руб., а в 2020 - уже 5139.

Тратим зарплату и продолжаем платить налоги

Подоходные, социальные и имущественные налоги привязаны к каждому из нас лично. Но разобравшись с ними, мы не перестаем платить налоги. Ведь мы тратим деньги на товары и услуги. А в их стоимость уже заложены налоги, которые заплатили государству производители и продавцы. В первую очередь, речь идет о налоге на добавленную стоимость или НДС. В РФ он составляет 18% и взимается каждый раз, когда кто-то продает кому-то товар или услугу. Часто НДС взимается несколько раз на пути товара от производителя на полку магазинов - ведь есть еще оптовики и посредники. В любом случае, минимум 18% от стоимости вашей продуктовой корзины, одежды, моющих средств или других товаров составляет НДС.

Кейс: Совокупные расходы семьи Королевых на питание и прочие мелочи составляют 40000 руб. в месяц. Это значит, что как минимум еще 7200 руб. в месяц добавляются к налогам, которые, пусть и косвенно, платит эта семья.

Однако кроме НДС существуют также акцизы - специальная налоговая нагрузка, которая касается только определенного товара или типов товаров. Чаще всего речь идет о сигаретах или алкоголе (предполагается, что поступления в бюджет пойдут на лечение болезней и устранение других косвенных последствий табакокурения и употребления спиртных напитков). Однако существуют также акцизы, например, на бензин и даже ювелирные изделия. К тому же косвенно в стоимость товаров и услуг производители закладывают и другие налоги, которые платят государству. Одной из самых налогоемких услуг считается ЖКХ. В среднем до 50% счета за ЖКХ составляют налоги.

Кейс: Гражданин Королев ездит на машине не каждый день. В месяц у него уходит примерно 100-150 литров бензина. Покупает он его в среднем по 35 руб. за литр и тратит на бензин около 4500 руб. в месяц, не считая НДС. Трудно сказать, какая именно часть этой суммы уходит у производителя на налоги, сборы и акцизы. Но эксперты утверждают, что в стоимости бензина налоговая составляющая - около 10%, т.е. около 450 руб.

Подведем итоги

Давайте посчитаем, сколько же налогов платит семья Королевых. Напомним условия. Господин Королев зарабатывает 60000 руб. в месяц, а его жена - 100 000 руб., они живут в собственной квартире и владеют одной подержанной иномаркой.

НДФЛ с зарплаты:

Господин Королев - 6136 руб. Госпожа Королева - 13000 руб.

Социальные выплаты:

Господин Королев: 18000 руб. Госпожа Королева - 21850 руб.

НДС на покупки из расчета трат в пределах 40000 руб. в месяц:

Примерная доля налогов в счете ЖКХ (семья платит за ЖКХ 3000 руб./мес.)

Итого: 50106 руб. в месяц без учета ежегодных налогов на автомобиль и недвижимость.

Общий доход семьи Королевых, напомним, составляет 150000 руб. в месяц. Чтобы понять, сколько платит налогов каждый из нас, достаточно посмотреть на свою зарплату и разделить на три. Скорее всего - это и есть ваш примерный вклад в бюджет государства.