Как контролировать дебиторскую задолженность: методы и инструменты. Дебиторская задолженность и кредитная политика компании Допустимый уровень дебиторской задолженности

Уровень дебиторской задолженности определяется многими факторами: видом продукции, ёмкостью рынка, степенью насыщенности рынка данной продукцией, принятой на предприятии системой расчётов и др.

Основными видами расчётов является продажа за наличный расчёт и продажа в кредит.

В условиях нестабильности экономики преобладающей формой расчётов становится предоплата.

В общей сумме дебиторской задолженности 80-90 % приходятся на расчеты с покупателями. Поэтому политика управления дебиторской задолженностью связана в первую очередь с оптимизацией размера задолженности и инкассации задолженности за реализованную продукцию.

Поэтому политику управления дебиторской задолженностью называют кредитной политикой по отношению к покупателям продукции.

Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объемов реализации продукции и связанной с оптимизацией размера дебиторской задолженности и обеспечением своевременной ее инкассации.

Политика управления дебиторской задолженностью включает в себя ряд этапов.

Анализ дебиторской задолженности в предшествующем периоде в целях оценки уровня и состава дебиторской задолженности предприятия, а также эффективности инвестирования в нее финансовых средств. Здесь анализируются сроки погашения дебиторской задолженности, периоды ее инкассации, размер отвлечения оборотных активов в дебиторскую задолженность, состав дебиторской задолженности по ее возрастным группам, выявляется безнадежная и сомнительная дебиторская задолженность.

В зависимости от размера дебиторской задолженности, количество расчётных документов и дебиторов, анализ её уровня можно проводить как сплошным, так и выборочным методом. Общая схема контроля и анализа включает в себя несколько этапов.

Этап 1. Задаётся критический уровень дебиторской задолженности: все расчётные документы, относящиеся к задолженности, превышающей критический уровень, подвергаются проверке в обязательном порядке.

Этап 2. Из оставшихся расчётных документов делается контрольная выборка. Для этого применяются различные способы.

Этап 3. Проверяется реальность сумм дебиторской задолженности в отобранных расчётных документах. В частности, могут направляться письма контрагентам с просьбой подтвердить реальность проставленной в документе или проходящей в учёте суммы.

Этап 4. Оценивается существенность выявленных ошибок. При этом могут использоваться различные критерии.

Формирование определенных принципов и подходов кредитной политики по отношению к покупателям продукции. Включает в себя 3 направления:

1) формирование системы кредитных условий включает:

а) срок предоставления кредита;

б) лимит предоставляемого кредита;

в) стоимость предоставления кредита, т. е. система ценовых скидок при осуществлении расчетов за приобретенную продукцию;

г) системе штрафных санкций за просрочку исполнения обязательств.

Например: при 5 % скидке, 7-дневном сроке оплаты и чистом периоде 30 дней. Предприятие теряет скидку с 8 по 30 день, если не произведет оплату в течение 7 дней; по истечению 30 дней выступает система штрафных санкций.

Отказ от скидки обходится предприятию дорого и выражается в процентах годовых следующей формулой:

Цена отказа % скидки 360

от скидки 100% - % скидки max срок предоставленияния кредита - период скидки

формирование стандартов оценки покупателей и дифференциация условий предоставления кредита. В основе этих стандартов лежит кредитоспособность предприятия;

построение эффективных систем контроля за движением своевременной инкассацией дебиторской задолженности.

Одной из эффективных форм является система АВС, где в категорию А выделяют наиболее крупные и сомнительные виды дебиторской задолженности; в категорию В - кредиты средних размеров; в категорию С - все остальные виды, не оказывающие серьезного влияния на результаты деятельности предприятия.

В результате проведенных аналитических действий и разработки кредитных условий фирма сформирует определенный тип кредитной политики

Различают три основных типа кредитной политики по отношению к покупателям.

Консервативный. Направлен на минимизацию кредитного риска,

которая является приоритетной, поэтому существенно сокращает круг по KJ ТЛ KJ

купателей в кредит. В первую очередь за счет групп покупателей с повышенным риском; за счет минимизации сроков предоставления кредита и его размера, ужесточения условий предоставления кредита и повышения его стоимости, за счет более жесткой процедуры инкассации дебиторской задолженности.

Умеренный тип ориентируется на средний уровень кредитного риска и соответственно более мягкие условия предоставления коммерческого кредита.

Агрессивный (мягкий) тип предусматривает максимизацию дополнительной прибыли за счет расширения объема реализации продукции в кредит, не считаясь с высоким уровнем кредитного риска.

В процессе выбора типа кредитной политики должны учитываться следующие основные факторы:

общее состояние экономики, определяющее финансовые возможности покупателей, уровень их платежеспособности;

сложившаяся конъюнктура товарного рынка, состояние спроса на продукцию предприятия;

потенциальная способность предприятия наращивать объем производства продукции при расширении возможностей ее реализации за счет предоставления кредита;

правовые условия обеспечения взыскания дебиторской задолженности;

финансовые возможности предприятия в части отвлечения средств в текущую дебиторскую задолженность;

финансовый менталитет собственников и менеджеров предприятия, их отношение к уровню допустимого риска в процессе осуществления хозяйственной деятельности.

Критерием оптимальности разработанной и осуществляемой кредитной политики любого типа и по любым формам предоставляемого кредита, а соответственно и среднего размера текущей дебиторской задолженности по расчетам с покупателями за реализуемую им продукцию, выступает следующее условие:

ДЗ0 ^ ОПдр > ОЗдз + ПКдз, (7.15)

где ДЗ0 - оптимальный размер текущей дебиторской задолженности предприятия при нормальном его финансовом состоянии; ОПдр - дополнительная операционная прибыль, получаемая предприятием от увеличения продажи продукции в кредит; ОЗдз - дополнительные операционные затраты предприятия по обслуживанию текущей дебиторской задолженности; ПКдз - размер потерь капитала, инвестированного в текущую дебиторскую задолженность, из-за недобросовестности (неплатежеспособности) покупателей.

Еще по теме 7.4. УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ:

- Подразделения, задействованные в управлении дебиторской задолженностью.

- 16. УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ И ДЕНЕЖНЫМИ СРЕДСТВАМИ ПРЕДПРИЯТИЯ Теоретический материал

- Тема 8. Управление дебиторской задолженностью (кредитная политика)

- 2. Основные аспекты управления дебиторской задолженностью

- Глава 8 Управление дебиторской задолженностью (кредитная политика)

- Авторское право - Адвокатура - Административное право - Административный процесс - Антимонопольно-конкурентное право - Арбитражный (хозяйственный) процесс - Аудит - Банковская система - Банковское право - Бизнес - Бухгалтерский учет - Вещное право - Государственное право и управление - Гражданское право и процесс - Денежное обращение, финансы и кредит - Деньги - Дипломатическое и консульское право - Договорное право - Жилищное право - Земельное право - Избирательное право - Инвестиционное право - Информационное право - Исполнительное производство - История государства и права - История политических и правовых учений - Конкурсное право - Конституционное право -

Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.

Задачами управления дебиторской задолженностью являются:

- · ограничение приемлемого уровня дебиторской задолженности;

- · выбор условий продаж, обеспечивающих гарантированное поступление денежных средств;

- · определение скидок или надбавок для различных групп покупателей с точки зрения соблюдения ими платежной дисциплины;

- · ускорение востребования долга;

- · уменьшение бюджетных долгов;

- · оценка возможных издержек, связанных с дебиторской задолженностью, то есть упущенной выгоды от неиспользования средств, замороженных в дебиторской задолженности.

Вырабатывая политику кредитования покупателей своей продукции, организация должна определиться по следующим ключевым вопросам:

- · срок предоставления кредита (чаще всего в организации существует несколько типовых договоров, предусматривающих предельный срок оплаты продукции);

- · стандарты кредитоспособности (критерии, по которым поставщик определяет финансовую состоятельность покупателя и вытекающие отсюда возможные варианты оплаты);

- · система создания резервов по сомнительным долгам (предполагается, что, как бы ни была отлажена система работы с дебиторами, всегда существует риск неполучения платежа, хотя бы по форс-мажорным обстоятельствам; поэтому, исходя из принципа осторожности, необходимо заранее создавать резерв на потери в связи с несостоятельностью покупателя);

- · система сбора платежей (сюда входят процедуры взаимодействия с покупателями в случае нарушения условий оплаты, совокупность показателей, свидетельствующих о существенности нарушений в оплате, система наказания недобросовестных контрагентов и др.);

- · система предоставляемых скидок.

Как бы ни была эффективна система отбора покупателей, в ходе взаимодействия с ними не исключаются всевозможные накладки, поэтому организация вынуждена создать некоторую систему контроля за исполнением покупателями платежной дисциплины.

Формирование политики управления дебиторской задолженностью организации (или ее кредитной политики по отношению к покупателям продукции) осуществляется по следующим основным этапам.

- 1. Анализ дебиторской задолженности организации в предшествующем периоде.

- 2. Формирование принципов кредитной политики по отношению к покупателям продукции.

- 3. Определение возможной суммы оборотного капитала, направляемого в дебиторскую задолженность по товарному (коммерческому) кредиту.

- 4. Формирование системы кредитных условий.

- 5. Формирование стандартов оценки покупателей и дифференциации условий предоставления кредита.

- 6. Формирование процедуры инкассации дебиторской задолженности.

- 7. Обеспечение использования в организации современных форм рефинансирования дебиторской задолженности.

- 8. Построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности.

Рассмотрим каждый этап более подробно.

Анализ дебиторской задолженности в предшествующем периоде.

Основной задачей этого анализа является оценка уровня и состава дебиторской задолженности организации, а также эффективности инвестированных в нее финансовых средств. Анализ дебиторской задолженности по расчетам с покупателями проводится в разрезе товарного (коммерческого) и потребительского кредита.

На первом этапе анализа оценивается уровень дебиторской задолженности организации и его динамика в предшествующем периоде. Оценка этого уровня осуществляется на основе определения коэффициента отвлечения оборотных активов в дебиторскую задолженность.

На втором этапе анализа определяются средний период инкассации дебиторской задолженности и количество ее оборотов в рассматриваемом периоде. Средний период инкассации дебиторской задолженности характеризует ее роль в фактической продолжительности финансового и общего операционного цикла организации.

Количество оборотов дебиторской задолженности характеризует скорость обращения инвестированных в нее средств в течение определенного периода.

На третьем этапе анализа оценивается состав дебиторской задолженности организации по отдельным ее «возрастным группам», т.е. по предусмотренным срокам ее инкассации.

На четвертом этапе анализа подробно рассматривается состав просроченной дебиторской задолженности, выделяются сомнительная и безнадежная задолженность. В процессе этого анализа используются следующие показатели:

- · коэффициент просроченности дебиторской задолженности;

- · средний «возраст» просроченной (сомнительной, безнадежной) дебиторской задолженности.

На пятом этапе анализа определяют сумму эффекта, полученного от инвестирования средств в дебиторскую задолженность.

Результаты анализа используются в процессе последующей разработки отдельных параметров кредитной политики организации.

Формирование принципов кредитной политики по отношению к покупателям продукции.

В современной коммерческой и финансовой практике реализация продукции в кредит получила широкое распространение, как в нашей стране, так и в странах с развитой рыночной экономикой. Формирование принципов кредитной политики отражает условия этой практики и направлено на повышение эффективности операционной и финансовой деятельности организации.

В процессе формирования принципов кредитной политики по отношению к покупателям продукции решаются два основных вопроса:

- · в каких формах осуществлять реализацию продукции в кредит;

- · какой тип кредитной политики следует избрать организации.

Определяя тип кредитной политики, следует иметь в виду, что жесткий (консервативный) ее вариант отрицательно влияет на рост объема операционной деятельности организации и формирование устойчивых коммерческих связей, в то время как мягкий (агрессивный) ее вариант может вызвать чрезмерное отвлечение финансовых средств, снизить уровень платежеспособности организации, вызвать впоследствии значительные расходы по взысканию долгов, а в конечном итоге снизить рентабельность оборотных активов и используемого капитала.

Определение возможной суммы финансовых средств, инвестируемых в дебиторскую задолженность по товарному (коммерческому) и потребительскому кредиту.

При расчете этой суммы необходимо учитывать:

- · планируемые объемы реализации продукции в кредит;

- · средний период предоставления отсрочки платежа по отдельным формам кредита;

- · средний период просрочки платежей, исходя из сложившейся хозяйственной практики (он определяется по результатам анализа дебиторской задолженности в предшествующем периоде);

- · коэффициент соотношения себестоимости и цены реализуемой в кредит продукции.

Если финансовые возможности организации не позволяют инвестировать расчетную сумму средств в полном объеме, то при неизменности условий кредитования должен быть соответственно скорректирован планируемый объем реализации продукции в кредит.

Формирование системы кредитных условий.

В состав этих условий входят следующие элементы:

- 1. Срок предоставления кредита (кредитный период);

- 2. Размер предоставляемого кредита (кредитный лимит);

- 3. Стоимость предоставления кредита (система ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию);

- 4. Система штрафных санкций за просрочку исполнения обязательств покупателями.

Срок предоставления кредита (кредитный период) характеризует предельный период, на который покупателю предоставляется отсрочка платежа за реализованную продукцию. Увеличение срока предоставления кредита стимулирует объем реализации продукции (при прочих равных условиях), однако приводит в то же время к увеличению суммы финансовых средств, инвестируемых в дебиторскую задолженность, и увеличению продолжительности финансового и всего операционного цикла организации. Поэтому, устанавливая размер кредитного периода, необходимо оценивать его влияние на результаты хозяйственной деятельности в комплексе.

Размер предоставляемого кредита (кредитный лимит) характеризует максимальный предел суммы задолженности покупателя по предоставляемому товарному (коммерческому) или потребительскому кредиту. Он устанавливается с учетом типа осуществляемой кредитной политики (уровня приемлемого риска), планируемого объема реализации продукции на условиях отсрочки платежей, среднего объема сделок по реализации готовой продукции (при потребительском кредите -- средней стоимости реализуемых в кредит товаров), финансового состояния организации -- кредитора и других факторов.

Стоимость предоставления кредита характеризуется системой ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию.

Устанавливая стоимость товарного (коммерческого) или потребительского кредита, необходимо иметь в виду, что его размер не должен превышать уровень процентной ставки по краткосрочному финансовому (банковскому) кредиту. В противном случае он не будет стимулировать реализацию продукции в кредит, так как покупателю будет выгодней взять краткосрочный кредит в банке (на срок, равный кредитному периоду, установленному продавцом) и рассчитаться за приобретенную продукцию при ее покупке.

Система штрафных санкций за просрочку исполнения обязательств покупателями, формируемая в процессе разработки кредитных условий, должна предусматривать соответствующие пени, штрафы и неустойки. Размеры этих штрафных санкций должны полностью возмещать все финансовые потери организации-кредитора (потерю дохода, инфляционные потери, возмещение риска снижения уровня платежеспособности и другие).

Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита.

В основе установления таких стандартов оценки покупателей лежит их кредитоспособность. Кредитоспособность покупателя характеризует систему условий, определяющих его способность привлекать кредит в разных формах и в полном объеме в предусмотренные сроки выполнять все связанные с ним финансовые обязательства.

Формирование системы стандартов оценки покупателей включает следующие основные элементы:

- 1. Определение системы характеристик, оценивающих кредитоспособность отдельных групп покупателей;

- 2. Формирование и экспертизу информационной базы проведения оценки кредитоспособности покупателей;

- 3. Выбор методов оценки отдельных характеристик кредитоспособности покупателей;

- 4. Группировку покупателей продукции по уровню кредитоспособности;

- 5. Дифференциацию кредитных условий в соответствии с уровнем кредитоспособности покупателей.

Формирование процедуры инкассации дебиторской задолженности.

В составе этой процедуры должны быть предусмотрены сроки и формы предварительного и последующего напоминаний покупателям о дате платежей, возможности и условия пролонгирования долга по предоставленному кредиту, условия возбуждения дела о банкротстве несостоятельных дебиторов.

Обеспечение использования в организации современных форм рефинансирования дебиторской задолженности.

Развитие рыночных отношений и инфраструктуры финансового рынка позволяют использовать в практике финансового менеджмента ряд новых форм управления дебиторской задолженностью -- ее рефинансирование, т.е. ускоренный перевод в другие формы оборотных активов организации: денежные средства и высоколиквидные краткосрочные ценные бумаги.

Основными формами рефинансирования дебиторской задолженности, используемыми в настоящее время, являются: факторинг; учет векселей, выданных покупателями продукции; форфейтинг.

Построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности.

Такой контроль организуется в рамках построения общей системы финансового контроля в организации как самостоятельный его блок.

Одним из видов таких систем является ABC-система применительно к портфелю дебиторской задолженности организации. В группу «А» включаются при этом наиболее крупные и сомнительные виды дебиторской задолженности (так называемые проблемные кредиты); в группу «В» -- кредиты средних размеров; в группу «С» -- остальные виды дебиторской задолженности, не оказывающие серьезного влияния на результаты финансовой деятельности организации.

В процессе финансово-хозяйственной деятельности у предприятия постоянно возникает потребность в проведении расчетов со своими контрагентами, бюджетом, налоговыми органами. Отгружая произведенную продукцию или оказывая некоторые услуги, предприятие, как правило, не получает деньги в оплату немедленно, т.е. по сути оно кредитует покупателей. Поэтому в течение периода от момента отгрузки продукции до момента поступления платежа средства предприятия омертвлены в виде дебиторской задолженности. Уровень дебиторской задолженности определяется многими факторами: видом продукции, емкостью рынка, степенью насыщенности рынка данной

продукцией, условиями договора, принятой на предприятии системой расчетов и др. Последний фактор особенно важен для финансового менеджера.

Таким образом, дебиторская задолженность – это суммы, которые покупатели должны предприятию. Эта задолженность образуется во время реализации и превращается в денежные средства по истечении определенного времени.

Основными видами расчетов за поставленную продукцию являются продажа за наличные деньги и в виде безналичных платежей. В стабильной экономике доминируют безналичные расчеты, осуществляемые с помощью чеков, векселей и т.д.

Управление дебиторской задолженностью предполагает, прежде всего, контроль за оборачиваемостью средств в расчетах. Ускорение оборачиваемости в динамике рассматривается как положительная тенденция. Большое значение имеет отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах.

Отбор потенциальных покупателей осуществляется с помощью неформальных критериев, а именно учитывается:

· соблюдение платежной дисциплины в прошлом;

· прогнозные финансовые возможности покупателя по оплате запрашиваемого им объема товаров;

· уровень текущей платежеспособности;

· уровень финансовой устойчивости;

· экономические и финансовые условия предприятия-продавца (затоваренность, степень нуждаемости в денежной наличности и т.п.).

Необходимая информация для анализа потенциальных покупателей может быть получена из публикуемой финансовой отчетности, от специализированных информационных агентств, из неформальных источников.

Управление дебиторской задолженностью включает следующие этапы:

· определение кредитной политики для различных групп покупателей и видов продукции (дифференцированный подход);

· анализ и ранжирование покупателей в зависимости от объема закупок, предлагаемых условий поставки и в зависимости от истории кредитных отношений;

· контроль расчетов с дебиторами по отсроченным или просроченным задолженностям;

· применение различных способов по увеличению оборачиваемости дебиторской задолженности;

· разработка условий продажи товара, которые обеспечивают гарантированное поступление денежных средств на предприятие;

· разработка прогноза поступления денежных средств от дебитора.

Основными приемами управления дебиторской задолженностью являются:

1) учет заказов, оформление соответствующих документов и установление характера дебиторской задолженности;

2) проведение АВС-анализа дебитора, то есть выделение в группе А и В наиболее значимой дебиторской задолженности;

3) оценка реальной стоимости дебиторской задолженности с учетом инфляции;

4) определение конкретных размеров скидок при условии досрочной оплаты;

5) уменьшение дебиторской задолженности на величину безнадежных долгов;

6) оценка возможности факторинга, то есть продажи дебиторской задолженности.

На уровень дебиторской задолженности оказывает влияние кредитная политика, разрабатываемая самим предприятием.

Оплата товаров постоянными клиентами обычно производится в кредит, причем условия кредита зависят от множества факторов. Вырабатывая политику кредитования покупателей своей продукции, предприятие должно определиться по следующим ключевым вопросам:

1) срок предоставления кредита . Чаще всего применяются стандартизованные по условиям оплаты, в том числе и продолжительности кредитования, договоры, тем не менее возможны и отклоненияотданной политики. При определении в договоре максимально допустимого срока оплаты поставленной продукции следует принимать во внимание как правовые аспекты заключения договоров поставки, так и экономические последствия того или иного варианта (в частности – учет влияния инфляции);

2) стандарты кредитоспособности . Заключая договор на поставку продукции и определяя в нем условия оплаты, предприятие может придерживаться установленных им критериев финансовой устойчивости в отношении покупателей. В зависимости от того, насколько кредитоспособен и надежен покупатель, условия договора, в том числе в отношении предоставляемой скидки, размера партии продукции, форм оплаты и другие, могут меняться;

3) система создания резервов по сомнительным долгам . При заключении договоров предприятие, естественно, рассчитывает на своевременное поступление платежей. Однако не исключены варианты появления просроченной дебиторской задолженности и полной неспособности покупателя рассчитаться по своим обязательствам. Поэтому существует практика создания резервов по сомнительным долгам, позволяющая, во-первых, формировать источники для покрытия убытков и, во-вторых, иметь более реальную характеристику собственного финансового состояния. Данные о резервах по сомнительным долгам и фактических потерях, связанных с непогашением дебиторской задолженности, должны подвергаться тщательному регулярному анализу;

4) система сбора платежей . Этот раздел работы с дебиторами предполагает разработку:

Процедуры взаимодействия с ними в случае нарушения условий оплаты;

Критериальных значений показателей, свидетельствующих о существенности нарушений;

Системы наказания недобросовестных контрагентов;

5) система предоставляемых скидок . Ранее делался акцент на репрессивные методы работы с недобросовестными дебиторами; гораздо больший эффект имеют методы поощрения, к которым в данном случае относится предоставление покупателям опциона на получение скидки с отпускной цены. В экономически развитых странах одной из наиболее распространенных является схема типа « d/ k чисто n » (d/ k net n ) , означающая, что:

Покупатель получает скидку в размере d (в процентах) в случае оплаты полученного товара в течение k дней с начала периода кредитования (например, с момента получения или отгрузки товара);

Покупатель оплачивает полную стоимость товара, если оплата совершается в период с (k + 7)-го по n- й день кредитного периода (отсюда, кстати, видна смысловая нагрузка термина net – к концу срока кредитования покупатель обязан «расчистить» свои обязательства перед поставщиком);

В случае неуплаты в течение n дней покупатель будет вынужден дополнительно оплатить штраф, величина которого может варьироваться в зависимости от момента оплаты.

Система управления дебиторской задолженностью требует постоянного контроля по ряду параметров.

К ним относятся:

· время обращения средств, вложенных в дебиторскую задолженность;

· структура дебиторов по различным признакам;

· применяемые схемы расчетов с покупателями и возможность их унификации, схема контроля за исполнением дебиторами своих обязательств;

· схема контроля и принципы резервирования сомнительных долгов;

· система принятия мер к недобросовестным или неисполнительным покупателям и др.

Процедуры принятия решений по упомянутым параметрам носят в основном неформализованный характер и нарабатываются по мере становления компании. Тем не менее, на предприятии должна быть разработана стратегия управления дебиторской задолженностью , которая должна стать частью финансовой политики организации.

С целью максимального притока денежных средств предприятие разрабатывает систему договоров с гибкими условиями сроков их формы оплаты . К таким условиям относятся:

1) предоплата. Если контракт заключен с предоплатой, то, как правило, контрактом предусматривается скидка;

2) передача на реализацию. Компания сохраняет право собственности на товар, пока он не будет оплачен;

3) выставление промежуточного счета. Этот способ применяется при заключении долгосрочных контрактов. Этот прием способствует регулярному притоку денежных средств на предприятие. Он заключается в выставлении счета по мере поставки продукции;

4) гибкое ценообразование. Здесь происходит разработка гибких цен, которые могут:

Быть привязаны к общему индексу инфляции;

Зависеть от уровня инфляции на конкретную продукцию;

Учитывать фактический срок оплаты и прибыль от альтернативных вложений денежных средств;

5) банковская гарантия. Банк будет возмещать необходимую сумму в случае невыполнения кредитором своих обязательств.

Стратегия заключения контракта должна быть гибкой если:

· если полная предоплата невозможна, то следует требовать частичную;

· необходимо ввести систему скидок, а не разрозненные скидки на отдельные виды товаров;

· в обязательном порядке оценивать влияние скидок на финансовые результаты деятельности компании;

· устанавливать целевые ориентиры, например, часть продаж в кредит может быть зарезервирована только для постоянных клиентов; зарезервировать часть продаж на случай чрезвычайной ситуации и с целью выхода на новые рынки сбыта;

· устанавливать вознаграждения персонала отдела сбыта в зависимости от уровня дебиторской задолженности и ее сокращение.

Оправдано включение в контракт пункта о наличии скидки, если это приводит к расширению объема продаж и увеличению прибыли. Скидки можно устанавливать, если компания испытывает острый дефицит денежных средств. В этом случае даже если общий финансовый результат по конкретной сделке будет отрицательным, введение скидки приведёт к увеличению денежной наличности, но это приемлемо только в краткосрочном периоде.

При прочих равных условиях скидки за раннюю оплату товара приводят к лучшему результату, нежели введение штрафов за просроченную задолженность.

Контроль за дебиторской задолженностью включает в себя ранжирование дебиторской задолженности по срокам ее возникновения. Наиболее распространенная классификация предусматривает следующую группировку (в днях):

0 – 30; 31 – 60;

61 – 90; 90 – 120;

Возможны и иные группировки. Кроме того, необходим контроль безнадежных долгов с целью образования необходимого резерва.

Анализ и контроль уровня дебиторской задолженности можно проводить с помощью абсолютных и относительных показателей, рассматриваемых в динамике. В частности, значительный интерес представляет контроль за своевременностью погашения задолженности дебиторами. Для этого в дополнение к показателям наличия просроченной дебиторской задолженности, приводимым в форме № 5 «Приложение к балансу предприятия», можно использовать коэффициент погашаемости дебиторской задолженности, который рассчитывается как отношение средней дебиторской задолженности по основной деятельности (расчеты с дебиторами за товары, работы и услуги; расчеты по векселям полученным; авансы, выданные поставщикам и подрядчикам) к выручке от реализации. Значение этого показателя зависит от вида договоров, превалирующих на данном предприятии. Так, если основной типовой договор предусматривает оплату в течение двух недель с момента отгрузки товара, то критическое значение коэффициента равно 1/26. Таким образом, если расчетное значение коэффициента превосходит 1/26, можно сделать вывод, что предприятие имеет проблемы со своими дебиторами.

Наиболее употребительными способами воздействия на дебиторов с целью погашения задолженности являются направление писем, телефонные звонки, персональные визиты, продажа задолженности специальным организациям.

В зависимости от размера дебиторской задолженности, количества расчетных документов и дебиторов анализ ее уровня можно проводить как сплошным, так и выборочным методом. Общая схема контроля и анализа, как правило, включает в себя несколько этапов:

· этап 1 . Задается критический уровень дебиторской задолженности; все расчетные документы, относящиеся к задолженности, превышающей критический уровень, подвергаются проверке в обязательном порядке;

· этап 2 . Из оставшихся расчетных документов делается контрольная выборка. Для этого применяются различные способы. Одним из самых простейших является n-процентный тест (так, при n = 10 % проверяют каждый десятый документ, отбираемый по какому-либо признаку, например по времени возникновения обязательства);

· этап 3 . Проверяется реальность сумм дебиторской задолженности в отобранных расчетных документах. В частности, могут направляться письма контрагентам с просьбой подтвердить реальность проставленной в документе или проходящей в учете суммы;

· этап 4 . Оценивается существенность выявленных ошибок. При этом могут использоваться различные критерии.

Весьма актуален вопрос о правомочности сопоставления дебиторской и кредиторской задолженности. Здесь позиции аналитика и бухгалтера могут быть диаметрально противоположными: первый допускает возможность сопоставления (в частности, весь анализ ликвидности и платежеспособности с использованием специальных коэффициентов основан на таком сопоставлении), второй – нет.

Иногда считают, что дебиторская задолженность может быть любой, лишь бы она не превышала кредиторскую, и что при анализе следует принимать во внимание только

разность между ними. Это мнение глубоко ошибочно, так как предприятие обязано погашать свою кредиторскую задолженность независимо от того, получает оно долги от своих дебиторов или нет. Поэтому при анализе дебиторскую и кредиторскую задолженность следует рассматривать раздельно: дебиторскую как средства, временно отвлеченные из оборота, а кредиторскую как средства, временно привлеченные в оборот.

Любое предприятие в структуре текущих активов имеет дебиторскую задолженность, размер которой зачастую внушителен. Конкуренция и стремление к увеличению объемов реализации продукции вынуждают применять товарный (коммерческий) кредит, то есть продавать свою продукцию с отсрочкой платежа. Однако чрезмерная тяга к расширению рынка сбыта с применением такого способа продаж может спровоцировать неконтролируемый рост дебиторской задолженности и снижение ликвидности. При этом предприятие само рискует стать неплатежеспособным из-за дефицита денежных средств. Ведь у него есть собственные обязательства перед поставщиками товаров и услуг.

Для предприятия предоставление беспроцентного товарного кредита покупателям оправдано только тогда, когда выгода от продаж с отсрочкой платежа будет хотя бы не меньше затрат на такой кредит. Контроль и управление дебиторской задолженностью могут избавить компанию от указанных проблем, а значит, повысить экономическую выживаемость в сложном мире бизнеса.

Сама по себе дебиторская задолженность имеет не только отрицательные стороны, но и положительные. Ее наличие говорит о привлекательности и конкурентоспособности продукции, позволяет привлечь покупателей, в том числе испытывающих финансовые затруднения. Однако дефицит денежных средств, отвлечение финансовых ресурсов предприятия и риски возникновения безнадежной дебиторской задолженности значительно перевешивают эту чашу весов.

Главная задача управленцев заключается в построении такой системы принятия решений, которая позволила бы оценивать и сравнивать выгоды и риски при заключении сделок с отсрочкой платежа. Поэтому для достижения оптимальной величины дебиторской задолженности и обеспечения своевременного ее погашения разрабатывается и регулярно пересматривается кредитная политика. Кредитная политика должна соответствовать стратегии развития предприятия и подразумевает решение главных вопросов: каким контрагентам можно предоставлять товарный кредит, а каким нежелательно; на каких условиях и на какой срок предоставляется такой кредит; каков порядок изъятия дебиторской задолженности.

Элементы структуры кредитной политики

Структура кредитной политики обобщенно может иметь такой вид:

1. Цель кредитной политики и ее тип.

2. Критерии оценки покупателей и составления кредитного рейтинга.

3. Максимальные размеры и сроки предоставления товарного кредита, а также размеры скидки (в зависимости от рейтинга покупателя).

4. Взаимодействие подразделений, участвующих в процессе управления дебиторской задолженностью, и функции сотрудников.

5. Приложения с формами документов, необходимыми в процессе управления дебиторской задолженностью.

Рассмотрим подробнее каждый элемент структуры кредитной политики.

Цель кредитной политики должна согласовываться со стратегией развития компании. Как правило, целью может быть увеличение объема продаж и доходности активов предприятия с одновременным сокращением риска неплатежеспособности. Целью кредитной политики может стать выстраивание надежных долгосрочных отношений с покупателями и такое изъятие задолженности, которое не угрожает этим отношениям.

Обратите внимание! Необходимо выбрать тип кредитной политики в зависимости от жесткости параметров кредитования и взыскания задолженности: агрессивный, консервативный и умеренный.

Для этого следует постоянно сопоставлять предполагаемые выгоды от роста объемов реализации продукции и стоимость предоставляемых коммерческих кредитов, не забывая о рисках возникновения неплатежеспособности.

Это важно! Часто покупатели не имеют возможности своевременно оплатить товар или весь объем закупки, поэтому при заключении сделки кредитные условия необходимо устанавливать индивидуально для каждого из них. Для этого определяются критерии и процедура оценки покупателей для присвоения им кредитного рейтинга .

От него будут зависеть сроки и размеры допустимых сумм кредита для каждой категории клиентов. Кроме того, в кредитной политике должны быть определены размер и порядок определения общего лимита дебиторской задолженности предприятия. Самый простой способ — изучить бухгалтерскую отчетность и юридические документы контрагента для оценки его финансового состояния, а также динамики развития и степени надежности в качестве покупателя. Так делают, например, коммерческие банки, которые анализируют предпринимательскую деятельность клиента перед выдачей ему кредита. Полезными будут коэффициенты ликвидности, деловой активности и показатели структуры капитала. Однако контрагент может отказаться предоставить бухгалтерскую отчетность, что должно вызвать сомнения в целесообразности предоставления ему товарного кредита. Ведь появившаяся при работе с таким покупателем дебиторская задолженность может стать безнадежной. Намереваясь изучить бухгалтерскую отчетность, следует помнить, что она не всегда может дать правдивую и ясную картину. Поэтому будет не лишним привлечь к этой работе собственную службу безопасности (при ее наличии) и собрать дополнительные сведения, касающиеся контрагента:

о реальных собственниках;

наличии или отсутствии проблем в сфере налогообложения;

наличии или отсутствии судебных споров;

о кредитной истории и истории бизнеса, внешнеэкономической деятельности;

филиалах, представительствах и дочерних предприятиях.

Если соответствующей службы предприятие не имеет, то при больших масштабах предстоящей сделки имеет смысл обратиться за услугами к специальным агентствам для сбора информации о контрагенте. Следует уделять внимание качеству информации, исключая «информационные шумы», и ее ценности.

Затем производится выбор критериев, по которым будет оцениваться кредитоспособность будущих партнеров (например, общее время работы с данным покупателем и объем сделок с ним; наличие положительных отзывов других организаций, являющихся контрагентами данного покупателя; стабильность выполнения обязательств в предшествующие периоды; оборачиваемость дебиторской задолженности; размеры и сроки просроченной дебиторской задолженности; финансовое состояние покупателя).

Обратите внимание! Предприятие самостоятельно определяет значимые для него показатели и вес каждого из них, при этом общее количество весов должно составлять 100 %. Отбор наиболее значимых критериев оценки и определение их весов могут быть произведены коллегиально участниками процесса (вплоть до уровня совета директоров) или лицом, ответственным за этот процесс, после получения соответствующих согласований.

Оценка выбранных критериев производятся по 100-балльной шкале аналитическим отделом или кредитным экспертом. Для этой цели заранее необходимо разработать четкую процедуру со стандартами выставления оценок. Более того, необходимо определить минимальный порог результата. Если оценка рейтинга будет ниже этого минимума, то данный контрагент признается ненадежным.

ПРИМЕР 1

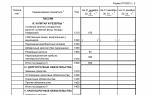

Для наглядности приведем примерный расчет рейтинга покупателя, представленный в табл. 1.

|

№ п/п |

Критерий |

Удельный вес критерия, % |

Оценка значения по данному контрагенту |

Результат (гр. 3 × гр. 4) |

|

Общее время работы с данным покупателем и объем сделок с ним |

||||

|

Наличие положительных отзывов других организаций, являющихся контрагентами данного покупателя |

||||

|

Стабильность выполнения обязательств в предшествующие периоды |

||||

|

Оборачиваемость дебиторской задолженности |

||||

|

Размеры и сроки просроченной дебиторской задолженности |

||||

|

Финансовое состояние покупателя |

||||

|

Итого |

||||

Если минимальный порог кредитного рейтинга и надежности контрагента был установлен, например, на уровне 50 баллов, то данные из табл. 1 показывают, что представленный потенциальный покупатель в результате оценки набрал 64 балла и аналитическая служба может дать положительную рекомендацию для работы с данным предприятием. Для большего удобства можно распределить контрагентов по группам в зависимости от результатов оценки, например:

- группа I: 75 баллов и более — покупателям кредит предоставляется на общих условиях, возможны максимальные отсрочки и другие индивидуальные условия в случае особой значимости конкретного покупателя или предполагаемой выгоды в дальнейшем;

- группа II: от 50 до 75 баллов — может быть предоставлен ограниченный по сумме или отсрочке платежа кредит с последующим жестким контролем срока оплаты;

- группа III: менее 50 баллов — кредит покупателям не предоставляется.

Следующим этапом станет разработка условий предоставления коммерческого кредита для каждого кредитного рейтинга. Для начала следует рассчитать минимально допустимый рейтинг (Р мин) конкретного покупателя, при достижении которого ему не будет отказано в товарном кредите, по следующей формуле:

Р мин = С × (1 + (Д × t / 365)) / О закупки,

где С — себестоимость закупаемого объема продукции;

Д — процент альтернативного дохода (например, предоставление займа другому предприятию под эту ставку);

t — срок предоставляемого кредита;

О закупки — объем предполагаемой закупки контрагентом.

ПРИМЕР 2

Покупатель намеревается купить продукцию на общую сумму 330 000 руб. Себестоимость данного объема товара — 259 000 руб. Предприятие могло бы получить альтернативный доход по ставке 11 %. Кредит предоставляет на 40 дней. Тогда минимальный кредитный рейтинг покупателя составит: Р мин = 0,79, или 79 баллов (259 000 × (1 + (0,11 × 40 / 365)) / 330 000).

Как видим, в данных условиях продавать продукцию в кредит этому покупателю имеет смысл, если его кредитный рейтинг будет составлять 79 и более баллов (в противном случае сделка на таких условиях невыгодна).

Приемлемый срок коммерческого кредита чаще всего зависит от размера скидок, применяемых за раннюю оплату продукции. Рассчитать величину допустимой скидки можно с помощью следующей формулы:

Скидка = Д / (Д + 365 / (t - t ск)),

где t ск —срок действия скидки.

ПРИМЕР 3

Определим размер возможной скидки, если срок ее действия — 5 дней. Срок кредитования и процент альтернативного дохода (используем данные примера 1) — 40 дней и 11 % соответственно.

Скидка = 0,11 / (0,11 + 365 / (40 - 5)) = 0,01, или 1 %.

При данных условиях кредитования оптимальной будет скидка в размере 1 %.

Обратите внимание! Для стимулирования заинтересованности покупателей в предоплате либо в своевременном погашении дебиторской задолженности предприятию можно разработать привлекательные системы скидок, начиная от самых больших за стопроцентную предоплату и заканчивая различными скидками за объем покупки, за своевременную или досрочную оплату.

Также возможны варианты применения системы начисления пеней и штрафов за просрочку оплаты по графику погашения задолженности, которые должны быть отражены в договоре. Но вводить их нужно обдуманно, особенно в случае незначительных нарушений, чтобы это не отразилось негативно на взаимоотношениях с контрагентами и, в конечном итоге, на обороте компании.

Немаловажную часть в структуре кредитной политики занимает регулирование взаимодействия подразделений, участвующих в процессе управления дебиторской задолженностью, а также разграничение функций и зон ответственности задействованных сотрудников. Данный раздел кредитной политики служит для сокращения времени принятия решений и установления единой схемы взаимодействия в определенных ситуациях. Часто на предприятиях эти задачи выполняют отдельные документы — регламенты, процедуры или инструкции. Как правило, нужно охватить деятельность многих служб (службы безопасности, финансовой, юридической, коммерческой, маркетинговой и т. д.). Нелишним будет мотивировать сотрудников премированием или применением повышающих коэффициентов к зарплате, приведенных в зависимость от уровня дебиторской задолженности или от соблюдения сроков ее погашения.

Это важно! Систему премирования нужно уравновесить системой наказаний (замечания, предупреждения, снижение или лишение премии). Но штрафовать нужно не за появление просроченной дебиторской задолженности, а за нарушение именно процедуры управления дебиторской задолженностью (например, за ошибки при начислении процентов, за поставку продукции при запрете отгрузки данному клиенту, искажение информации о контрагенте, несоблюдение правил документооборота и пр.).

В процессе управления дебиторской задолженностью не обойтись без различных внутренних документов. Формы этих документов станут частью кредитной политики и будут утверждаться вместе с ней. Поможет формализовать процесс контроля дебиторской задолженности, например, отчет по расчетам с дебиторами (табл. 2), отражающий своевременность погашения дебиторской задолженности в соответствии с условиями договоров. Этот отчет заполняется еженедельно или подекадно.

Таблица 2. Отчет по расчетам с дебиторами

Используя общепринятую классификацию, дебиторскую задолженность нужно анализировать по срокам давности: текущая (оперативная), долгосрочная; просроченная; безнадежная. Подробное распределение задолженности по срокам и по каждому дебитору можно отследить по реестру старения дебиторской задолженности (табл. 3). Контроль состояния задолженности по этому отчету следует производить один-два раза в месяц. Распределение по срокам платежа осуществляется исходя из политики компании в области кредитования контрагентов. То есть если менеджмент предприятия считает 15-дневную просрочку платежа допустимой, превышающую данный срок задолженность — основанием для активизации работы с контрагентом, а просрочку свыше 60 дней —поводом для обращения в суд, то и форма реестра старения дебиторской задолженности будет отражать именно эту группировку дебиторской задолженности.

Таблица 3. Реестр старения дебиторской задолженности

|

№ п/п |

Контрагент |

Срок дебиторской задолженности |

Общая сумма задолженности, тыс. руб. |

Доля в общем объеме, % |

||||||||

|

до 15 дней |

15-30 дней |

30-60 дней |

свыше 60 дней |

|||||||||

|

тыс. руб. |

тыс. руб. |

тыс. руб. |

тыс. руб. |

|||||||||

Анализ реестра старения позволит контролировать изменение процентов дебиторской задолженности от общего ее объема в рамках разных отчетных периодов, а также оценивать поименный состав дебиторов, что позволит увидеть определенные тенденции. Ведь единичное появление проверенного временем покупателя в группе просроченной дебиторской задолженности может быть следствием банальной ошибки или даже технического сбоя. Постоянное же попадание в эту группу какого-либо контрагента сигнализирует о его «нечистоплотности» или финансовых сложностях. Подобная тенденция предполагает либо прекращение кредитования такого покупателя, либо кардинальный пересмотр условий предоставления кредита.

Подготовка к разработке кредитной политики

Чтобы решить присущие кредитной политике задачи (не забываем, что она должна согласовываться со стратегией развития компании), потребуется выполнить некоторые подготовительные действия:

1) исследовать имеющуюся дебиторскую задолженность по срокам возникновения, с позиции платежной дисциплины, по оборачиваемости;

2) установить максимальный размер общего лимита дебиторской задолженности;

3) установить лимиты задолженности для каждого контрагента, регулярно корректируя их с учетом платежной дисциплины и рыночных рисков для деятельности данных контрагентов;

4) планировать уровень дебиторской задолженности.

Проанализировать уровень сложившейся дебиторской задолженности помогут различные показатели.

Коэффициент оборачиваемости дебиторской задолженности (Об ДЗ) показывает, как быстро предприятие получает деньги от покупателя. Расчет данного показателя производится по формуле:

Об ДЗ = Выручка от реализации / ДЗ ср.

Рассчитав оборачиваемость дебиторской задолженности в днях, или средний период инкассации (И ср), мы можем узнать, нарушаются ли сроки поступления платежей, а также определить, на какой срок в среднем предоставляется отсрочка покупателю.

И ср = Период (в днях) / Об ДЗ

И ср = ДЗ ср / Продажи в кредит в день.

Объем продаж в кредит в день определяется путем деления объема продаж в кредит за период на количество дней в периоде.

Кроме того, для расчета некоторых из приведенных показателей необходимо найти среднюю величину дебиторской задолженности (ДЗ ср):

ДЗ ср = (Дебиторская задолженность на начало периода + Дебиторская задолженность на конец периода) / 2.

После проведения анализа фактического состояния дебиторской задолженности можно приступать к решению вопроса об установлении ее общего лимита на предприятии и распределении этого лимита между конкретными контрагентами.

Рассмотрим расчет этих коэффициентов на примере.

ПРИМЕР 4

Предприятие за 90 дней получило выручку от реализации продукции в сумме 800 тыс. руб. Дебиторская задолженность на начало периода составляла 400 тыс. руб., на конец периода — 590 тыс. руб. Запланированный на следующий период объем продаж — 1 млн руб. (при установлении лимита дебиторской задолженности не более 350 тыс. руб.).

ДЗ ср = (400 000 + 590 000) / 2 = 495 000 руб.

Об ДЗ = 800 000 / 495 000 = 1,62 оборота.

И ср = 90 / 1,62 = 56 дней (или И ср = 495 000 / (800 000 / 90) = 56 дней).

Плановая оборачиваемость дебиторской задолженности: Об ДЗ = 1 000 000 / 350 000 = 2,86 оборота.

Плановый период инкассации: И ср = 90 / 2,86 = 31 день.

Таким образом, достижение запланированных параметров в следующем периоде возможно только при уменьшении отсрочки платежа до 31 дня.

По оценке разных специалистов, максимально возможная сумма вложений в коммерческие кредиты и дебиторскую задолженность — от 10 до 30 %. Определить сумму допустимого общего лимита дебиторской задолженности (ОЛ ДЗ) можно по формуле:

ОЛ ДЗ = (Плановый объем реализации на период / Период (в днях)) × t ,

где t — срок предоставляемого кредита.

ПРИМЕР 5

При запланированном на период 90 дней объеме продаж в 1 млн руб. со сроком кредитования, равным 40 дням, бюджет дебиторской задолженности составит: ОЛ ДЗ = (1 000 000 / 90) × 40 = 444 444 руб.

Обобщающим показателем в управлении долгами является коэффициент просроченной дебиторской задолженности (К пр. ДЗ), который рассчитывается по следующей формуле:

К пр. ДЗ = Сумма просроченной задолженности / Общая сумма дебиторской задолженности.

Это важно! Специалисты в этой области полагают, что критическим для организации становится 20%-ный размер просроченной задолженности.

Тенденции изменения состояния дебиторской задолженности предприятия можно проанализировать, используя коэффициент отвлечения оборотных средств (К о), рассчитанный для определенного периода:

К о = ДЗ ср / Общая величина оборотных активов.

Рост данного показателя говорит об увеличении доли дебиторской задолженности в общем объеме оборотных активов. Значит, ликвидность предприятия снижается. Наступает момент выбора между увеличением объема продаж при росте дебиторской задолженности и сохранением ликвидности.

Обратите внимание! Для анализа дебиторской задолженности используют такие показатели, как соотношение объема продаж в кредит к общему объему реализации за период, уровень безнадежной дебиторской задолженности и др.

Оценивать показатели следует в динамике (отслеживать их в разрезе не только клиентов предприятия, но и номенклатуры реализуемой продукции). Обусловлено это тем, что период оборачиваемости у разных видов продукции отличается, поэтому будут различны и сроки возврата денежных средств.

Риски дебиторской задолженности

Дебиторская задолженность для активно развивающегося предприятия — явление нормальное. Полное избавление от нее означает прекращение деятельности организации. Однако, по мнению экспертов, когда величина дебиторской задолженности достигает более 30 % от размера активов, возникает существенный риск для экономического благополучия предприятия. Пока покупатели своевременно выполняют свои обязательства перед компанией по оплате задолженности, угроза ее невозврата уходит на второй план. Но как только у контрагентов (даже у одного) случаются финансовые затруднения либо задержка платежей производится намеренно, сразу появляется повод для беспокойства.

«Замораживание» денежных средств в дебиторской задолженности в огромных размерах может привести даже к банкротству.

Когда появляется твердая уверенность, что просроченную дебиторскую задолженность вернуть не удастся, ее относят в разряд безнадежной. Такую задолженность компания может перепродать факторинговой компании (например, банку) с существенным дисконтом.

Безнадежную дебиторскую задолженность, от которой избавиться не удалось, списывают на убытки. Если предприятие может прогнозировать процент невозврата дебиторской задолженности достаточно точно, то для достоверности управленческой отчетности следует создать резерв на ее покрытие, иначе невозврат долга может повлечь неисполнение собственных обязательств. Для его расчета можно использовать статистику прошлых периодов. Размер отчислений в резерв, устанавливаемый чаще всего в процентном отношении к выручке от продаж в кредит, должен быть зафиксирован в учетной политике управленческого учета.

Обратите внимание! В целях защиты от риска невозврата дебиторской задолженности можно использовать инструмент страхования.

Наличие страхового полиса резко увеличивает инвестиционную привлекательность бизнеса. Страховая компания гарантирует платеж по обязательствам клиента в случае его неплатежеспособности. Страховать риск невыполнения контрагентом своих обязательств нужно на стадии подписания договора, так как отгрузки, произведенные до получения страхового полиса, не будут являться страховым случаем.

Многие предприятия (несмотря на частое непонимание у партнеров) при предоставлении товарного кредита для защиты от неплатежей используют личное поручительство генерального директора компании-дебитора или ее владельца (крупного акционера). Предполагается, что уверенный в исполнении обязательств человек не станет отказывать в подписании этого документа.

Заключение

Как видим, универсальных рецептов управления дебиторской задолженностью не существует. Содержание кредитной политики каждой компании будет различно, ведь любое предприятие должно ориентироваться на специфику своей деятельности, на обстановку в занимаемом сегменте рынка, на стратегии своего поведения, доступность ресурсов. Дебиторская задолженность — это актив компании, и на нее может быть наложен арест при неоплате налоговых сборов или возбуждено дело о банкротстве. Но ликвидным активом будет только такая задолженность, которую можно достаточно быстро изъять. Поэтому качеству работы с дебиторской задолженностью необходимо уделять особое внимание.

Как бы хорошо ни была разработана кредитная политика, без контроля ее исполнения бесполезно ждать видимого эффекта. Поэтому кредитный процесс должен быть строго регламентирован, а прогнозирование и мониторинг платежеспособности клиентов должны стать беспрерывным действием.

Автоматизация процесса учета и изъятия дебиторской задолженности, а также внедрение единой базы данных по всему предприятию намного упростит рассмотрение кредитной истории контрагентов. В электронной карточке клиента обязательно должны быть отражены установленные кредитные лимиты, сроки предоставления кредита, платежная дисциплина и пр. Программу можно настроить так, чтобы при превышении кредитного лимита или наличии просрочки по оплате контрагент автоматически попадал в черный список, а отгрузка продукции такому покупателю приостанавливалась до решения проблем с оплатой счетов.

Безусловно, дебиторская задолженность является сложным объектом управления, требующим принятия квалифицированных решений в различных областях: финансовых, юридических, маркетинговых. Их реализация будет способствовать повышению благосостояния собственников бизнеса.

Е. А. Кожевникова,

ведущий экономист ЗАО «Оренбургтранснефть»

Оборотной стороной роста объема продаж практически всегда является увеличение дебиторской задолженности. В современной посткризисной ситуации увеличение производства, сбыта уже не являeтся ключевым фактором развития компании. Основным показателем стабильности становится грамотный контроль, планирование и управление дебиторской задолженностью.

На этапе принятия решения о предоставлении кредита покупателю первоочередное значение имеют:

- срок действия договора на отсрочку платежа (как правило, используются типовые договоры с заранее предусмотренным сроком кредитования);

- уровень платежеспособности и надежности клиента, при этом особое внимание при сборе информации уделяется не только открытым источникам, но и неофициальным (например, личные связи в контролирующих и правоохранительных органах);

- создание системы резервов на случай возникновения безнадежной задолженности. Самый надежный и честный клиент на основании любого типового договора освобождается от ответственности в случае возникновения форс-мажорных обстоятельств, и хотя обстоятельства непреодолимой силы достаточно редко являются настоящей причиной неплатежей, сбрасывать со счетов их не стоит;

- создание надежного механизма работы с проблемными плательщиками. Как правило, эта обязанность возлагается на службу безопасности предприятия. Кроме того, используются финансовые инструменты, такие как начисление пени за каждый день просрочки, включая день оплаты, пересмотр условий договора в целом;

- предоставление скидки, размер которой обратно пропорционален сроку кредитования. Тем самым у клиента возникает заинтересованность, как можно быстрее погасить задолженность.

Вначале анализируются уровень и динамика задолженности в предшествующем периоде с помощью формулы:

Кдз = З/А,

где Кдз - коэффициент, показывающий уровень вовлеченности оборотных средств в дебиторскую задолженность;

З - сумма задолженности;

А - общая сумма оборотных средств.

Важным показателем качества дебиторской задолженности является скорость обращения оборотных средств, вложенных в ДЗ, которая рассчитывается по следующей формуле:

КО = ОР/З,

где КО - количество оборотов ДЗ в рассматриваемом периоде;

ОР - сумма оборота в рассматриваемом периоде;

После этого определяется уровень безнадежной задолженности по формуле:

Кпр = Зпр/З,

где Кпр - коэффициент, выражающий уровень просроченной задолженности;

Зпр - задолженность, не оплаченная в рамках договора в рассматриваемом периоде;

З - сумма задолженности в рассматриваемом периоде.

Затем определяется коэффициент эффективности вложения оборотных средств в дебиторскую задолженность:

Эдз = Пдз - Здз - Пдз,

где Эдз - коэффициент эффективности вложенных средств в дебиторскую задолженность;

Пдз - прибыль, полученная благодаря реализации на договорных условиях;

Здз - затраты, связанные с осуществлением кредитования (проверка, работа с должниками и пр.);

Пдз - сумма финансовых потерь от невозврата долгов.

Сдз = Ор + Кс х (Пдн + Ппр),

где Сдз - сумма средств, инвестируемых в дебиторскую задолженность;

Ор - запланированный объем сбыта в кредит;

Кс - соотношение себестоимости и цены продукции;

Пдн - средневзвешенный показатель количества дней, на которые товар отгружается в долг;

Пдр - период просрочки платежей, дней.

Когда компания не может инвестировать необходимые средства в дебиторскую задолженность, необходимо произвести корректировку планируемой выручки и прибыли, получаемых от реализации в долг.

Одним из новых методов управления задолженностью является рефинансирование дебиторской задолженности, основными формами которой являются факторинг, форфейтинг, вексельный учет.

Особый интерес для компании представляет факторинг как инструмент, покрывающий значительное количество рисков поставщика. К тому же увеличивается срок оборачиваемости капитала, за сравнительно небольшой процент компания оптимизирует структуру финансов, не несет дополнительных расходов по работе с проблемными заказчиками.

Одним из ключевых условий предоставления кредита является определение срока действия договора. Благодаря увеличению срока действия договора растут объем реализации и выручка, однако вырастает количество средств, которые необходимо инвестировать в дебиторскую задолженность, и увеличивается финансовый цикл компании. Устанавливая лимит кредитного договора, необходимо учитывать все изложенные моменты.

Определяя для себя важность каждого из факторов, взвешивая все потенциальные риски, компания выстраивает свою кредитную политику, которая и определяет кредитный лимит для каждого отдельно взятого периода.

В сочетании со сроком, на который предоставляется кредит, особое значение имеет его стоимость. Определяется системой ценовых скидок при немедленных расчетах за поставку продукции. Исходя из этих показателей, рассчитывается норма процентной ставки за предоставленный кредит:

Пг = Цс х 360/Сп,

где Пг - норма процентной ставки на предоставляемый кредит;

Цс - скидка при немедленной оплате без отсрочки;

Сп - срок действия кредитного договора.

Особенностью установления названной нормы является ее привязка к процентной ставке по банковскому кредиту. В любых ситуациях она должна быть ниже, чем в финансовых организациях. В противном случае контрагенту выгоднее брать кредит в банке и рассчитываться за поставку на условиях предоплаты.

Основываясь на опыте работы отечественных компаний, можно составить некий алгоритм, показывающий степень ответственности каждого сотрудника в процессе управления дебиторской задолженностью. Как правило, коммерческое подразделение компании (отдел сбыта) курирует вопросы продаж и поступления денежных средств, финансовая служба отвечает за информационную и аналитическую работу. Юридическая служба несет ответственность за безупречное состояние документооборота по проблемным отгрузкам (необходимое условие в случае судебного разбирательства). Если задолженность становится проблемной, то к работе подключается служба безопасности компании.

Кроме того, важно, чтобы функции исполнителей при работе с клиентом не дублировались. В противном случае возникает несогласованность действий между отделами, приводящая к снижению эффективности деятельности. Поэтому необходимо не только четко распределять функции между подразделениями, но и ясно описать их действия на всех этапах работы с проблемным клиентом (см. таблицу).

Распределение функций исполнителей при работе с клиентами

Этап управления дебиторской задолженностью | Действия подразделений по управлению дебиторской задолженностью | Ответственное подразделение |

| Установление срока оплаты в пределах действия договора | Подписание договора | Финансовый директор |

| Выписывание счета на оплату | Отдел сбыта | |

| Отгрузка товара и сопровождение отгрузки (выписывание расходных накладных, получение подтверждения от клиента о получении товара в надлежащих количестве и качестве) | Отдел сбыта | |

| Напоминание о дате платежа (за три рабочих дня до окончания срока действия договора) | Отдел сбыта | |

| Контроль за просроченными платежами до 7 рабочих дней | Выяснение причин задержки платежа | Отдел сбыта |

| Согласование графика погашения просроченной задолженности | Финансовый отдел | |

| Прекращение дальнейших отгрузок | Коммерческий директор | |

| Письменное уведомление о начале применения штрафных санкций | Финансовый директор | |

| от 7 до 30 рабочих дней | Начисление штрафа | Финансовый директор |

| Ежедневные звонки с напоминанием о необходимости уплаты | Отдел сбыта | |

| Личная встреча с руководителем или собственником компании должника | Коммерческий директор, отдел сбыта | |

| Письменное уведомление о подготовке к судебному разбирательству | Юридическая служба | |

| от 30 до 60 рабочих дней | Повторная личная встреча с руководителем или собственником компании должника, принятие всех возможных мер к поиску компромиссного решения | Начальник службы безопасности, отдел сбыта |

| Официальная претензия (письменно) | Юридическая служба | |

| более 60 рабочих дней | Подача иска в суд | Юридическая служба |

Дополнительным стимулом, который может снизить количество проблемных задолженностей, является такая непопулярная мера, как установление зависимости между премиальными выплатами сотрудникам отдела сбыта и состоянием общей дебиторской задолженности в компании. Несмотря на то что в процессе оценки платежеспособности потенциального клиента, его надежности принимают участие все без исключения подразделения компании, именно специалисты отдела сбыта являются первым звеном в цепочке начала договорных отношений, они всегда обладают более достоверной и оперативной информацией о состоянии рынка, платежеспособности тех или иных контрагентов. Именно на основании информации, переданной отделом сбыта в иные подразделения компании, принимаются решения подписывать или не подписывать договоры на отсрочку платежа.

Неменьшую ответственность несет финансовый отдел компании, в обязанности которого входит проведение безошибочного анализа состояния общей дебиторской задолженности в целом по компании. Системные ошибки, которые могут быть допущены при этом, не менее опасны для деятельности компании, чем возникновение безнадежной задолженности из-за сбора неверной информации о потенциальных клиентах.

Учет и своевременный анализ состояния дебиторской задолженности в настоящее время невозможны без использования специальных компьютерных программ и автоматизации учета денежных поступлений. Связано это с ростом объемов отгрузок, количества выписываемых счетов и договоров на отсрочку платежа. При этом возможно делать анализ не только по контрагентам и периодам, но и выявлять, по каким именно товарным группам, в каком ценовом сегменте наиболее часто возникают безнадежная и проблемная задолженности. Это в свою очередь позволяет более точно оценивать риски при принятии решения о подписании договора с тем или иным покупателем.

В заключение добавим, что в процессе управления дебиторской задолженностью большое значение имеют профессионализм и высокая степень мотивации персонала, вовлеченного в этот процесс. Оформление всех необходимых документов, подтверждающих факт отгрузки, возложение на контрагента обязательств должны быть выполнены точно в установленные сроки и надлежащим образом. Практика знает немало примеров, когда должник в ходе судебного разбирательства освобождался от платежей из-за того, что истец не представил все необходимые, правильно оформленные документы, подтверждающие факт отгрузки и предоставление кредита.