Характерные черты венчурного финансирования. Венчурные инвестиции Основные источники венчурного финансирования

К первым попыткам организации венчурного финансирования в Советском Союзе относится деятельность кооперативов или центров научно-технического творчества молодёжи в период Перестройки . Однако зарождение рынка венчурных инвестиций в России связывают с соглашениями о создании региональных фондов поддержки малого и среднего предпринимательства в России, принятыми во время саммита Большой семёрки в Токио в 1993 году .

Формирование региональных фондов венчурного капитала, 1993-1996

Результатом договорённостей, достигнутых на токийском саммите Большой Семёрки Европейским банком реконструкции и развития и странами-донорами (Францией , Германией , Италией , Японией , США , Финляндией , Норвегией и Швеции), стало формирование в 1994-1996 годах 11 «региональных фондов венчурного капитала» для поддержки развития российской экономики . Ориентированные на поддержку существующих предприятий с числом сотрудников от 200 до 5000 человек и сфокусированные на секторе товаров народного потребления , эти фонды де-факто занимались прямыми инвестициями , а оценка их деятельности как венчурной основывалась на высоких страновых рисках .

Учреждение Российской ассоциации венчурного инвестирования, 1997

Создание отраслевого объединения было предложено на семинаре для менеджеров региональных фондов ЕБРР в декабре 1996 года, а в марте 1997 управляющие компании 10 из 11 фондов подписали учредительный договор Российской ассоциации венчурного инвестирования . На ассоциацию были возложены задачи по отраслевому лоббизму , формированию общественного мнения и развитию сферы венчурного финансирования .

В июне того же года РАВИ стала членом Европейской ассоциации венчурного капитала и вошла в европейский Совет национальных ассоциаций венчурного капитала .

Влияние экономического кризиса 1998 года

Первые венчурные фонды, аффилированные с крупными российскими банками и холдинговыми компаниями , появились в 1997 году. С учётом фондов ЕБРР , фонда Международной финансовой корпорации и Американо-российского инвестиционного фонда в стране действовало 26 инвестиционных фондов с общим капиталом около 1,5 миллиарда долларов.

Основные направления развития внебюджетного финансирования высокорисковых проектов, 1999

На государственном уровне понятие венчурного финансирования было впервые упомянуто в документе об «Основных направлениях развития внебюджетного финансирования высокорисковых проектов (системы венчурного инвестирования) в научно-технической сфере на 2000-2005 годы» , одобренном Правительственной комиссией по научно-инновационной политике 27 декабря 1999 года. «Основные направления» впервые на официальном уровне определяли понятия венчурного инвестирования , венчурного предприятия , и системы венчурного инвестирования. Документ предполагал формирование кадрового резерва, необходимые изменения в законодательстве и создание региональных и отраслевых венчурных фондов .

Учреждение Венчурного инновационного фонда, 2000

Первым этапом реализации «Основных направлений» стало учреждение Венчурного инновационного фонда 10 марта 2000 года. Некоммерческая организация с государственным участием была создана Правительством РФ по предложению Министерства науки в качестве фонда фондов , создающего совместные структуры с частными управляющими компаниями .

Препятствием для реализации программы стало отсутствие в российском законодательстве необходимых венчурным фондам организационно-правовых форм и схем налогообложения . Итогом деятельности фонда за последовавшие 6 лет стало участие в создании «Инновационного венчурного фонда аэрокосмической и оборонной промышленности» объёмом 10 миллионов долларов .

Рост и спад, связанные с Бумом доткомов, 1999-2002

Всплеск инвестиций в технологические компании, спровоцированный Бумом доткомов , достиг России с задержкой и сочетался с восстановлением рынка прямых и венчурных инвестиций после кризиса. К числу наиболее успешных инвестиций этого времени относятся интернет-компании - Яндекс , Рамблер и Ozon.ru ; финансирование смог привлечь РБК . В 2001 году впервые в России один из фондов ЕБРР совершил успешный выход из портфельной компании .

В целом в период с 1999 по 2003 год прошел ряд крупных сделок. Сорок миллионов долларов инвестиций получил гибрид КПК и коммуникатора Cybiko Давида Яна (сам продукт был предназначен для американского рынка, но центральный офис и команда разработчиков находились в России) . Крупные инвестиции привлекли разработчик светодиодов ACOL Technologies , системные интеграторы и поставщики систем автоматизации Egar Technologies , IBS и КомпьюЛинк. Холдинг ru-Net привлёк инвестиции для финасирования портфельной компании TopS . Единственной инвестицией на ранней стадии стало финансирование разработчика системы трёхмерного распознавания объектов A4Vision .

За подъёмом последовал серьёзный спад и приостановка деятельности технологических инвесторов. Одни фонды свернули деятельность, другие - переориентировались на сферу розничной торговли , недвижимости и другие характерные для фондов прямых инвестиций отрасли. К 2002 году единственным чисто венчурным фондом в стране оставался Mint Capital (инвестировавший в м едийные, ин формационные и т елекоммуникационные активы). До 2004 года он профинансировал разработчика технологий трёхмерной графики ParallelGraphics , Java-разработчика jNetX , разработчика решений в области OCR и лингвистики ABBYY , разработчика высокоскоростных сетей «Пентаком» и телекомпанию «Студия 2В» .

К моменту, когда фонд проинвестировал весь капитал, на рынке появились новые игроки: созданный Альфа-Групп фонд «Русские технологии» , фонд управляющей компании «Лидинг» и Intel Capital .

Правовое регулирование рынка венчурных инвестиций, 2002

Вплоть до 2002 года деятельность венчурных фондов в России не была регламентирована законодательно. Первого января 2002 года вступила в силу 25 глава Налогового кодекса , определившая принципы налогообложения инвестиционной деятельности. Новые положения освободили от налогов доходы, получаемые от продажи или эмиссии акций или долей , средства и активы, полученные в виде инвестиций на конкурсах и торгах, и внесли ряд других ценных для отрасли измненений .

Кроме того, в опубликованном Федеральной комиссией по рынку ценных бумаг 14 августа 2002 года положении «О составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов» венчурные фонды получили статус закрытых паевых фондов . Это положение определило государственные требования к структуре активов венчурных фондов и обязательства управляющих компаний перед акционерами .

Концепция развития венчурной индустрии в России, 2002

Учреждение Российской венчурной компании, 2006

На общество со стопроцентным участием государства и уставным капиталом в 15 миллиардов рублей легли задачи по отбору на конкурсной основе частных управляющих компаний и софинансировании венчурных фондов по направлениям нанотехнологий , информационных технологий , энергосбережения , рационального природопользования , противодействия терроризму , разработки для транспортной , авиационной и космической отраслей .

Период роста, 2007-2013

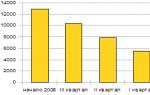

Войдя в стадию устойчивого роста, рынок венчурного финансирования быстро преодолел кризисные явления в российской экономике в 2008-2009 годах и показал положительную динамику в 2010. Если в 2007 году РАВИ оценивала объём рынка в 108,3 миллионов долларов по итогам 34 сделок, к 2012 году он достиг рекордных 1 миллиарда 213,2 миллионов долларов при 267 зафиксированных инвестициях. По оценке к концу января 2013 года Россия заняла 4 место в Европе по объёму инвестиций в сектор высоких технологий , а журналисты The Wall Street Journal отметили бум венчурных инвестиций в технологические стартапы .

Влияние финансово-экономического кризиса 2014-2015 годов

В рамках исследования Venture Barometer Russia 2014 , проведённого аналитическим агентством Data Insight по заказу венчурного фонда Prostor Capital , почти все респонденты отметили, что кризис приведёт к сокращению рынка. Среди наиболее вероятных последствий были названы сокращение числа работающих в России фондов и объёма инвестиций и дальнейшее увеличение роли государства на рынке венчурного капитала .

Кризис привёл к значительному (от 30 до 100 %) снижению стоимости российских компаний в портфелях фондов. Кроме того, на привлекательность России для венчурных капиталистов повлиял закон № 376-ФЗ «О налогообложении прибыли контролируемых иностранных компаний и доходов иностранных организаций» , вступивший в силу 1 января 2015 года. Закон ввёл налогообложение в Российской Федерации нераспределённой прибыли иностранных структур и компаний, доля капитала в которых принадлежит российским налоговым резидентам . Итогом событий 2014-2015 годов стали неблагоприятные условия для венчурных фондов и смещение фокуса инвесторов на иностранные стартапы и иностранные юрисдикции .

Экосистема

Государственные институты

На конец 2013 года в России действовало 53 фонда с государственным капиталом и общей капитализацией 7,53 миллиардов долларов - около четверти всех средств на рынке и около 15 % от общего числа венчурных фондов. Российская венчурная компания выступает в роли инвестора частно-государственных фондов, трёх инфраструктурных фондов (Посевного фонда РВК, Инфрафонда РВК и Биофонда РВК) , соинвестором в иностранные венчурные фонды и координатором государственных программ развития посевного и венчурного финансирования. К числу федеральных институтов развития относятся «Фонд Сколково» , Фонд Содействия и Фонд развития интернет-инициатив . В рамках совместной федерально-региональной программы (при 50 % финансировании из частного капитала, 25 % из средств бюджета РФ и 25 % из бюджета региона) действуют фонды, созданные по инициативе Министерства экономического развития, и региональные фонды содействия развития венчурных инвестиций в малые предприятия в научно-технической сфере. На региональном уровне также действуют местные фонды поддержки инновационных компаний, например, Инвестиционно-венчурный фонд Республики Татарстан , Moscow Seed Fund , петербургский «Фонд предпосевных инвестиций» .

В 2014 году сделки с участием государственного капитала составили около 38 % от общего объёма инвестиций и 32 % от общего числа. Эти венчурные фонды остаются основным источником инвестиций в отрасли биотехнологий , промышленного оборудования , строительства , химических материалов и энергетики .

Инвестиционные фонды

По данным совместного исследования, проведённого изданием Firrma.ru , Российской венчурной компанией и PriceWaterhouseCoopers в 2013-2014 годах, в рейтинге активных в России венчурных фондов, созданных россиянами или выходцами из России, оказалось 62 компании.

Наиболее активными на этапе посевных инвестиций были Фонд развития интернет-инициатив , Moscow Seed Fund , QIWI Venture , Vestor.in Partners , Universe Ventures , Starta Capital Accessor Fund , The United Venture Company , IMI.vc , Фонд посевных инвестиций РВК , Russian Ventures , Grishin Robotics , Softline Venture Partners и AddVenture .

В числе фондов поздних стадий инвестиции осуществляли Flint Capital , Maxfield Capital , Impulse VC , TMT INVESTMENTS , группа фондов Massa Innovations , Almaz Capital , группа фондов i2bf , Vaizra Capital , Runa Capital , Bright Capital Energy , Imperious Group , Titanium Investments , Life.SREDA , LETA Capital , группа фондов Russia Partners , InVenture Partners , Инфрафонд РВК , Phenomen Ventures , SBT Venture , Target Ventures , Kite Ventures , ВЭБ Инновации , Guard Capital , FinSight Ventures , iTech Capital , Биопроцесс , Биофонд РВК , Лидер-инновации , IT-Online Venture , Genezis Capital , Fastlane Ventures , ABRT Venture Fund , ВТБ Капитал , 101StartUp , ru-Net Holdings , Buran Ventures .

По данным РАВИ , российские венчурные инвесторы наиболее заинтересованы в компаниях из области информационно-коммуникационных технологий . Инвестиции в ИКТ составили 70 % от общего числа сделок и 65 % от совокупного объёма вложенных в 2014 году средств. Центром инвестиционной активности страны остаётся Центральный федеральный округ .

Бизнес-ангелы

В силу непубличности многие ангельские инвестиции не учитываются в статистике . Частных российские инвесторы, позиционирующих себя как бизнес-ангелы, объединяют региональные группы, клубы (например, Venture Club , Сколковский клуб бизнес-ангелов , клуб инвесторов бизнес-школы «Сколково» ) и крупные отраслевые ассоциации - Национальная ассоциация бизнес-ангелов и Национальное содружество бизнес-ангелов .

Бизнес-инкубаторы

Технопарки

По оценке Высшей школы экономики и некоммерческого партнёрства «Ассоциация технопарков в сфере высоких технологий», к 2014 году в России работало или находилось в стадии проектирования или строительства 80-90 технопарков .

Бизнес-акселераторы

Исследование издания Firrma.ru, проведённое при поддержке Российской венчурной компании в 2013 году, обнаружило в России 27 учреждений, формально соответствующих определению бизнес-акселератора , среди которых только 19 вели деятельность.

В составленный изданием рейтинг наиболее активных организаций вошли акселератор Фонда развития интернет-инициатив , акселерационная программа GenerationS , Pulsar Ventures , API Moscow , Fastlane Ventures , Farminers , Global TechInovations , iDealMachine , MetaBeta и FutureLabs .

Корпоративные инвестиции

С 2012 года Российская венчурная компания совместно с некоммерческим партнёрством «Клуб директоров по науке и инновациям» проводит исследования в области корпоративных венчурных инвестиций, а с 2013 года - вместе с Министерством экономического развития курирует программу «Практика создания корпоративных венчурных фондов (КВФ) в российских компаниях» .

По данным на 2013-2014 годы, несмотря на интерес крупного бизнеса к использованию новых разработок, только 15 % компаний проводят инвестиции в технологические стартапы. Среди действующих в России корпоративных венчурных фондов QIWI Venture и Softline Venture Partners , венчурные подразделения иностранных корпораций. В сделках на венчурном рынке участвуют LIFE.Sreda , LETA Capital , Сбербанк , «Яндекс» . Некоторые крупные компании выбирают другие способы работы со стартапами - конкурсы, гранты и инкубаторы .

Правовая среда

Инвестиционное законодательство

- Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» , создающий правовые основы эмиссии и обращения ценных бумаг и регулирующий деятельность профессиональную деятельность участников рынка ценных бумаг;

- Федеральный закон от 25.02.1999 № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» , определяющий понятия инвестиций и инвестиционной деятельности, методы государственного регулирования и гарантии защиты интересов, прав и собственности участников;

- Федеральный закон от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» , закрепляющий понятие паевого инвестиционного фонда и определяющий содержание договора доверительного управления и особенности управления активами закрытых ПИФ;

- Приказ ФСФР РФ от 28.12.2010 № 10-79/пз-н «Об утверждении Положения о составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов» , определяющий разновидности фондов (в том числе, венчурных) , требования к их организационно-правовой форме , составу и структуре активов;

- Федеральный закон от 28.11.2011 № 335-ФЗ «Об инвестиционном товариществе» , определяющий порядок заключения договора об инвестиционном товариществе , права и обязанности его участников.

Законодательство об инновационной деятельности

- Федеральный закон от 23.08.1996 № 127-ФЗ «О науке и государственной научно-технической политике» , определяющий понятия научной деятельности и инноваций , основы регулирования отношениями между её субъектами, потребителями и государством, цели и принципы государственной политике в области её поддержки;

- Письмо Президента РФ от 30.03.2002 № Пр-576 «Основы политики Российской Федерации в области развития науки и технологий на период до 2010 года и дальнейшую перспективу» , определяющее ключевые направления государственной политики в области развития науки, цели и пути их достижения, меры стимулироваия научной и научно-технической деятельности;

- «Стратегия развития науки и инноваций в Российской Федерации на период до 2015 года» , утверждённая Министерством образования и науки 15 февраля 2006, устанавливающая целевые индикаторы , перечень целевых программ и мероприятий по формированию инновационной системы, суммы и источники финансирования;

- Распоряжение Правительства РФ от 10.03.2006 № 328-р «О государственной программе „Создание в Российской Федерации технопарков в сфере высоких технологий“» , направленное на поддержку производителей высокотехнологичных товаров и услуг и создание в России технопарков ;

- «Рекомендации по обеспечению координации программ реализуемых по поддержке субъектов малого и среднего предпринимательства, по содействию самозанятости безработных граждан, по поддержке малых форм хозяйствования на селе и по поддержке малых форм инновационного предпринимательства» Министерства экономического развития от 5 декабря 2011 года, определяющие приоритетные направления и программы поддержки субъектов малого инновационного предпринимательства, условия предоставления грантов и субсидий ;

- Распоряжение Правительства РФ от 08.12.2011 № 2227-р «Об утверждении Стратегии инновационного развития Российской Федерации на период до 2020 года» , устанавливающее целевые значения показателей инновационного развития страны, содержание национальной инновационной политики, направления поддержки инновационной деятельности, развития частно-государственного партнёрства и совершенствования инновационной инфраструктуры.

Законодательство об интеллектуальной собственности

- IV часть Гражданского кодекса РФ , № 230-ФЗ от 18.12.2006, определяющая общие понятия в области интеллектуальной собственности, правовой режим её охраны, момент возникновения интеллектуальной собственности и способы передачи исключительных прав на неё;

- Трудовой кодекс РФ , № 197-ФЗ от 30.12.2001, определяющий порядок защиты результатов интеллектуальной деятельности, имеющий служебный характер, и порядок выплаты авторских вознаграждений.

Предпринимательское (хозяйственное) законодательство

Примечания

- , с. 36-37.

- Наталья Калашникова. Борис Ельцин разочарован итогами встречи (рус.) . Коммерсант (10 июля 1993). Дата обращения 10 июля 2015.

- Международные валютно-кредитные и финансовые отношения / Красавина Лидия Николаевна . - М. : Финансовая академия при Правительстве Российской Федерации, 2005. - С. 542. - 576 с. - ISBN 5-278-02698-0 .

- , с. 319-321.

- Павел Гулькин. Венчурное инвестирование в России: первопроходцы в выигрыше! Возникновение венчурной индустрии в России (рус.) . Рынок ценных бумаг (июнь 2003). Дата обращения 10 июля 2015.

1. Понятие венчурного финансирования

Венчур – от англ. Venture – рисковая затея. Венчурное финансирование – это вложение средств институциональными или индивидуальными инвесторами в реализацию проектов с высоким уровнем риска и неопределенностью результата в обмен на пакет акций или определенную долю в уставном капитале.

Как правило, объектами венчурного финансирования являются новые, находящиеся на ранней стадии реализации или исследования наукоемкие или высокотехнологичные проекты, конструкторские разработки, изобретения, конечные результаты которых трудно прогнозировать.

Большинство таких проектов в начальный момент времени неликвидны и не имеют материального обеспечения, поэтому их инициаторам сложно получить средства на реализацию из традиционных источников. На развитых рынках венчурные инвесторы ищут возможность получить прибыль в 3 – 5 раз выше, чем по безрисковым вложениям. При инвестировании на развивающихся рынках требования к доходности, как правило, существенно возрастают с учетом премий за страновые, политические, институциональные и другие виды рисков. В результате уровень отдачи обычно составляет не менее 25 – 30 % годовых, однако на практике он может быть значительно выше.

Преимущества венчурного финансирования:

1. позволяет привлечь необходимые средства для реализации высокорисковых, но перспективных и потенциально высокодоходных проектов, когда другие источники недоступны;

2. не требует залогов и прочих видов обеспечения;

3. может быть предоставлено в короткие сроки;

4. как правило, не предусматривает промежуточных выплат (процентов, дивидендов);

Недостатки венчурного финансирования:

1. сложность привлечения (поиска инвесторов);

2. необходимость выделения доли в капитале (как правило, контрольный пакет);

3. возможность неожиданного выхода инвестора из проекта;

4. максимальные требования к раскрытию информации;

5. возможность вмешательства инвестора в управление проектом или фирмой;

6. слабое развитие в РФ.

Особенности венчурного финансирования:

1. Венчурный инвестор осуществляет вложения на долгосрочной основе и не ожидает быстрой отдачи;

2. венчурный инвестор с самого начала предвидит свой выход из проекта. Основные способы выхода их проекта: выход компании на биржу, продажа ее стратегическому покупателю;

3. Венчурный инвестор предъявляет особые требования к менеджменту проекта и реализующей его команде. Иногда средства выделяются не столько под тот или иной проект, а под конкретных людей.

4. Венчурный инвестор часто входит в руководство компании или группы, реализующей финансирование проекта. При это он оказывает поддержку или консультационную помощь руководству фирмы, поскольку сам заинтересован в скорейшем успехе и получении доходов.

2. Источники венчурного финансирования

Существует два типа источников венчурного финансирования:

1. венчурные инвестиционный фонды, осуществляющие рисковые вложения в проекты фирм и отдельных предпринимателей;

2. Индивидуальные инвесторы или бизнес-ангелы, т.е. физические лица, которые достигли определенного уровня благосостояния и способны вкладывать личные средства в проекты с высоким потенциалом роста.

Венчурный фонд – это финансовый институт, аккумулирующий средства институциональных и индивидуальных инвесторов для последующих вложений в рисковые проекты. Как правило, подобные фонды создаются при крупных банках, финансовых и промышленных компаниях, государственных органах и управляются профессиональными менеджерами либо специально созданными в этих целях компаниями.

Привлеченные средства фонд распределяет в различные проекты и фирмы путем приобретения долей в их капитале на ограниченный срок – 5 – 10 лет. Продажу этих долей и выплаты дивидендов инвесторам фонд обычно осуществляет по достижении заданного уровня доходности либо в момент существенного повышения рыночной стоимости соответствующего предприятия.

Отдельный проект или временной интервал его реализации может быть как прибыльным, так и убыточным. В венчурной индустрии широко известно эмпирическое правило «2 – 6 - 2»: из 10 проектов в портфеле 5 – 6 вложений дает положительный возврат, еще треть – неудачные проекты, приносящие убытки и лишь 1 или два проекта генерируют высокие доходы, позволяющие компенсировать все убытки и обеспечивающие приумножение вложенных средств.

Специалисты фондов тщательно анализируют поступающие к ним проекты, поскольку вероятность удачи очень невелика. Обычно для финансирования отбирается не более 10% от общего количества поступивших заявок, как правило, из быстрорастущих и перспективных отраслей.

Средняя доходность венчурных фондов составляет 40% годовых, а у некоторых значительно выше.

Основные направления деятельности фондов в РФ – пищевая, целлюлозно-бумажная, фармацевтическая промышленность, торговля, биотехнологии, производство товаров народного потребления, стройматериалов и химических удобрений, упаковка, медийный бизнес, телекоммуникации и финансовый сектор. В отличие от развитых стран, в России венчурные фонды предпочитают финансировать проекты, находящиеся уже на стадии расширения (до 58% инвестиций).

Объекты вложений – это средние фирмы с капитализацией 5 – 50 млн. долл, предоставляющие контрольные либо блокирующие пакеты акций. Средние сроки инвестирования – 3 – 5 лет, прогнозируемый рост стоимости приобретаемых долей предприятия – 25- 35% в год.

В то же время, вложения в высокотехнологичные сектора, как правило, невелики.

Индивидуальные инвесторы, или бизнес – ангелы, могут быть российскими и зарубежными физическими лицами. Эта группа инвесторов наиболее закрыта. Как правило, объем вложений бизнес-ангела составляет 50 тыс. – 1 млн. $.

Практика частных инвестиций в российском бизнесе только формируется. Как правило, в качестве подобных инвесторов в нашей стране выступают крупные бизнесмены, менеджеры крупных компаний, известные деятели культуры, спорта и т.п.

В развитых странах государством принимаются специальные меры по стимулированию частных инвестиций путем обеспечения защиты вложений, предоставления налоговых льгот, создания специальных ассоциаций, охватывающих правовую, информационную и консультационную поддержку предпринимателям и бизнес-ангелам. В России подобные организации частных инвесторов находятся в стадии формирования и создаются по инициативе отдельных лиц, без поддержки государства. В настоящее время наибольшую известность получила московская сеть бизнес – ангелов.

Факторы, оказывающие положительное влияние на развитие венчурного инвестирования в РФ:

1. улучшении инвестиционного климата,

2. наличие большого научно-технического и технологического потенциала, а также конкретных разработок и проектов, готовых к реализации;

3. рост благосостояния населения страны;

4. сокращение возможностей для спекулятивного наращивания капитала и др.

Факторы, сдерживающие развитие венчурного бизнеса в России:

1. неразвитость и низкая емкость фондового рынка, вследствие чего затруднен традиционный способ выхода инвесторов из проектов;

2. дефицит профессиональных менеджеров, способных раскрыть коммерческий потенциал научно-технических разработок, разработать проект по международным стандартам и привлечь рисковый капитал;

3. низкий покупательный спрос на высокотехнологичную продукцию внутри страны;

4. невысокая ликвидность венчурного капитала;

5. отсутствие государственной поддержки.

18. ИПОТЕЧНОЕ КРЕДИТОВАНИЕ: СУЩНОСТЬ, ЗАДАЧИ, ПЕРСПЕКТИВЫ РАЗВИТИЯ

Ипотека – от греческого hipotheke – залог недвижимости с целью получения долгосрочной ссуды. В законе РФ «о залоге» ипотека – это залог предприятия, строения, здания, сооружения или иного объекта, непосредственно связанного с землей, вместе с земельным участком или правом пользования им.

Ипотечным кредитом является кредит, предоставляемый в денежной форме или в форме ипотечных облигаций под залог объекта недвижимости с целью покупки (строительства) данной недвижимости. Сущность ипотечного кредита состоит в его целевом использовании – приобретении или строительстве недвижимости.

Специфические черты ипотечного кредита:

1. Требования кредитора обеспечены недвижимым имуществом

2. Ипотека возникает только тогда, когда залогодатель обладает предметом ипотеки на правах частной собственности

3. Носит долгосрочный характер

4. Выдаваемая ссуда носит долгосрочный характер

5. Ссуда под недвижимость выдается в значительно меньшем размере, чем рыночная стоимость объекта ипотеки. Остальная часть идет на покрытие судебных издержек и других расходов кредитора, связанных с продажей объекта ипотеки в случае, если требование не будет выполнено.

6. Сам залог остается в руках должника до окончания срока кредитного договора

Субъекты ипотечной системы: ипотечные банки, ссудно-сберегательные учреждения, регистрационные органы государственной власти, риэлторские компании, страховые компании, строительные фирмы, инвесторы.

1. Классификация и преимущества ипотечного кредитования.

Ипотечные кредиты на приобретение жилья классифицируются по:

1. Типу кредитора: банковские и небанковские

2. Наличию государственных субсидий: субсидируемые и несубсидируемые государством

3. Форме кредитования: в денежной форме и в форме ипотечных долговых обязательств

4. По срокам (в континентальной Европе) – краткосрочные – до 1 года, среднесрочные – 1-5 лет, долгосрочные – более 5 лет.

5. По схеме погашения кредита – постепенное погашение, единовременное погашение, погашение согласно особым условиям.

6. По виду процентной ставки: кредиты с фиксированной процентной ставкой, с переменной, с сочетанием фиксированной и регулируемой процентных ставок.

7. По виду обеспечения: под залог жилья, под залог застраиваемого земельного участка, иные виды обеспечения

8. В зависимости от целей заемщика: кредит на приобретение жилья, кредит на строительство

9. По субъектам кредитования: кредиты.предоставляемые застройщикам и строителям, непосредственно будущему владельцу жилья

Преимущества для кредиторов:

1. Сравнительно низкий риск при кредитовании

2. Долгосрочный характер кредитов – это определенные удобства для кредитора с точки зрения финансового планирования

3. При существовании развитой системы финансирования недвижимости ипотечные кредиты и закладные можно продавать на вторичном рынке

4. Возможность получения налоговых и иных льгот от государства

5. Привлечение дополнительных финансовых ресурсов путем выпуска ипотечных ценных бумаг

Преимущества для заемщика:

1. Возможность приобретения объектов недвижимости, стоимость которых превышает размер собственных средств

2. Возможность размещения ограниченных собственных средств в несколько проектов со смешанным финансированием, что позволяет повысить степень диверсификации инвестиционного портфеля

3. Возможность использования эффекта финансового рычага для получения более высокой ставки на собственный капитал

4. Инвестиции в недвижимость обладают перспективой развития, т.к. операции с недвижимостью имеют перспективную ценность, т.е. они дают большую отдачу со временем.

5. Увеличение стоимости собственного капитала на конец инвестируемого периода п\на величину погашаемого долга, реализуемое при перепродаже объекта недвижимости

6. Вложение средств в д\недвижимость выступает устойчивым средством против инфляции

Венчурное финансирование инноваций: особенности и перспективы

Т.И. Кузнецова

Рассмотрены особенности финансовой организации венчурного бизнеса на различных этапах движения инвестиционных ресурсов, вкладываемых в высокорисковые проекты (венчурные фонды - фирмы венчурного капитала - венчурные предприятия). Показана значимость данного типа финансирования для развития инновационной деятельности. Раскрыты причины, побуждающие крупные корпорации, государство и частных инвесторов вкладывать деньги в венчурный бизнес. Приведены примеры организации и деятельности венчурных фондов в России, даны рекомендации по их дальнейшему развитию.

Ключевые слова: венчур, инновации, риск, финансовые институты, инвестор, инновационный проект, венчурный фонд, фирма венчурного капитала, венчурное финансирование.

Венчурные фирмы относятся к наиболее быстроразвивающимся и прибыльным предприятиям малого и среднего бизнеса. Они позволяют государству решать ряд важных экономических и социальных задач. Венчурный бизнес способствует росту производства наукоемкой продукции, увеличению экспорта, улучшению платежного баланса страны . Он также создает новые рабочие места, причем в первую очередь для высококвалифицированных специалистов, которые получают возможность реализовать свой творческий потенциал.

Термин венчур (англ. venture) означает «рискованное предприятие», «рискованное начинание». Но инвесторы, разумеется, готовы поддержать не любой рискованный проект, а лишь тот, доходность которого в случае успеха может оказаться намного выше среднерыночной. Опыт показал, что наиболее привлекательны в этом плане не традиционные сферы производства товаров и услуг, а отрасли, обеспечивающие научно-технический прогресс (информатика, телекоммуникации, биотехнологии, радиоэлектроника, производство вычислительной техники и медицинского оборудования, генная инженерия и т.п.). Для решения задач, связанных с модернизацией российской экономики, необходимы активные действия именно в этих инновационных областях, что невозможно без широкомасштабной поддержки венчурных предприятий.

Многие проблемы организации венчурной деятельности освещены в зарубежной и отечественной литературе (например, в публикациях Р. Домари, Е.А. Лебедевой, Ю.С. Нехорошевой, Г. Питерса, М.А. Федотовой, Л. Фридмана, Р.У. Уотермена и др.). Вместе с тем сущность, принципы и функции организации финансов венчурного бизнеса пока изучены недостаточно; здесь нужны дополнительные исследования.

Необходимость особой финансовой организации в данной области связана с тем, что традиционные финансовые институты не способны (частные компании) или не заинтересованы (государство) обслуживать венчурную деятельность, сопряженную с высокими рисками, неизбежными при созда-

нии новых технологий, продуктов и услуг. Эти риски гораздо выше обычных: нет гарантий получения инвестором прибыли, высока вероятность полного невозврата средств, а какое-либо обеспечение со стороны самого венчу-ра отсутствует.

Финансовые отношения между участниками венчурного бизнеса связаны с формированием, распределением и использованием денежных фондов, предназначенных для реализации инновационных проектов. Весь процесс состоит из нескольких этапов: аккумулирование денег в венчурном фонде, их распределение по проектам, формирование денежных фондов венчура, возврат вложенных средств инвесторам.

В большинстве своем венчуры - это производственно-внедренческие фирмы, созданные для практической реализации новых идей, внедрения новых технологий, производства новых видов продукции и услуг. Они заинтересованы в сотрудничестве с инвесторами - юридическими и физическими лицами, вкладывающими свои средства в инновационные проекты. Кроме того, они могут получать от своих инвесторов традиционные услуги (например, банковские или страховые) на льготных условиях.

Крупный бизнес участвует в венчурной деятельности, чтобы стать собственником новых идей и технологий и на этой базе быстрее и дешевле осуществлять модернизацию своего основного производства (в случае успеха можно не платить большие деньги за приобретение прав на использование перспективных нововведений).

Венчуры могут учреждаться инициаторами инновационного проекта (конструкторами, изобретателями) или промышленной корпорацией, заинтересованной в его продвижении. В обоих случаях они могут функционировать либо как самостоятельное предприятие (действующее на собственной финансовой и производственной базе, осуществляющее независимую научнотехническую, производственную и финансовую политику), либо как структурное подразделение крупной корпорации.

Венчуры, созданные в качестве самостоятельных фирм, имеют право привлекать дополнительные источники финансирования, не ограничиваясь средствами учредителей. В этом случае движение финансовых ресурсов осуществляется по следующей схеме (см. рис. 1).

Крупная корпорация (учредитель)

Другие инвесторы

Движение венчурного капитала

Движение результатов исследования

Рис. 1. Финансирование венчура - самостоятельной фирмы

Кузнецова Т.И. Венчурное финансирование инноваций: особенности и перспективы 47

Если венчурное предприятие является структурным подразделением корпорации и не обладает финансовой и хозяйственной самостоятельностью, финансирование осуществляется так, как показано на рис. 2.

Крупная корпорация Венчур

Движение венчурного капитала Движение результатов исследования

Рис. 2. Финансирование венчура, функционирующего на правах структурного подразделения корпорации

Обратное движение финансовых ресурсов может происходить в следующих формах:

□ в случае успешной реализации инновационных проектов учредитель присваивает полученные результаты НИОКР; венчур либо ликвидируется, вновь вливаясь в создавшую его корпорацию, либо продолжает существовать, разрабатывая новые проекты, либо продается как успешно растущая фирма новым владельцам (с большой прибылью для учредителя);

□ если проект потерпел неудачу, венчур ликвидируется, а его учредитель списывает не оправдавшие себя затраты на убытки.

Инновационные проекты могут финансироваться совместно несколькими крупными корпорациями, создающими для этой цели совместный венчурный фонд и единый венчур с целью освоения новых технологий, технических средств, продуктов и услуг (см. рис. 3).

Несколько крупных корпораций

Венчурный фонд

Рис. 3. Использование совместного венчурного фонда для финансирования инновационного проекта

Важную роль в венчурной деятельности играют финансовые посредники -инвестиционные институты, аккумулирующие свободные денежные средства частных лиц и организаций и использующие их для венчурного финансирования. Их можно подразделить на два основных типа:

□ фирмы венчурного капитала (их называют также инвестиционными компаниями венчурного финансирования и управляющими компаниями венчурных фондов);

□ венчурные фонды (фонды венчурного финансирования).

Экономика в отраслях и регионах

Венчурные фонды сами не занимаются инвестированием, они лишь собирают средства и возвращают их владельцам при их выходе из фонда. Инвестиции в конкретные рисковые проекты осуществляют фирмы венчурного капитала (выступающие, таким образом, как управляющие компании венчурных фондов). Эти фирмы могут учреждаться крупными корпорациями, банками, пенсионными фондами, страховыми компаниями или и теми и другими совместно. Обычно они невелики по размеру и содержат небольшой штат высококвалифицированных сотрудников - специалистов по экономике, финансам, а также по конкретным отраслям и технологиям, в которые предполагается осуществлять вложения доверенных им средств.

Все перечисленные выше организации относятся к основным субъектам венчурной деятельности. Помимо них в данной сфере экономики так или иначе участвует множество других лиц - физических и юридических:

□ различные организации, оказывающие услуги и выполняющие работы для участников венчурного процесса;

□ коммерческие банки, не являющиеся инвесторами венчуров, но ведущие счета участников венчурной деятельности и оказывающие им другие услуги;

□ государственные организации (регулирующие, налоговые, научные и др.), связанные с инновационной и венчурной деятельностью;

□ персонал организаций венчурного бизнеса.

Финансовые отношения в процессе венчурной деятельности складываются как между основными субъектами венчурного бизнеса, так и между ними и прочими участниками этой деятельности.

Отношения между инвесторами и финансовыми посредниками возникают по поводу формирования венчурного фонда, возврата денежных средств (если они были предоставлены посреднику в форме ссуды), участия в доходах. Отношения между финансовым посредником и венчуром связаны с использованием средств венчурного фонда, участием в прибылях, ликвидацией венчура или его выводом из венчурного бизнеса.

Финансовые отношения основных участников венчурного процесса с банками и персоналом, а также с фирмами, оказывающими производственные услуги, в принципе такие же, как и в других отраслях экономики. Их отношения с государством связаны с уплатой налогов и взносов во внебюджетные фонды, пошлин за регистрацию, перерегистрацию, получение лицензий, а также с уплатой штрафов, пени, неустоек при нарушении налогового законодательства.

Государство может принимать активное участие в реализации различных моделей венчурного финансирования; один из таких способов государственной поддержки инноваций сейчас апробируется в российских условиях. В соответствии с Распоряжением Правительства РФ № 838-р от 7 июня 2006 г. была создана Российская венчурная компания (РВК) в виде акционерного общества со 100-процентным государственным капиталом. Эта компания вкладывает средства через венчурные фонды, создаваемые совместно с част-

Кузнецова Т.И. Венчурное финансирование инноваций: особенности и перспективы 49

ными инвесторами. Всего при участии РВК было создано 8 таких фондов: «ВТБ - Фонд венчурный»; «Биопроцесс Кэпитал Венчурс»; «Максвелл Био-тех»; «Лидер - Инновации»; «Тамир Фишман Си Ай Джи венчурный фонд»; «С - Групп Венчурс»; «Новые технологии»; «Фонд посевных инвестиций Российской венчурной компании».

Общий размер этих фондов составляет около 21 млрд руб., или около 710 млн долл., а доля РВК в них - около 54% (11,3 млрд руб., или 383 млн долл.). Число проинвестированных ими инновационных и наукоемких предприятий в феврале 2010 г. достигло 21, совокупный объем инвестированных средств - 2867 млн руб., или около 97 млн долл. .

Тем не менее приходится констатировать, что опыт венчурного финансирования в России пока чрезвычайно мал (как и его доля в подпитке инновационно ориентированных инвестиций в российскую экономику). Отсутствует жизнеспособное ядро крупных компаний, способных на регулярной основе создавать и осваивать новейшие технологии, что значительно ухудшает инновационный климат в стране. Нет и фирм-гигантов (за исключением госкорпораций), выводящих на рынок большое количество инновационных проектов и заинтересованных в их продвижении. Вместе с тем представляется, что уровень финансирования инновационной деятельности в России должен повышаться прежде всего за счет предпринимательского сектора. Государство, со своей стороны, должно создать благоприятные условия для компаний, проявляющих активность в этой сфере.

Для совершенствования финансов организаций венчурного бизнеса, по нашему мнению, целесообразно:

□ сформировать законодательную базу, способствующую развитию венчурного инвестирования в инновационные проекты;

□ разработать механизмы страхования венчурных вложений в высокотехнологичные НИОКР;

□ использовать для финансирования венчуров капитал из нескольких фондов одновременно; помимо гарантированного финансового обеспечения проекта это позволит привлекать к его реализации больше квалифицированных экспертов как в области экономики, так и в области техники и современных технологий.

Реализация указанных мер позволит значительно повысить роль венчурного финансирования в активизации инновационной деятельности корпоративных структур.

Литература

1. ОАО «Российская венчурная компания»: официальный сайт. URL: http://www. rusventure.ru

2. Фалько С.Г., Иванова Н.Ю. Управление нововведениями на высокотехнологичных предприятиях. - М.: Изд-во МГТУ им. Н.Э. Баумана, 2007.

Венчурное финансирование - это разновидность денежного капитала, которая возникла под влиянием системы субсидирования научно-исследовательских работ по индивидуальным проектам и программам.

Венчурный капитал можно определить и как руководимый профессионалами пул инвестиционных средств. Фактически венчурное финансирование может быть охарактеризовано как источник долгосрочных инвестиций, предоставляемых обычно на 5 -7 лет предприятиям, находящимся на ранних этапах своего становления, а также, действующим предприятиям для их расширения и модернизации.

Весьма характерной особенностью венчурного финансирования является и то, что инвестор практически никогда не стремится приобрести контрольный пакет акций компании, чем принципиально отличается от "стратегического инвестора" или "партнера". Инвестор берет на себя в основном финансовый риск, а такие виды рисков, как технический, рыночный, управленческий, ценовой и т.д., перекладывает на менеджмент, у которого как раз и находится контрольный пакет акций компании.

Исходя из характера венчурного предпринимательства, практически любая инвестиция в любой этап развития новых компаний является высокорисковой финансовой операцией, степень риска которой в сочетании со смелостью и умением ждать, может быть компенсирована только высокой рентабельностью проинвестированной высокотехнологичной компании на поздних этапах ее развития.

Еще одной весьма характерной особенностью венчурного финансирования является то, что венчурный капитал всегда чутко реагирует на моду и неотступно следует за ней. Инвестиции охотнее и чаще всего направляются в те отрасли, которые связаны с возможностью быстрой и доходной реализации наукоемкой продукции, на которую уже есть или только формируется ажиотажный спрос, приносящий наибольшую прибыль.

Например, в 80-е годы прошлого столетия началось повальное увлечение СD-"сидиромами", и немедленно в эту отрасль венчурные капиталисты стали с готовностью и на выгодных для компаний условиях вкладывать большие средства. Потом эта мода начала отходить, и приток инвестиций иссяк. Та же картина наблюдалась, когда появилось увлечение мобильными телефонами. То же самое произойдет в ближайшее время и с прежними наукоемкими услугами, обеспечивавшими доступ в Интернет. Несомненно, через непродолжительное время перестанет приносить прежние прибыли программное обеспечение для персональных компьютеров, и как следствие этого существенно сократятся венчурные инвестиции в данную отрасль индустрии, потому что для венчурного финансирования нет и не может быть вечно привлекательных отраслей реального сектора экономики. Вечным является лишь стремление венчурных капиталистов к умножению своих активов.

Приоритеты венчурного инвестирования.

Страны, создавшие венчурный бизнес, использовали: 1) прямые государственные инвестиции в компании; 2) гос. инвестиции в частные венчурные фонды; 3) смешанное инвестирование.

В развивающихся странах использовалась вторая схема: создавался государственный фонд. Он осуществлял инвестиции в частные венчурные фонды. Последние осуществляли инвестиции в венчурные проекты. Причем в качестве совладельцев в частные фонды за счет льготного финансирования привлекались венчурные предприниматели из передовых стран.

Для успешного развития венчурного бизнеса необходимы:

- долгосрочная государственная инновационная политика и конкретная программа софинансирования венчурного бизнеса;

- значительные инвестиции в развитие человеческого капитала - основы создания и эффективности венчурного бизнеса;

- венчурные предприниматели (бизнес-ангелы), которые, как правило, вырастают из венчурных менеджеров;

- венчурные менеджеры;

- развитые фундаментальная и прикладная науки, способные производить открытия, изобретения и новшества для венчурного бизнеса;

- современная и развитая система образования;

- конкурентная среда в венчурном бизнесе.

Особенностью венчурного бизнеса является очень высокий интеллектуальный и профессиональный уровень венчурных предпринимателей и менеджеров. Подобных профессионалов чрезвычайно сложно вырастить. Их знания и опыт лежат на пересечении фундаментальной и прикладной наук, инновационного менеджмента, знаний высокотехнологичных производств. Поэтому программы и проекты создания национального венчурного бизнеса должны быть комплексными и системными, решающими задачи полноценного финансирования, подготовки специалистов, создания инфраструктуры, системы безопасности и пр.

Венчурная фирма в своем развитии проходит следующие стадии: семенная стадия (прединвестиционное финансирование компаниями - фондами посевного капитала - на самом раннем этапе) → старт → ранний рост → экспансия → IPO или продажа стратегическому инвестору.

Основным интенсивным фактором развития венчура является высококачественный человеческий капитал.

Венчурное финансирование связано с паевыми вложениями в акции, то есть с риском и биржевой игрой.

Венчурный капиталист вкладывает свои средства не непосредственно в компанию, а в ее акционерный капитал, другую часть которого составляет интеллектуальная собственность основателей новой компании.

Инвестиции осуществляются в компании, акции которых еще не котируются на фондовой бирже.

Венчурный капитал направляется в малые высокотехнологичные компании, ориентированные на разработку и выпуск новой наукоемкой продукции.

Венчурный капитал предоставляется новым высокотехнологичным компаниям на средний и длительный срок и не может быть изъят венчурным капиталистом по собственному желанию до завершения жизненного цикла компании.

Венчурное финансирование предоставляется преимущественно компаниям с потенциальной возможностью роста, а не компаниям уже приносящим высокую прибыль.

Венчурный капитал направляется на поддержание нетрадиционных (новых, а иногда и совершенно оригинальных) компаний, что, с одной стороны, повышает риск, а, с другой - увеличивает вероятность получения сверхвысоких прибылей.

Вложение венчурного капитала именно в эксклюзивные малые высокотехнологичные компании продиктовано стремлением не только получить более высокие, по сравнению с инвестициями в другие проекты, доходы, но и желанием создать новые рынки сбыта, заняв на них господствующее положение.

Венчурные инвестиции предоставляются не навсегда, а лишь на определенное время.

Венчурное финансирование - это своеобразный заем новым компаниям, долгосрочный кредит без получения гарантий, но под более высокий, чем в банках, процент.

Венчурный капиталист, направляя инвестицию в новую малую компанию, должен заранее решить, каким образом он собирается реализовать свое право на получение прибыли. Иными словами, должен определить, как будет в конце жизненного цикла профинансированной компании (через 5- 7 лет) выходить из инвестиции.

По мере развития компании увеличиваются её активы и ликвидность как за счет появления спроса на некотирующиеся акции, так и в связи с возникающей конкуренцией между желающими приобрести новый прибыльный бизнес.

Успешность развития проинвестированной малой компании определяется ростом цены на ее акции, реальностью прибыльной продажи компании или ее части, а также возможностью регистрации компании на фондовой бирже с последующей прибыльной куплей-продажей акций на фондовом рынке.

Взаимный интерес основателей компании и инвесторов в успешном и динамичном развитии нового бизнеса связан не только с вероятностью получения высоких доходов, но и с возможностью стать участником создания новой прогрессивной технологии, стимулирующей научно-технический прогресс страны.

Роль инвестора в успешном развитии новой компании не ограничивается лишь своевременным предоставлением венчурного капитала, а включает одновременно инвестирование своего опыта в бизнесе и деловых связей, способствующих расширению деятельности компании, появлению новых контактов, партнеров и рынков сбыта.

Однако, кроме ориентации на малые успешно развивающиеся предприятия, имеющие перспективу быстрого роста, для венчурного капитала характерен и ряд дополнительных особенностей.

Вот некоторые из них.

Так как для прибыльной реализации инвестиций, вложенных в венчурные предприятия, необходим выход новой высокотехнологичной компании на фондовый рынок для продажи акций, владелец вложенных в компанию средств интересуется не дивидендами, а приростом самого капитала. Обычно венчурные капиталисты, вкладывая средства в венчурные предприятия, хотят увеличить свой капитал не менее чем в 5- 10 раз за 7 лет. При этом, так как венчурное предприятие впервые может выйти на фондовый рынок в лучшем случае через 3-5 лет после инвестирования, венчурный капиталист не рассчитывает на получение прибыли ранее этого срока. И весь этот период вложенный в компанию венчурный капитал неликвиден, а реальная величина прибыли становится известной только после выхода предприятия на фондовый рынок, когда инвесторы венчурного капитала получают доход за счет продажи своего пакета акций желающим за сумму, существенно превышающую объем первоначально вложенных в компанию средств.

И это "превышение" может быть весьма впечатляющим. Например, в России одним небольшим научным коллективом, благодаря более чем скромной инвестиции (всего несколько тысяч долларов), был создан лекарственный препарат "Тимоген", оказавшийся мощным иммунным стимулятором, интерес к которому проявили сразу несколько стран. В конце концов, только сама лицензия на его производство была продана а США за несколько миллионов долларов. Такую рентабельность - несколько тысяч процентов - не способен дать ни один промышленный проект и даже процветавшие до определенного времени в России финансово-банковские махинации. Подобную невероятно высокую прибыльность может обеспечить только венчурный бизнес.

Весьма характерной особенностью венчурного финансирования является и то, что инвестор практически никогда не стремится приобрести контрольный пакет акций компании, чем принципиально отличается от "стратегического инвестора" или "партнера". Инвестор берет на себя в основном финансовый риск, а такие виды рисков, как технический, рыночный, управленческий, ценовой и т.д., перекладывает на менеджмент, у которого как раз и находится контрольный пакет акций компании.

Исходя из характера венчурного предпринимательства, практически любая инвестиция в любой этап развития новых компаний является высокорисковой финансовой операцией, степень риска которой в сочетании со смелостью и умением ждать, может быть компенсирована только высокой рентабельностью проинвестированной высокотехнологичной компании на поздних этапах ее развития.

Так как венчурные инвестиции высокорисковые, а в случае неуспешного развития компании инвестор теряет все вложенные средства, венчурные капиталисты, чтобы по возможности снизить риски, стремятся непосредственно участвовать в управлении предприятием, входя в Совет директоров. Тем же объясняется и то, что венчурные капиталисты часто принимают непосредственное участие в отборе объектов для инвестирования, а также то, что они всегда одновременно проводят несколько венчурных операций, то есть работают и с новыми, и с уже существующими, и с подготовленными к продаже компаниями.

В целях минимизации риска венчурные капиталисты, как правило, распределяют свои средства между несколькими проектами, и в то же время несколько инвесторов могут поддерживать один проект. Для этого же при венчурном финансировании применяется поэтапное выделение ресурсов в виде небольших порций (траншей) или, как принято говорить среди венчурных бизнесменов, через "капельницу", когда каждая последующая стадия развития предприятия финансируется в зависимости от успеха предыдущей.

И, наконец, владельцы венчурного капитала, направляя инвестиции туда, куда банки (по уставу или из осторожности) вкладывать средства не решаются, не просто получают обычные или привилегированные акции, но и оговаривают условие (в случае покупки привилегированных акций), согласно которому инвестор имеет право в критический момент обменять их на простые, чтобы таким путем приобрести контроль над "захромавшей" компанией и попытаться за счет изменения стратегии развития спасти ее от банкротства. И это вполне оправданно, поскольку венчурные капиталисты идут на большой риск, превращая свои средства в долю других фирм, и рассчитывая на высокую прибыль, характерную для наиболее успешных фирм высоких технологий, у которых цена акций за 5-7 лет возрастает в несколько раз.

Поскольку решающая роль в успехе предприятия чаще принадлежит не столько идее, лежащей в основе продукта и технологии, сколько качеству управления предприятием, венчурный капиталист меньше вникает в тонкости научной идеи, предпочитая проводить детальную оценку потенциальных возможностей капитализации этой идеи и организаторских способностей руководителя и управленческого звена компании.

Венчурный капиталист сотрудничает с проинвестированной компанией до тех пор, пока она не просто встала на ноги, но и стала привлекательной для потенциальных покупателей. С этого момента вчерашний владелец вложенных средств, а теперь ставший владельцем пакета, пользующихся спросом, акций, считает свои функции исчерпанными и выходит из инвестиции, освобождая "замороженные" на несколько лет капиталы и получая долгожданную прибыль.

Для этого у венчурного капиталиста существуют два принципиально возможных варианта:

- либо продажа акций на фондовом рынке, которой предшествует первичное размещение акций по открытой подписке (initial public offering- IPO);

- либо прямая продажа компании или ее части тому покупателю, который готов ее приобрести по цене, обеспечивающей инвестору запланированный им объем прибыли. После чего венчурный капиталист навсегда или на время расстается с компанией, с которой вместе "прожил" 5- 7 лет. И, как показывает практика, прожил не зря.

И несмотря на то, что по своей природе венчурное финансирование непременно связано с риском, именно чрезмерный риск финансирования неизвестной компании является самым существенным лимитирующим фактором для потенциального инвестора, раздумывающего, куда бы повыгодней вложить свободные деньги: купить акции нефтяной компании, вложить деньги в новую компанию, разрабатывающую технологию завтрашнего дня, что заведомо рискованно, или положить деньги в банк под пусть низкий, но гарантированный процент.

Впрочем, совершенно нерискованных финансовых операций в принципе не может быть - в жизни немало примеров, когда прогорают и нефтяные компании, и оказываются банкротами самые казалось бы надежные банки (в этом отношении у россиян еще слишком свежи в памяти банковские крахи 1998 года), а тот риск, который многим казался слишком большим и совершенно очевидным, часто на деле бывает явно преувеличенным. Более того, выясняется, что тот, кто не побоялся рискнуть, оказывался в большом выигрыше.

Еще одной весьма характерной особенностью венчурного финансирования является то, что венчурный капитал всегда чутко реагирует на моду и неотступно следует за ней. Инвестиции охотнее и чаще всего направляются в те отрасли, которые связаны с возможностью быстрой и доходной реализации наукоемкой продукции, на которую уже есть или только формируется ажиотажный спрос, приносящий наибольшую прибыль.

Например, в 80-е годы прошлого столетия началось повальное увлечение СD-"сидиромами", и немедленно в эту отрасль венчурные капиталисты стали с готовностью и на выгодных для компаний условиях вкладывать большие средства. Потом эта мода начала отходить, и приток инвестиций иссяк. Та же картина наблюдалась, когда появилось увлечение мобильными телефонами. То же самое произойдет в ближайшее время и с прежними наукоемкими услугами, обеспечивавшими доступ в Интернет. Несомненно, через непродолжительное время перестанет приносить прежние прибыли программное обеспечение для персональных компьютеров, и как следствие этого существенно сократятся венчурные инвестиции в данную отрасль индустрии, потому что для венчурного финансирования нет и не может быть вечно привлекательных отраслей реального сектора экономики. Вечным является лишь стремление венчурных капиталистов к умножению своих активов.

Поэтому вполне правомерен вывод: венчурное финансирование будет всегда привлекательно для тех, кто готов к высокой степени риска, начальной неликвидности активов компании и длительному "замораживанию" определенной части своих капиталов ради воплощения научно-технической идеи в жизнь, удовлетворения новых потребностей человечества и последующего негарантированного получения сверхприбылей.

Таким образом, венчурное финансирование - это своеобразный вид инвестирования средств в новые высокотехнологичные компании для обеспечения их становления, роста и развития с целью получения прибыли в случае успешной реализации проекта. То есть это высокорисковое вкладывание частного капитала в высокотехнологичные малые компании, способные в перспективе производить пользующиеся высоким спросом наукоемкие продукты или услуги.

Однако ставить знак равенства между венчурным и высокорисковым финансированием все же не совсем корректно, поскольку вообще любое финансирование, в том числе и элементарное предоставление кредита, и даже решение дать знакомому деньги в долг,- это тоже определенный риск.