Кредитование малого бизнеса в году. Как получить кредит на развитие бизнеса? Выбираем кредитный продукт

Льготные кредиты для бизнеса

Чтобы узнать, какую ожидать помощь малому бизнесу от государства в 2018 году (льготный кредит, налоговые префиниции и прочие виды поддержки), совсем не обязательно искать информацию по различным сайтам, собирать по крупицам на информационно-правовых порталах, из официальных источников. Ведь можно обратиться к источнику, где всё собрано в одном месте. Портал сайт создавался с целью облегчить поиск информации, помочь оформить кредит или заём, узнать мнения и отзывы о той или иной организации, предлагаемых продуктах.

Какую помощь представителям бизнеса ожидать от государства в 2018 году

Рассмотрим возможные виды содействия, которые правительство оказывает индивидуальным предпринимателям, а также кто может рассчитывать на такую поддержку. Ну и прежде всего хорошая новость для юридических лиц. В планах пересмотр условий предоставления кредитов представителям бизнеса. Это означает, что ставка может зафиксироваться в пределах 10-11 процентов. Также возможно будет реинвестирование со ставкой по займу в пределах от 6,5 до 11 процентов.

Кто в праве рассчитывать на поддержку для малого бизнеса

- Вновь открывшиеся ИП

- Представители сферы экотуризма

- Производственная отрасль

- Ремесленная отрасль

Льготный кредит как вид помощи малому бизнесу от государства в 2018 году можно будет получить на упрощённых условиях, с ускоренным оформлением. Правительство и банки делают шаги навстречу представителям бизнеса, подают руку помощи.

Также поддержка представителей малого бизнеса ведётся не только в виде материальной поддержки, ссуд на упрощённых условиях. Владельцы собственного дела могут рассчитывать на различные бесплатные сервисы.

Поддержка индивидуальных предпринимателей

Бесплатная помощь выражается в предоставлении разного вида услуг, информационная поддержка и прочее.

- Бесплатные обучающие лекции, курсы

- Консультации экономистов и юристов

- Промоция сервисов и товаров при помощи ярмарок и выставок

- Обеспечение промышленными площадями, земельными наделами

Также вы можете получить безвозмездную помощь из бюджета. К примеру, вы решили открыть своё дело, но у вас не хватает средств для базового капитала. Не спешите идти в банк за кредитом, всё можно решить гораздо проще.

Что требуется, чтобы получить займы для ведения бизнеса

В такой ситуации вы можете обратиться на биржу занятости, и получить требуемую поддержку.

- Зарегистрируйтесь в центре занятости в качестве безработного

- Проведите подробную разработку собственного проекта, тщательно расписав предполагаемую деятельность

- Зарегистрируйте заявку на участие в тендере

В случае, если ваш бизнес-проект будет интересным и перспективным, вы получите безвозвратную поддержку. Единственным условием будет детальный отчёт об освоении всех выделенных вам средств.

Кроме льготногых кредитов, помощь малому бизнесу от государства в 2018 году может выражаться и в имущественном эквиваленте.

- Площади в аренду на выгодных условиях

- Реализация госимущества с выгодными условиями договора

- Объекты, создаваемые для бизнеса

Важно! Если вы рассчитываете на льготы от государства, без отказа, вам следует зарекомендовать себя как перспективного хозяина собственного дела, законопослушного гражданина. Не стесняйтесь задавать вопросы и консультироваться по поводу оформления документов, по вопросам соблюдения налогового законодательства и прочим нюансам.

Также государством в 2018 году запущена программа грантов. В принципе, получить такого рода помощь несложно.

Кто в праве рассчитывать на гранты

Для того, чтобы вам оказали такую поддержку, необходимо составить заявление и передать её в соответствующие инстанции.

- Вашему делу более года

- Вы исправно уплачиваете пошлины и ваша история кредитования идеальна

- Вы создаёте условия для привлечения новых работников

Если вы соответствуете всем перечисленным выше требованиям. То вы без проблем получите грант от государства. Однако перед тем, как подать заявку, надо собрать полный пакет документов. Также следует позаботиться о справке, что ранее вам гранты не выдавались.

Если вам не достался грант, то можете получить в помощь малому бизнесу от государства в 2018 году льготный кредит. Ставка по нему будет всего 5-6 процентов.

Кто может получить льготный заём в 2018 году

Если вы хотите воспользоваться такого рода помощью, следует проверить, соответствуете ли вы условиям, по которым выдаются подобные кредиты.

- Деятельность в сфере развития инноваций

- Производство экспортной продукции или импортзамещение

- Выпуск нефтегазового оборудования

Условия получения такого рода кредитования в принципе достаточно просты. Вам необходимо подготовить полный пакет документов, требующийся для подачи заявки. Более подробно об этом вы можете узнать у наших консультантов, ведь в некоторых случаях набор бумаг может различаться, пусть и не существенно.

Вы подаёте заявку с документами в свой муниципальный или региональный фонд. На рассмотрение уходит ориентировочно три дня, по прошествии которых вам дадут ответ.

В целом, на получение помощи от государства для малого бизнеса в 2018 году, льготное кредитование, в праве надеяться любой владелец собственного дела. Однако следует учитывать, что приоритеты по займам расставлены в зависимости от сферы деятельности. Также есть некоторые ограничения. Есть категории представителей малого бизнеса, которые могут не рассчитывать на займы с особыми условиями.

Кто может не рассчитывать на помощь от государства

- Бизнесмены, находящиеся на пороге банкротства, или обанкротившиеся

- Имеющие задолженность по выплате льготного займа

- Имеющие любого рода задолженности перед бюджетом

У многих начинающих предпринимателей возникают проблемы с поиском стартового капитала для открытия собственного дела. Различные финансовые учреждения и частные лица отказываются давать деньги в долг неопытным бизнесменам. Единственный выход из этой ситуации – получение кредита. Кредиты малому бизнесу от государства в 2019 году, можно получить по льготным программам.

Виды государственной помощи малому бизнесу

Несмотря на затянувшийся экономический кризис, правительство нашей страны продолжает оказывать финансовую помощь начинающим предпринимателям.

В 2019 году они могут получить льготный кредит, используя следующие формы:

- Финансовая компенсация процентной ставки. Государство возмещает часть денежных средств, которые были потрачены на переоснащение и модернизацию предприятия. На такую субсидию могут рассчитывать предприниматели, которые занимаются разработкой и внедрением инновационных продуктов, выпуском продукции в рамках программы по импортозамещению, предоставлением услуг населению;

- Государственная субсидия на авансовый взнос по договору финансовой аренды. Если вы возьмете в лизинг оборудование или транспорт, в рамках такой программы, можно получить существенную скидку на любую технику;

- Гарантийный фонд, который выступает в роли поручителя для получения кредита в банке.

Как получить кредит?

Самый простой способ, как получить кредит от государства – микрофинансирование. Это государственная программа, направленная на поддержку начинающих предпринимателей. Чтобы получить кредит на бизнес с нуля, нужно обратиться в специальный фонд, который занимается поддержкой малого предпринимательства в вашем регионе. Если вы правильно оформите все документы и обеспечите надежное обеспечение, шансы на получение денежных средств существенно возрастут.Условия микрофинансирования:

- Максимальная сумма займа – 50 тыс.-1 млн. рублей;

- Срок займа – 3-12 месяцев;

- Процентная ставка – около 10%;

- Деньги выдают под поручительство, банковскую гарантию или залог имущества.

Еще один вариант — поручительство. В этом случае фонд поддержки СМП выступает поручителем, а финансовую помощь малому бизнесу, кредит от государства выдает банк, который принимает участие в реализации этой программы.

Давайте разберемся подробнее, как получить кредит на бизнес через поручительство:

- Обратитесь в фонд поддержки СМП, чтобы получить список банков, принимающих участие в государственной программе;

- Внимательно изучите список и выберите подходящее кредитное учреждение;

- Соберите необходимые документы и отнесите их в банк;

- Если заявку одобрят, обратитесь в фонд с просьбой обеспечить поручительство.

Самый лучший льготный кредит малому бизнесу от государства –безвозвратная субсидия. Эта программа работает через службу занятости населения. Она направлена на снижение уровня безработицы.

- Встаньте на учет в центр занятости и получите статус безработного;

- Пройдите специальные тесты;

- Возьмите направление на курсы обучения основам предпринимательства;

- Составьте бизнес план;

- Зарегистрируйте ИП;

- Откройте счет в банке.

Не забывайте, что деньги, полученные от государства, имеют целевое назначение, поэтому вы не можете расходовать их на свои личные нужды. Государственные ведомства строго контролируют предприятия, получившие субсидии, поэтому будьте готовы к тому, что к вам в любой момент могут прийти с внеплановой проверкой.

После того как вы получите и потратите деньги, необходимо отчитаться об их целевом использовании. Каждую транзакцию нужно подтвердить документально – накладной, платежным поручением или чеком. Если вы брали деньги на создание рабочих мест, нужно предоставить в контролирующие органы копии трудовых договоров. В случае увольнения одного из сотрудников, необходимо в двухнедельный срок принять на его место другого человека.

После подачи отчета к вам может прийти представитель госструктур, чтобы сверить документы с наличием приобретенных средств. Если выясниться, что вы расходовали деньги не по назначению, придется вернуть государству всю сумму.

Где получить кредит?

Мы рассмотрели несколько способов, как получить кредит на открытие малого бизнеса. Государственные субсидии выдают органы местного самоуправления и центры занятости населения. Кроме того, этим занимаются центры по поддержке малого предпринимательства, функционирующие в каждом регионе нашей страны. Такие учреждения тесно сотрудничают с органами муниципального самоуправления.Если вы не знаете, где получить кредит малого бизнеса, обратитесь в местную администрацию, либо встаньте на учет по безработице в центр занятости по месту проживания. После этого нужно написать заявление. Следующий шаг – поиск подходящей и подготовка плана проекта. Не забудьте выполнить расчеты срока окупаемости и рентабельности бизнеса. Ваше заявление будет рассмотрено на специальном заседании. Если комиссия решит, что это , она примет положительное решение о выдаче субсидии.

Теперь поговорим о том, как получить кредит для развития малого бизнеса. Такую субсидию выдают только индивидуальным предпринимателям или юридическим лицам. При этом, возраст компании не должен превышать 1-2 года, то есть льготный кредит как помощь малому бизнесу от государства в 2019 году может получить только молодое предприятие. Если вы работаете в одной из приоритетных сфер деятельности, можно смело рассчитывать на получение субсидии. В остальных случаях заявку могут отклонить.

Не стоит забывать о том, что государственную помощь можно использовать только по целевому назначению:

- Закупка сырья и комплектующих;

- Покупка оборудования;

- Покупка инновационных технологий, патентов и других нематериальных активов;

- Срок использования средств составляет 2 года с момента выдачи кредита. В некоторых случаях допускаются исключения.

Кому выдают кредиты?

Самый простой вариант, как организовать свой бизнес с нуля, не имея на руках стартового капитала — это государственное кредитование на льготных условиях. Но следует выделить один очень важный момент – государство обычно кредитует только приоритетные направления деятельности. Если вы еще не решили, обратите внимание на следующие отрасли:

- Система ЖКХ;

- Строительство;

- Транспорт;

- Производство;

- Инновации;

- Образование и спорт;

- Культура;

- Здравоохранение.

Хотелось бы отдельно отметить, что самый выгодный бизнес на сегодняшний день в маленьком городе или крупном мегаполисе – это социальная защита населения. Такое направление деятельности получает максимальную поддержку от государства.

Размышляя, какой бизнес открыть в 2019 году, не забывайте о том, что сфера торговли и общепита не подлежит государственному кредитованию. Но все же, существует способ, как получить кредит для малого бизнеса в сфере торговли. Если проект будет направлен на помощь социально незащищенным слоям населения – пенсионерам, многодетным семьям или инвалидам, государственная поддержка вам гарантирована. Перед тем как обратиться за помощью к государству, тщательно продумайте, на чем можно заработать в кризис 2019 года. После этого можно составлять бизнес план и подавать заявку на кредит в соответствующие органы.

Следует также помнить о том, что за счет государственного кредита нельзя открыть свое предприятие «под ключ». Такие программы направлены на софинансирование проекта, поэтому бизнесмен обязательно должен вложить часть своих денег.

Необходимые документы

Главный недостаток государственного кредитования – это большой пакет документов, который нужно предоставить в банк:- Свидетельство о государственной регистрации предприятия или ИП;

- Учредительные документы;

- Справка налогоплательщика;

- Информация о финансовом состоянии предприятия;

- Штатное расписание;

- Заявка;

- Бизнес план.

Кроме того, некоторые банки могут запросить документы, идентифицирующие личность клиента, либо подтверждающие его полномочия.

Все документы рассматривает специальная комиссия. Для проверки информации подают соответствующие запросы в налоговую инспекцию и органы регистрации. Если вы ранее указывали недостоверные данные в финансовых отчетах, чтобы снизить налоговую нагрузку, скорее всего вам откажут в кредитовании.

Видео по теме Видео по теме

Государственные микрозаймы

Если вы точно знаете, как приумножить свой капитал имея небольшую сумму денег, попробуйте получить микрозайм для развития предпринимательской деятельности. В рамках этой программы можно рассчитывать на финансовую помощь в размере до 3 млн. рублей на срок 1-5 лет.

Такая форма кредитования предназначена для предприятий, которые не могут получить заем в коммерческом банке.

Преимущества микрозаймов:

- Низкие процентные ставки;

- Простая процедура оформления;

- Минимальные требования.

Микрозайм можно оформить в разных финансовых организациях, которые сотрудничают с государственными фондами. Перед тем как подать заявку, сначала узнайте, можно ли получить кредит от государства в данной структуре.

Выводы

Теперь вы знаете, как получить кредит на развитие бизнеса. Самое главное – выбрать приоритетное направление деятельности и составить грамотный бизнес план. В таком случае вы гарантированно получите помощь от государства на развитие своего предприятия.

Когда собственных финансовых средств для развития бизнеса недостаточно, предприниматель вынужден искать заемные средства в различных финансовых учреждениях, отталкиваясь от наиболее выгодных предложений, с подходящими для него условиями.

Когда собственных финансовых средств для развития бизнеса недостаточно, предприниматель вынужден искать заемные средства в различных финансовых учреждениях, отталкиваясь от наиболее выгодных предложений, с подходящими для него условиями.

На данный момент широко распространённая практика, но крупным фирмам или корпорациям кредит получить намного легче, а вот индивидуальным предпринимателям (ИП) не так просто. Во-первых, банки и иные кредитные организации, менее охотно работают с такой категорией клиентов, во-вторых, для них условия, как правило, жёстче, по той причине, что выдавая кредит ИП, кредитные учреждения рискуют больше, чем выдавая кредит крупным, известным фирмам.

Разумеется, в большинстве случаев одним из основных условий получения малым бизнесом банковских кредитов является предоставление залогового имущества. Причина проста: бизнес – это дело рискованное, а залог – это хорошая гарантия возврата кредитных средств. Вместе с тем, не все кредитные продукты требуют залог. Ряд банков сегодня предлагает несколько вариантов кредитования для индивидуальных предпринимателей без залога.

И несмотря на высокий процент, жёсткие требования и частоту отказов, предпринимателей всё же привлекают кредиты без залогового обеспечения. Тем более, что банки хоть и говорят о большом количестве проблемных долгов в этой сфере, кредитный лимит всё-таки поднимают. Сейчас без залога можно занять уже до 30 000 000 рублей.

Где взять кредит без отказа, без справок и без поручителя в 2017 году? – ТОП 10 банков

Здесь список банковских программ с наиболее высокой вероятностью одобрения заявок на кредит. По этим программам, Вы сможете взять кредит без отказа, без справок и поручителей. Для получения кредита выберите подходящую программу и заполните онлайн заявку на получение кредита.

Оформить кредит

1. – кредит наличными

- Сумма: от 50 000 до 2 000 000 руб.

- Срок: от 1 года до 5 лет.

- Процентная ставка: от 13,99%

- Возраст: от 21 до 70 лет.

- Вероятность одобрения: Высокая.

- Для получения потребуется:

- Владельцам зарплатных карт: паспорт, водительское удостоверение.

- Стандартный кредит: паспорт, водительское удостоверение, 2-НДФЛ.

Оформить кредит

2.– кредит с онлайн решением

- Сумма: до 750 000 руб.

- Срок: до 5 лет.

- Процентная ставка: от 14.9%

- Возраст: от 21 до 65 лет.

- Вероятность одобрения: Высокая.

Оформить кредит

3. – онлайн заявка на кредит наличными

- Сумма: от 25 000 до 1 000 000 руб.

- Срок: от 1 года до 5 лет.

- Процентная ставка: от 15%

- Возраст: от 21 до 76 лет.

- Вероятность одобрения: Высокая.

Оформить кредит

4. – кредит наличными

- Сумма: до 3 000 000 руб.

- Срок: от 6 мес. до 5 лет.

- Процентная ставка: от 14.9%

- Возраст: от 21 до 70 лет.

- Вероятность одобрения: Средняя

Оформить кредит

5.– онлайн заявка на получение кредита

- Сумма: от 5 000 до 400 000 руб.

- Срок: от 5 до 60 месяцев.

- Процентная ставка: под 12%

- Возраст: от 20 до 85 лет.

- Вероятность одобрения: Средняя

Оформить кредит

6. – заполните анкету за 5 минут и получите кредитную карту

- Сумма: до 300 000 руб.

- Процентная ставка: 0,12% в день, безпроцентный период до 55 дней.

- Возраст: от 18 до 70 лет.

- Условия: без справок и визита в банк.

- Вероятность одобрения: Высокая.

Оформить кредит

7. – для клиентов без просроченной задолженности по кредитам

- Сумма: до 1 300 000 руб. без комиссии.

- Срок: от 6 до 36 месяцев.

- Процентная ставка: от 15.9%

- Возраст: от 23 до 65 лет.

- Вероятность одобрения: Средняя

Оформить кредит

8. – экспресс кредит наличными или на карту банка

- Сумма: до 500 000 руб.

- Срок: от 2 до 5 лет.

- Процентная ставка: от 15.9%

- Возраст: от 24 до 70 лет.

- Вероятность одобрения: Высокая.

Оформить кредит

9. – кредит без справок от 15 минут

- Сумма: от 5 000 до 200 000 руб.

- Срок: до 4 лет.

- Процентная ставка: от 13%

- Возраст: от 21 до 75 лет.

- Вероятность одобрения: Средняя

Оформить кредит

10. – заполните онлайн-заявку за 10 минут и получите решение сразу

- Сумма: от 50 000 до 2 000 000 руб.

- Срок: до 5 лет.

- Процентная ставка: от 14,5%

- Возраст: от 22 до 60 лет.

- Вероятность одобрения: Средняя

- Понадобится документ, подтверждающий доход: или справка 2-НДФЛ.

Кредит для малого бизнеса до 2 000 000 рублей за 24 часа

На сегодняшний день, на рынке финансовых услуг существует очень интересный онлайн сервис по кредитованию малого бизнеса, называется этот сервис «Поток». Суть этого сервиса заключается в том, что кредит выдаёт не банк или МФО, а тысячи пользователей онлайн сервиса «Поток». Для пользователей это альтернатива инвестированию, а для предпринимателей моментальные деньги без банковских проволочек и сложностей.

Поэтому получить кредит в этом онлайн сервисе, намного проще, чем в банке. Не придется собирать документы и справки, с Вас не потребуют залога, никуда не нужно ездить, кредит можно получить в онлайн режиме не выходя из дома или не покидая рабочего места.

Самое главное преимущество этого онлайн сервиса по выдаче кредитов заключается в высокой вероятности одобрения. Потому, что банки требуют залог, игнорируют целые отрасли и используют устаревшие методы оценки компаний. Онлайн сервис по выдаче кредитов «Поток» создал новый метод, благодаря которому, кредитоспособные компании могут быстро и без нервов получить кредит!

Условия кредитования по онлайн сервису «Поток»:

- Без сбора документов и без залога в онлайн режиме.

- Решение по кредиту принимается в течение 15 минут.

- В среднем от момента подачи заявки, до получения кредита проходит 24 часа.

- Максимальная сумма кредита – 2 000 000 рублей.

- Процентная ставка по кредиту – 2,5% за 6 месяцев.

- Кредит выдаётся на срок от 1 недели до 6 месяцев.

- Взять и погасить кредит можно в 2 клика.

Немного о самом сервисе онлайн кредитования «Поток»

«Поток» – это инновационный онлайн сервис, учрежденный Альфа-Групп и интегрирован с Альфа-Банком. Альфа-Банк является поставщиком данных для оценки малого бизнеса и осуществляет расчёты между участниками в «Потоке».

Онлайн сервис «Поток» был основан в 29 февраля 2016 года, и на данный момент тысячи физических лиц кредитуют малый бизнес по всей России.

Кредиты выдаются всем компаниям малого бизнеса, занимающимся оптовой и розничной торговлей, в том числе, продажей автомобилей, строительством, рекламой и даже разработкой программного обеспечения. Ограничений по выбору банка нет, кредитующаяся компания может держать расчётный счёт в любом банке России.

Что очень важно и удобно? – Для подачи заявки на кредит не нужно собирать пакет документов со множеством различных справок, а весь процесс оформления кредита осуществляется в онлайн режиме и большинство компаний получают кредит в течение суток после подачи заявки.

Особенности кредитов без залогового обеспечения

В большинстве случаев, кредиторы в целях гарантии возврата потраченных на заём денежных средств, просят обеспечить кредит залогом – имуществом предприятия или личным имуществом самого предпринимателя, например, недвижимостью, землёй, автотранспортом и т.д. Но как быть, не имея залога, который можно было бы предложить кредитору для получения кредита? Необходимо рассмотреть все возможные предложения и условия выдачи кредитов малому бизнесу без залога. Знание банковских продуктов, а также предъявляемых к ним требованиям, поможет принять верное решение и, при необходимости, найти кредит на самых выгодных условиях.

Кредитные средства выдаются ИП на различные цели – для расширения производственной базы, внедрения новых технологий, открытия нового направления в бизнесе или развития существующего. Следует заметить, что в большинстве случаев, цель получения кредита имеет огромное формальное значение, но чаще всего происходит нецелевая растрата кредитных средств, т.к. после выдачи кредита его целевое применение никто не контролирует. Тем не менее, как в случае обеспеченного кредита, так и с кредитом без залога, при его получении происходит единовременное зачисление обусловленной договором суммы займа на расчетный счёт заемщика.

Когда предприниматель берёт обеспеченный кредит, кредитная организация страхует свои риски с помощью:

- поручительств (как третьих лиц, так и собственников бизнеса);

- имущества (самого предпринимателя, или же третьих лиц).

А в случае с необеспеченным кредитом, выдача кредита для кредитора связана с высокими рисками потери выданных средств, поэтому требования к предпринимателю который берёт беззалоговый кредит намного выше, а процедура немного сложнее.

Плюсы и минусы кредитов без залога

Сравнивая обеспеченные и необеспеченные виды кредита, можно сразу же выделить следующие минусы беззалоговых кредитов:

- большие процентные ставки;

- меньше предложений кредитования без залога;

- меньший срок погашения;

- более тщательная проверка заемщика под соответствие условиям выдачи кредита;

- ограниченная максимальная сумма кредита.

Большие процентные ставки компенсируют кредиторам финансовые риски в тех нередких случаях, когда заёмные средства не возвращаются. Количество предложений таких кредитов на рынке данных услуг составляет меньшую часть, по той простой причине, что с обеспеченными кредитами, как правило, меньше мороки и в случае невозвращения займа, залоговый объект переходит к кредитору, в дальнейшем он реализуется и таким образом покрывает ущерб, или же ущерб компенсирует поручитель, который обеспечил кредит. В таком случае кредитные организации могут себе позволить понизить процентную ставку, т.к. она не является страховкой от потери выданных средств, а выступает в качестве платы за услугу ссуды.

Касательно меньшего срока погашения, а также меньшей максимальной суммы, обычно предусмотренных для кредитов без залога, то здесь работает описанное выше правило – при выдаче обеспеченного кредита, рисков меньше, а значит, можно предложить большую сумму на более длительный срок.

Как было уже сказано, проверка предпринимателя, берущего кредит без залога проходит более жёстко, так как в данном случае предыдущая кредитная история заемщика, его финансовая стабильность и другие положительные качества это единственные пункты, по которым принимается решение. В случае с имеющимся залогом, даже, например, не самая положительная кредитная история заемщика лишь слегка портит ситуацию, ведь в любом случае предприниматель гарантирует возврат средств, в крайнем случае, путем своего имущества или имущества поручителя.

Тем не менее, кредит без залога может быть выгодным кредитом для малого бизнеса, а в некоторых случаях и спасительным, если не осталось других вариантов получения финансовых средств. Кроме того, несмотря на тщательность проверки заёмщика, кредит без залога предполагает простоту оформления, которая мало чем отличается от получения обычного потребительского кредита. Поэтому, можно выделить следующие его плюсы:

- отсутствие объекта залога;

- отсутствие затрат на оценку залога, страховку и передачу имущественных прав;

- экономия времени;

- свободное распоряжение всем имуществом, которое не выступает залогом;

- простота оформления.

Условия предоставления кредита малому бизнесу без залога

В России достаточно много банков и других кредитных организаций, которые предлагают свою программу кредитования ИП без условий обеспечения займа залоговым имуществом. Среди которых самыми крупными являются ОАО «Сбербанк России», ПАО «Промсвязьбанк», АО "ЮниКредит Банк", ОАО «АКБ Инвестторгбанк» и ООО «Промсельхозбанк».

Давайте узнаем, какие есть общие примерные требования перечисленных выше банков на примере действующих программ выдачи кредитов для ИП без залога:

- наличие паспорта гражданина РФ;

- наличие прописки или временной регистрации;

- военный билет, для мужчин, не достигших 27 лет;

- свидетельство о постановке на учет в налоговой;

- свидетельство о государственной регистрации в качестве ИП;

- свидетельство о праве собственности или договор аренды помещения, в котором работает ИП;

- разрешения на отдельные виды деятельности, при наличии;

- копия бухгалтерской отчетности, которая была сдана, а также принята в налоговом органе за последний отчетный период;

- бухгалтерский баланс и отчет о прибылях и убытках за последние 3 года;

- выписка о движении средств на счете за последние полгода-год;

- приказ о назначении главного бухгалтера или иного работника, уполномоченного вести отчетность и копия его паспорта;

- квитанции об уплате налогов;

- ведение бизнеса в регионе, где расположен банк-кредитор;

- срок фактической деятельности от 24 до 36 месяцев;

- возраст заемщика от 23 до 60 лет;

- отсутствие плохой кредитной истории.

Что касается других банков и кредитных организаций, основной список требований у всех примерно одинаковый, но кредитными менеджерами других организаций могут выдвигаться дополнительные требования, включая наличие развернутого бизнес-плана, в котором ИП нужно изложить на какие цели пойдут полученные кредитные средства.

Исходя из этих данных, если просмотреть их внимательно, становится понятно, что, несмотря на обширный список предъявляемых банком требований, они не являются исключительными и не предполагают особой волокиты. При желании, нужный пакет документов для получения кредита без залога, для субъекта малого бизнеса, можно собрать за один день, но вот рассмотрение и принятие решения в случае с необеспеченными кредитами происходит не так быстро, в связи с вышеописанной необходимостью тщательной проверки всех поданных документов. Например, на сайте ПАО «Промсвязьбанк» указано, что принятие решения составляет 7 рабочих дней.

Для малых ИП получение кредита без залога очень часто является единственным вариантом финансирования, поэтому при принятии решения об обращении за кредитом, нужно внимательно ознакомиться с выбранным учреждением, отзывами о нем и его условиями.

Кроме того, перед визитом к менеджеру кредитной организации, нужно с особой тщательностью подготовить предоставляемые ему документы – привести в порядок бухгалтерию, составить качественный бизнес-план и обдумать возможные ответы на вопросы.

И Вы должны понимать, что в связи с высокими кредитными рисками, ставки по беззалоговым кредитам всегда выше, чем по обычным.

Кредитование малого бизнеса без залога – варианты

У предпринимателей желающих получить кредит без залога есть следующие варианты:

- Выгодные предложения . Сегодня ряд банков предлагает представителям малого предпринимательства взять кредит на любые бизнес-цели, притом без предоставления залога.

- Микрокредит (небольшой займ) . Если бизнесмену требуется небольшая сумма денег (около 1 млн рублей) на развитие его бизнеса, также без предоставления имущества в залог, он может взять микрокредит. В большинстве своем таким кредитованием занимаются микрофинансовые организации (МФО). В тоже время программы по микрокредитованию есть и у крупных банков, где процентная ставка значительно ниже.

- Экспресс-кредит для бизнеса . Если у предпринимателя нет залогового имущества, и ему срочно требуется относительно небольшая сумма денег, он может воспользоваться программой беззалогового экспресс-кредитования. Экспресс-кредит (срочный) отличается от потребительского тем, что на рассмотрение заявки первого уходит намного меньше времени (буквально несколько часов) . В результате деньги заемщик зачастую получает в день обращения в банк. Разумеется, в силу отсутствия залога, а также сжатых сроков рассмотрения заявки, для оформления кредитного договора банки, как правило, запрашивают довольно солидный пакет документов.

- Овердрафт . Если владельцу малого бизнеса нужен краткосрочный кредит, то он может обратиться к такому типовому кредитному продукту как овердрафт к расчетному счету. Оформить его можно также без предоставления залога в том банке, где у бизнеса открыт расчетный счет и по нему были обороты. Овердрафт – это форма займа, при котором клиенту банка позволяется использовать больше денежных средств, чем у него есть на расчетном счете. Иными словами предприятие получает возможность «уйти в минус» на размер установленного банком лимита. Лимит в свою очередь рассчитывается с учетом среднего объема поступлений денежных средств на расчетный счет за три-шесть месяцев (обычно это 30-50 % от этой суммы).

Что делать, если Вам отказали в кредите без залога?

А для тех ИП, у которых нет возможности предоставить залог, а необеспеченный залогом кредит взять не удалось, остается возможность попасть в государственную программу по предоставлению поручительства для субъектов малых форм бизнеса от Фонда содействия кредитованию. Это некоммерческая организация, созданная с целью помощи в развитии малого и среднего бизнеса. На сегодняшний день Фонд сотрудничает с большим количеством банков по всей территории Российской Федерации и предоставляет обеспечение кредита от 30 до 50% (в зависимости от сферы деятельности предприятия) тем ИП, которые подпадают под условия программы Фонда в регионе, подают заявку и проходят установленную процедуру. Как правило, процедура содействия данным Фондом в выдаче кредита ИП заключается в следующих этапах:

- Подача заявки на выдачу кредита в банк, который сотрудничает с Фондом.

- Рассмотрение заявки и принятие по ней положительного решения.

- Передача банком указанной заявки и прилагаемых документов в Фонд.

- Принятие положительного решения Фондом.

- Подписание трехстороннего договора поручительства.

- Уплата Фонду вознаграждения.

Краткий комментарий к последнему 6 пункту – размер вознаграждения за предоставленное поручительство относительно не высок и составляет 1-2% от суммы, на которую Фонд поручается за заемщика. Эта сумма платится единожды, при подписании трехстороннего договора. Кроме того, затраты на вознаграждение Фонда могут компенсироваться из городского бюджета в объеме до 90%. Чтобы детально ознакомиться с условиями и процедурой получения поручительства от Фонда содействия кредитованию, введите в поисковике Фонд содействия кредитованию для конкретного региона в котором вы проживаете.

В условиях экономического кризиса, малый бизнес остро нуждается в дополнительных капиталовложениях. Это становится основной причиной для предпринимателей в необходимости оформления кредитов.

Условия на 2020 год

«Одолжить» денежные средства на развитие своего предпринимательского дела либо же стартап сегодня не так уж и сложно.

«Одолжить» денежные средства на развитие своего предпринимательского дела либо же стартап сегодня не так уж и сложно.

Для этого достаточно будет отвечать определенным банковским требованиям .

При желании можно обратиться за помощью к государственным учреждениям либо частным структурам.

Причем необходимо понимать, что основным препятствием на сегодня остаются большие процентные ставки, которые существенно превышают ставку Центрального Банка РФ, что по имеющимся экономическим нормам по праву считаются удовольствием не дешевым.

Основные требования для потенциального заемщика

Несмотря на тот факт, что каждый кредитор выдвигает свои персональные условия для кредитования малого бизнеса, нередко так называемым портрет заемщика должен отвечать таким общим требованиям , как:

- обязательное наличие гражданства РФ;

- обязательное наличие постоянной регистрации;

- возрастная категория от 21 до 65 лет;

- безупречный кредитный рейтинг;

- наличие официального источника прибыли.

При несоблюдении таких критериев рассчитывать на финансовую помощь не стоит .

Получение

В первую очередь, у потенциального заемщика должен быть в наличии безупречный бизнес-план . Отталкиваясь от данного документа, кредиторы оценивают шансы на возвращение заемных средств. Большим преимуществом является факт наличия в праве собственности какого-либо движимого либо недвижимого имущества для его предоставления в качестве залога.

Если же нет подходящего залога, необходимо в обязательном порядке предоставить поручителей, в противном случае рассчитывать на финансовую поддержку не стоит.

По статистике, от малого бизнеса бюджет страны формируется на 30-35%

. По этой причине, правительство РФ всегда говорит о необходимости в финансовой поддержке индивидуальных предпринимателей.

По статистике, от малого бизнеса бюджет страны формируется на 30-35%

. По этой причине, правительство РФ всегда говорит о необходимости в финансовой поддержке индивидуальных предпринимателей.

Для этих целей ежегодно разрабатывается множество государственных программ, которые позволяют существенно экономить на переплате процентов.

Те предприниматели, которые не смогли принять участие в госпрограммах, имеют право выбрать иную программу поддержки от различных банковских учреждений.

Где взять

В зависимости от того, по какой программе будет попытка оформления займа, зависит и кредитор, к которому необходимо обратиться.

Льготная разновидность

На сегодня предусмотрено не мало льготных программ кредитования для малого бизнеса . Для индивидуальных предпринимателей есть услуги субсидирования, которые направлены на стимулирование потенциальных субъектов МСП. Благодаря применению одной из программ, можно существенно снизить кредитную нагрузку, уменьшив при этом размер ежемесячных обязательных платежей.

Нередко такие программы действуют не по всем регионам РФ, поэтому подробней о них узнать можно по месту проживания в уполномоченном органе, где предоставляется такая услуга (к примеру, изначально нужно обратиться в органы местного самоуправления, а после согласования — в одно из банковских учреждений).

Получить заем без предоставления залога можно исключительно при наличии поручителей

. Благодаря подобным программам кредитования, у предпринимателей появляется шанс улучшить ситуацию в бизнесе, оформив на его развитие финансовую помощь под небольшие проценты.

Получить заем без предоставления залога можно исключительно при наличии поручителей

. Благодаря подобным программам кредитования, у предпринимателей появляется шанс улучшить ситуацию в бизнесе, оформив на его развитие финансовую помощь под небольшие проценты.

Отличительной особенностью получения такого вида займа является сложность в оформлении.

Во многом это связано с тем, что подобная финансовая помощь для кредиторов несет под собой большие риски утраты своих заемных средств, поэтому требования весьма жесткие.

Подобные программы кредитования действуют практически во всех банковских учреждениях страны.

Госпрограммы

На сегодняшний день существует целый ряд государственных программ , которые позволяют малому бизнесу получать выгодные займы на развитие своего предпринимательского дела.

В большинстве случае здесь можно говорить о региональных программах, действующих только в некоторых регионах РФ. Для возможности поучаствовать в одной из них, необходимо обратиться в органы местного самоуправления.

Предпринимателям, которым необходима небольшая финансовая помощь, необходимо обращаться за помощью в МФО , которые предоставляют займы в режиме онлайн.

Сегодня практически все без исключения МФО включают в себя возможность получения микрофинансовой помощи предпринимателем на развитие своего бизнеса . Единственным недостатком остается посуточное начисление процентной ставки.

Государственное поручительство

Каждый начинающий предприниматель, который смог стабилизировать приток прибыли и построить фундамент для своей стабильной предпринимательской деятельность может обратиться за государственным поручительством , которое предоставляется Фондом поддержки малого бизнеса.

Благодаря такому варианту поручительства можно получить заем в любом банке под низкую процентную ставку .

Тарифы и процентные ставки

В каждом банковском учреждении предусмотрены свои тарифные ставки и суммы предоставления финансовой помощи для представителей малого бизнеса.

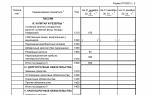

Рассмотрим предложения в таблице.

На самом деле, во всех без исключения финансовых учреждениях предусмотрены какие-либо программы для поддержки малого бизнеса. Каждая из подобных программ направлена на возможность получения необходимой финансовой поддержки предпринимателем и поэтому включает в себя максимально выгодные условия.

Самые выгодные предложения

Наиболее выгодным предложением на сегодня является программа кредитования от Сбербанка «Бизнес-старт». В качестве залогового имущества могут выступать активы предпринимателя .

Данная программа выгодна тем, что она предоставляется исключительно тем предпринимателям, которые, по мнению банка, получают стабильную прибыль и являются платежеспособными.

Сбербанк давно занимается поддержкой малого бизнеса и поэтому у них есть немало предложений для индивидуальных предпринимателей. Их стабильность в работе позволяет говорить о том, что это надежный партнер в бизнесе, которому можно доверять.

Необходимо помнить : в случае получения отказа в одном из банковских учреждений, необходимо обратиться к другому кредитору и при возможности снизить желаемую сумму займа.

Дополнительная информация — в данном видео.

Из вышеуказанной таблицы мы с вами можем увидеть, какие банки дают кредит для предприятий. Давайте разберём, на что стоит обратить внимание предпринимателям при поиске банка. Основными критериями выбора выступают:

известность банка (новые банки с осторожностью кредитуют бизнес, а потому предлагают завышенные ставки и различные комиссии. Чем крупнее банк, тем более лояльны условия получения средств);

разветвлённость кредитных программ (чем больше программ, тем лучше. Вы сможете выбрать интересующий вас целевой кредит на максимально выгодных условиях);

комиссии (некоторые банки выдают деньги с комиссией, что в среднем отнимает до 2% от суммы кредита);

возможность досрочного погашения (лучше выбирать банк, где предусмотрена такая услуга. Есть также кредитные организации, позволяющие погасить кредит досрочно только через определённое время - от 3 месяцев до 2 лет. За это время вы много переплатите);

льготное кредитование (крупные банки сотрудничают с государством и предлагают займы под низкие ставки и на длительный срок);

наличие расчётного счёта (если у вас уже имеется счёт в одном из банков, то стоит обратиться за кредитом сюда же. Для вас будут выгодные условия и преимущества);

список документов (выбирая банк, предлагающий простой пакет бумаг для оформления кредита, вы получите высокую процентную ставку. Чем полнее перечень документов, тем выше вероятность снижения процентов до минимального уровня);

обеспечение (часть банков требуют полного обеспечения по кредиту, другие обходятся без него. Учитывайте, что наличие залога или поручителей делают вас более надёжным заёмщиком, а потому есть шанс получить крупную сумму).

Как взять кредит и что для этого нужно

Теперь давайте выясним что нужно, чтобы взять кредит. Во-первых, стоит учесть такой нюанс: кредиты для среднего бизнеса выдаются только зарегистрированным юридическим лицам. Это же касается и ИП. Если открытие бизнеса ещё не состоялось, то это станет препятствием для получения кредитных средств. Более того, многие банки финансируют только тот бизнес, который был оформлен как минимум 3 месяца назад.

Процедура оформления банковских кредитов для юридических лиц состоит из следующих шагов:

выбираем банк и решаем, где взять кредит;

выясняем условия кредитования (их можно почитать на сайте или обратиться в отделение);

собираем пакет документов (для этого нужно посетить налоговую, нотариуса, собрать все бумаги касаемо залога);

подаём заявку (можно оформить кредит через сайт банка или прямо в его филиале. В первом случае достаточно указать немного данных о своей фирме, контактные сведения и желаемые условия по кредиту. В течение некоторого времени вам позвонит оператор и сообщит предварительное решение. Если оно положительное, то необходимо посетить отделение банка. При подаче заявки через сотрудника в филиале кредитной организации вам могут сразу сообщить предварительный ответ);

далее проходит процедура оценки вашего обеспечения (специалист выяснит стоимость залогового имущества, а также оценит надёжность поручителей);

принятие решения банком (период ожидания длится от нескольких часов до 2 недель. Всё зависит от заявленной вами суммы, целей кредитования и политики банка. Последний будет изучать вашу кредитоспособность и может обратить внимание на предыдущий опыт возврата вами кредитов в другом банке);

в случае одобрения заявки вам позвонит оператор и пригласит для подписания документов;

далее вам необходимо ознакомиться с условиями договора, графиком погашения, проверить и подписать все необходимые бумаги;

в течение нескольких дней сумма будет переведена на ваш счёт, о чём вы будете уведомлены сотрудником банка.

После того, как вы получите сумму кредита, банк будет периодически проявлять интерес к расходованию вами средств, если кредит брался на конкретные цели. Вам необходимо будет предоставлять подтверждающую документацию во время всего срока действия договора.

Также банк будет следить за стоимостью вашего залога. Сотрудники могут организовать выезд на место расположения имущества и проверить его целостность, а также соответствие заявленным в договоре условиям.

Какие документы нужны для получения кредита бизнесу

В зависимости от условий кредитования банки России могут потребовать различные документы для получения кредита. Часть из них будет относиться к регистрационным, которые необходимы для должного ведения бизнеса, а часть представляет собой финансовые отчёты, при помощи которых банк судит о надёжности заёмщика.

Первый блок документов включает следующие:

бланк регистрации налогоплательщика в ФНС (в виде свидетельства);

учредительные документы, прошедшие заверение у нотариуса;

карточка с образцами подписей и печатей;

приказы о назначении в должности лиц, имеющих доступ к операциям по кредитному счёту;

информация о филиальной сети компании;

лицензии и патенты на деятельность.

бухгалтерский баланс за последний отчётный год;

бухгалтерский баланс за прошедший квартал;

справки об операциях по расчётным счетам, открытым в других банках (за срок до 1 года);

справки об отсутствии задолженности перед государством;

выписки по имеющимся кредитам в других банках (не все банки кредитуют при наличии действующей задолженности).

Также специфика договора с банком может потребовать такие документы для получения кредита:

бумаги на залог;

договора, которые вы подписали с деловыми партнёрами;

бизнес-план (если вы хотите получить поддержку на финансирование проекта).

Общие требования к заемщикам

Выдавая кредиты для малого бизнеса, банк рискует собственными средствами. А с учётом того, что средства предоставляются немалые, то и потерять банк может значительную часть своего капитала. Чтобы снизить риски, связанные с недобросовестностью заёмщиков, кредитные организации предъявляют ряд требований потенциальным клиентам.

Банки, выдающие кредиты, обращают внимание на следующие условия:

период существования компании (он не может быть меньше 3 месяцев, хотя многие банки кредитуют юридических лиц, зарегистрированных не ранее года назад);

деятельность фирмы не приносит убытков (для этого тщательным образом проверяется финансовая отчётность);

наличие обеспечения (им может быть залог, поручительство третьих лиц или гарантии);

отсутствие просроченной задолженности в других банках и хорошая кредитная история;

фирма не имеет отношения к мошенничеству;

юридическое лицо исправно оплачивает налоги и взносы во внебюджетные фонды;

если кредит оформляется на физическое лицо-собственника фирмы, то его возраст на момент завершения договора не должен превышать 70 лет (некоторые банки от этого правила отступают);

заёмщик является резидентом, а компания расположена в регионе нахождения банка.

На какой бизнес чаще всего одобряют выдачу кредита

Коммерческие банки кредитуют как начинающий бизнес, так и зарегистрированный несколько лет назад. Тенденции в выдаче средств не меняются уже многое время: существует несколько актуальных направлений, которые банки кредитуют с большой охотой. Так на какой малый бизнес дают кредит?

Среди сфер кредитования можно выделить:

производственную (особенно, если вы занимаетесь востребованной техникой, оборудованием);

сельское хозяйство (в этой области действуют и государственные программы, которые активно подхватывают многие крупные банки);

высоколиквидные продажи (такой бизнес окупается с высокой скоростью, что даёт банку надежду на возврат кредита. Быстро и с максимальной наценкой продаются напитки, включая алкоголь, чай и кофе. В этой сфере легко получить кредит малому предпринимательству);

сфера недвижимости (сегодня эта область весьма востребованная, а новое жильё пользуется особым спросом среди населения. Постройка недорого жилья с последующей перепродажей - довольно распространённый вид бизнеса);

социально-значимые проекты (услуги для населения, например, небольшие детские сады, школы и другие. Кредит выдаётся под малый бизнес, в основном, для ИП);

развитие инфраструктуры.

При этом есть перенасыщенные сферы, которые не подойдут для бизнеса с нуля, так как банки кредитуют их неохотно. К ним относятся:

мелкая торговля;

рестораны и кафе;

туристические агентства и другие.

В каких случаях необходим залог

Условия получения кредитов для юридических лиц часто связаны с залогом. Он не требуется в следующих случаях:

сумма кредита до 3000000 рублей;

кредит выдаётся на любые цели;

срок кредитования - от нескольких месяцев до 1-го года.

Если же вы хотите получить кредит на максимально выгодных условиях да ещё и на крупную сумму, то обеспечение в виде залога станет обязательным условием при подаче заявки. Также залог потребуется в следующих ситуациях:

приобретение имущества, распоряжаться которым вы сможете только после выплаты кредита (вы покупаете объект, который и становится залогом);

при любых видах целевого кредитования (на оборотные средства, недвижимость, транспорт, технику и прочее);

кредитование на длительный срок (программы на период до 20 лет не выдаются без залога);

кредит с государственной поддержкой.

Если вы хотите, чтобы заявка имела высокий шанс на одобрение, то лучше предоставить банку залог. Причём его сумма может быть от 70% стоимости кредита. Точную оценку вашего имущества производит специалист на дату взятия кредита и периодически во время действия договора с банком.

Залогом может выступать:

движимое и недвижимое имущество (здания, автомобили, участки земли);

техника и оборудование;

ценные бумаги;

депозиты;

товары и запасы компании;

имущественные права и прочее.

Средние процентные ставки и от чего они зависят

В 2017 году процентные ставки по кредитам для юридических лиц в разных банках варьируются от 10 до 30%. Они зависят от большого числа показателей, а также политики, проводимой кредитной организацией. Основные критерии, влияющие на величину ставки следующие:

сумма кредита;

срок кредитования;

валюта платежей;

наличие обеспечения;

размеры компании;

отрасль, в которой занято юридическое лицо;

участие государства в поддержке бизнеса;

финансовых показателей заёмщика;

кредитоспособности должника;

опыт предыдущего кредитования юридического лица;

наличие расчётного счёта в банке-кредиторе;

текущей ситуации в стране.

Наиболее низкие проценты предлагаются крупным и надёжным компаниям, имеющим большой опыт возврата кредитов в срок. Государство может выделять средства на поддержку бизнеса, и если оно сотрудничает с банком, то вы вправе получить процентную ставку, равную 9,6%. Для ИП ставки будут несколько больше, так как эта категория заёмщиков представляет высокие риски для банков.

Наличие залога также значительно упрощает и ускоряет процесс одобрения кредитной заявки для ООО и других форм бизнеса. При этом можно получить кредит по привлекательной процентной ставке. Имущество передаётся в ведение банка, а это значит, что при отсутствии у вас возможности погасить долг, кредитная организация реализует залог и вернёт свои средства.

Средние сроки кредитования малого и среднего бизнеса

Все виды кредитов для бизнеса выдаются на определённые сроки:

до 12 месяцев (краткосрочное кредитование);

от года до 5 лет (среднесрочное);

до 15 лет (Долгосрочное).

Наиболее актуальным сроком предоставления финансирования малому бизнесу является период до 3 лет. Крупным компаниям банк может выдать большие суммы на 5 лет. Чем выше срок, тем больше риски банка, связанные с потерей средств.

Среднесрочные кредиты являются целевыми и выдаются на:

покупку оборотных средств;

на развитие бизнеса;

инвестиционные проекты и прочее.

Вы вправе уменьшить срок кредитования, если это позволяют условия договора с банком. Если имеется финансовая возможность, то можно вернуть средства раньше, не переплачивая по кредиту. Некоторые банки разработали систему комиссий и штрафов за досрочное погашение. Этот момент стоит сразу уточнить при выборе банка. Последний не хочет терять свою прибыль, а потому старается всячески ограничить свободу действий клиента в отношении заёмных средств.

Как быть, если вам отказали в кредите

Отказ банка в получении кредита для бизнеса - нередкая ситуация. Причём часто банки замалчивают о причинах такого действия, что обусловлено регламентом их работы. Если вашу заявку кредитная организация не одобрила - это повод задуматься, какие нюансы не были учтены при процедуре оформления средств.

Какой банк дает кредит без отказа? Однозначного ответа на него нет, так как у каждого банка своя политика, регламент работы, да и человеческие ошибки никто не отменял.

При отказе рекомендуется подождать некоторое время и заняться собственным бизнесом, чтобы в последующем подать повторную заявку (возможно, и в другой банк). Отзывы многочисленных клиентов банков говорят, что следует более внимательно отнестись к процессу подготовки перед обращением за кредитом.

Не забудьте учесть следующие моменты:

соберите пакет документов в полном комплекте (бумаги должны быть правильно заверены с наличием необходимых подписей и печатей. Если банк требует оригиналы, то копии не подойдут. Справки имеют свой срок годности, о котором лучше заранее уточнить в кредитной организации. Также не стоит пренебрегать бланком с кредитной историей, которая многое расскажет о вас банку);

предоставьте качественное обеспечение кредиту (если вы привлекаете поручителей, то в их платёжеспособности банк не должен сомневаться. Эти лица также должны предоставить максимально возможный пакет документов и главное, подтвердить собственную финансовую состоятельность. Будет лучше, если стоимость предоставленного залога будет превышать заявленную сумму по кредиту. Так у банка будет больше уверенности в возврате собственных средств);

не стоит подавать заявку на кредит по доверенности через третьих лиц и специализированные фирмы. Банки с осторожностью относятся к данным категориям заёмщиков и предпочитают иметь дело с первыми лицами компании;

уделите особое внимание финансовой отчётности фирмы (приведите все бумаги в порядок, у банка не должно возникнуть подозрений в их достоверности)

При подаче заявки на кредит заранее изучите условия банка. Быть может, в них оговорены нюансы, под которые ваша компания не попадает в качестве заёмщика, а это станет стопроцентным отказом в выдаче денег. И помните, что любой отказ в выдаче кредитов банка (даже не по вашей вине) отражается в вашей кредитной истории, что может стать причиной нежелания банков сотрудничать с вами. Поэтому после отказа не стоит сразу посещать множество банков, достаточно переждать какое-то время.