Как рассчитывалась пенсия до пенсионной реформы? Что выбрать: НПФ или ПФР.

30 ноября 2011 года подписан Федеральный закон N360-ФЗ «О порядке финансирования выплат за счет пенсионных накоплений».

В законе речь идет о двух видахпенсионных накоплений: первые – это те, которые формируются за счет обязательных взносов работодателей, вторые – накапливаемые в рамках государственного софинансирования пенсий, а также с участием средств материнского капитала.

Участниками накопительной системы являются граждане 1967 года рождения и моложе, за которых сегодня работодатель отчисляет 6 процентов на накопительную часть. Кроме них, в обязательной системе остаются мужчины 1953-1966 годов рождения и женщины 1957-1966 годов рождения – за них в период с 2002 по 2004 год перечислялись накопительные взносы в размере 2 процентов от зарплаты. Во втором случае в системе софинансирования накопительная часть формируется на добровольных началах и не зависит от возраста человека, участвовать в программе софинансирования могут как молодые люди, так и те, кто уже вышел на заслуженный отдых.

Закон дает понятие единовременной, срочной и пожизненной выплаты.

Получить свои пенсионные накопления единовременно может гражданин при возникновении права на трудовую пенсию по старости, в том числе и досрочную, если накопительная часть составляет пять и менее процентов от полной трудовой пенсии по старости. К этой категории получателей в большинстве относятсяучастники накопительной системы, за которых перечислялись накопительные взносы в период с 2002 по 2004 год. (Мужчины 1953-1966 г.р., женщины 1957-1966 г.р.)

Кроме трудовых пенсионеров, чьи накопления невелики, единовременная выплата предусмотрена для всех получателей социальных пенсий (если за них перечислялись взносы на накопительную часть).

Второй вид выплаты срочный. По такой схеме будут выплачиваться лишь средства материнского капитала (если мама направила его на формирование своей пенсии) и средства, накопленные в рамках программы софинансирования пенсий. Продолжительность периода выплаты выбирает сам пенсионер, но она не может быть менее 10 лет. 360-ФЗ предусмотрел наследование срочных выплат. Если гражданин умирает даже после назначения ему такой выплаты, остаток средств могут получить его правопреемники (что невозможно в случае пожизненной выплаты). При этом остаток средств материнского капитала, направленного на накопительную часть пенсии, а также доход от его инвестирования будут выплачены только правопреемникам по сертификату на материнский капитал – отцу ребенка или самому ребенку. Рассчитать размер срочной выплаты можно, если знаешь сумму пенсионных накоплений, образовавшихся по программе государственного софинансирования пенсий или сформированных за счет средств материнского капитала, с учетом дохода от их инвестирования. Гражданин вправе один раз в год лично обратиться втерриториальный орган ПФР и получить выписку из своего лицевогопенсионного счета, где отражена сумма добровольных накоплений. Эту цифру нужно разделить на количество месяцев, установленных пенсионером для срочной выплаты. Например, суммадобровольных пенсионных накоплений с учетом выплат от государства составляет 200 тысяч. Если пенсионер выберет минимальный период 10 лет (120 месяцев), то ежемесячная прибавка к пенсии составит 1667 рублей.

Добровольные накопления можно приплюсовать к тем, которые сформировались в рамках обязательной накопительной системы, и включить в состав накопительной части трудовой пенсии (НЧТП). Но надо знать, что накопительная часть выплачивается, как и страховая часть, пожизненно, но наследоваться эти средства будут лишь в том случае, если человек не доживает до назначения пенсии.

Чтобы рассчитать размер пожизненной накопительной прибавки, нужно сумму накоплений разделить на ожидаемый период выплаты (период дожития). Если пенсия назначается в 2012 году, то делить надо на 18 лет или 216 месяцев. А начиная с 2013 года период дожития будет выводиться на основании данных статистики и ежегодно утверждаться отдельным федеральным законом.

Согласно закону, средства, предназначенные как для срочной выплаты, так и для накопительной части трудовой пенсии по старости, будут ежегодно корректироваться с 1 августа с учетом вновь поступивших на накопительную часть пенсии взносов, включая добровольные платежи и их государственное софинансирование . ГУ Управление Пенсионного фонда по Ленскому району.

Около 4,8 миллиона российских пенсионеров могут рассчитывать на прибавку к пенсии с 1 июля, которая будет сформирована за счет накопительной части пенсии, сообщили РИА Новости в Пенсионном фонде России (ПФР)

«С 1 июля 2012 года ПФР и негосударственные пенсионные фонды (НПФ) начинают прием заявлений от граждан на установление выплат за счет средств пенсионных накоплений», - отметили в ПФР.

Формируется за счет страховых взносов, уплачиваемых работодателем. Сегодня взносы в размере 6% перечисляются только за граждан 1967 года рождения и моложе. Также право на накопительную часть пенсии имеют граждане РФ старше 1967 года рождения, которые уплачивали взносы в размере 2% на накопительную часть пенсии с 2002 по 2004 годы.

«При выходе на пенсию гражданин имеет право обратиться за выплатой своих пенсионных накоплений. Сегодня в основном это касается «досрочников» (тех граждан, которые выходят на пенсию раньше общеустановленного пенсионного возраста)», - пояснили в фонде.

Если гражданин впервые обращается за назначением пенсии по старости, то ему одновременно будет назначаться страховая часть, а также определяться и рассчитываться вид выплаты пенсионных накоплений. Те граждане, которые уже вышли на пенсию, но не обращались за выплатой пенсионных накоплений, должны также обратиться за их назначением. «Заявление на установление выплат за счет средств пенсионных накоплений граждане могут подать с 1 июля 2012 года в территориальный орган ПФР по месту жительства или назначения пенсии. Либо в негосударственный пенсионный фонд, если пенсионные накопления гражданина по формировались там», - отметил собеседник агентства.

Принятый в ноябре прошлого года закон «О порядке финансирования выплат за счет средств пенсионных накоплений» предусматривает три вида выплат: единовременную, срочную и ежемесячную.

На единовременную выплату могут рассчитывать граждане, чьи накопления составляют 5% и менее по отношению к размеру трудовой пенсии по старости. В первую очередь, в данном случае речь идет о мужчинах 1953-1966 годов рождения и женщинах 1957-1966 годов рождения, за которых работодателями в течение двух лет уплачивали страховые взносы на накопительную часть пенсии. Ранее в ПФР отмечали, что в среднем каждый из этих граждан смог накопить на своем счету чуть более 3 тысяч рублей сверх традиционной пенсии.

Граждане, которые формировали свои накопления за счет дополнительных взносов - участвовали в программе государственного софинансирования пенсий, а также владельцы сертификатов на , которые направили его средства на формирование накопительной части пенсии, имеют право на срочную выплату. Период таких выплат - не менее 10 лет. Размер срочной выплаты корректируется ежегодно с 1 августа.

Ежемесячная доплата к пенсии выплачивается на протяжении всей жизни пенсионера. В 2012 году ее размер будет рассчитываться из ожидаемого периода выплаты пенсии в 18 лет. Право на данную выплату имеют россияне, чьи накопления превышают 5% по отношению к размеру трудовой пенсии по старости в расчете на месяц.

С 2012 года тарифы страховых взносов снижены. Специалисты ПФР прокомментировали основные изменения (информация от 8 декабря 2011 года)

30.12.2011Журнал «Учет в торговле»

Что изменилосьС 1 января 2012 года вступили в силу поправки в федеральные законы от 24 июля 2009 г. № 212-ФЗ, от 15 декабря 2001 г. № 167-ФЗ. Они внесены Федеральным законом от 3 декабря 2011 г. № 379-ФЗ.

Как разъяснили специалисты ПФР, изменения коснулись в первую очередь ставки страховых взносов, а также льготных категорий работодателей, имеющих право на пониженный тариф взносов.

В 2011 году общая ставка страховых взносов составляла 34 процента (26% - взносы в ПФР, 2,9% - взносы в ФСС, 3,1% - взносы в ФФОМС, 2% - взносы в ТФОМС). Предельная величина базы для начисления страховых взносов составляла 463 тыс. руб.

С 2012 года общая ставка страховых взносов уменьшилась и составляет 30 процентов, которые по фондам распределяются так:

22 процента - взносы в ПФР;

2,9 процента - взносы в ФСС России;

5,1 процента - взносы в ФФОМС.

Причем в отношении взносов в Пенсионный фонд РФ предусмотрено разделение не только на страховую и накопительную части (16% и 6% соответственно для лиц 1967 года рождения и моложе, а для тех, кто родился в 1966 году и ранее, - 22% на страховую часть). Теперь как страховая, так и накопительная часть подразделяются на солидарную и индивидуальную части тарифов страховых взносов (ст. 33.1 Закона № 167-ФЗ). Для лиц, родившихся в 1966 году и ранее, из 22 процентов 6 процентов идет на солидарную часть, а 16 процентов - на индивидуальную часть тарифа. Для «молодой» категории работников накопительная часть пенсии полностью состоит из индивидуальной части страхового тарифа (6%), а страховая (16%) делится на солидарную (6%) и индивидуальную (10%) части.

Что касается предельной величины базы для начисления взносов, то она возросла и составляет в текущем году 512 тыс. руб. (постановление Правительства РФ от 24 ноября 2011 г. № 974). И это еще не все. Для 2012 и 2013 годов предусмотрен тариф страхового взноса свыше предельной величины базы для начисления страховых взносов, он составляет 10 процентов (ст. 33.1 Закона № 167-ФЗ, ст. 58.2 Закона № 212-ФЗ). Независимо от возраста работника эта ставка идет на финансирование страховой части пенсии (полностью - солидарная часть страхового тарифа).

Кроме того, расширен круг застрахованных лиц, в пользу которых работодатель будет уплачивать страховые взносы. К застрахованным лицам теперь относятся иностранные граждане, имеющие статус временно пребывающих на территории РФ. С их доходов нужно будет начислять взносы на страховую часть пенсии по тарифам, предусмотренным для граждан Российской Федерации (ст. 22.1 Закона № 167-ФЗ). › |

Представление отчетностиВ 2012 году плательщики страховых взносов будут по-прежнему сдавать отчетность в два фонда: Пенсионный фонд РФ и ФСС России. Как и в прошлом году, отчетность в ПФР необходимо представлять не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом. Таким образом, последние даты сдачи отчетности в 2012 году - 15 февраля, 15 мая, 15 августа и 15 ноября. Ежеквартально надо будет сдавать не только расчеты РСВ-1, но и сведения по персонифицированному учету.

Как и в 2011 году, работодатели, численность сотрудников которых по состоянию на 1 января 2012 года составит более 50 человек, должны представлять отчетность в электронном виде с электронно-цифровой подписью.

Важно запомнить С доходов в пределах 512 тыс. руб. максимальный тариф страховых взносов в 2012 году составляет 30 процентов. С сумм, превысивших данный предел, начисляются страховые взносы в ПФР в размере 10 процентов.

Страховые взносы в 2012 году несколько изменились по сравнению с прошлым годом. В 2012 году ставки несколько снижены и опять введена регрессивная шкала. В целом, такие показатели можно считать положительными.

Максимальный размер базы для страховых начислений по основным ставкам в 2012 году составил 512000 рублей (вместо 463000 рублей в прошлом году). При базе свыше этой величины, начисления в Пенсионный фонд снижены до 10%. Ограничения по льготам – база 512 000рублей.

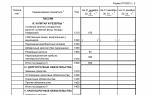

Ставки страховых взносов в 2012 году.

ПФР – 22% (для лиц 1967 года и выше – 16% - страховая часть трудовой пенсии, 6% - накопительная, для тех, кто старше 1967 года (до 1966 года включительно) ставка – 22% - на страховую часть трудовой пенсии).

ОМС – 5,1% (он сейчас считается ФФОМС. В ТФОМС начислений нет).

Всего сумма начислений к заработной плате составляет 30%.

Льготные ставки (для лиц 1967 года и выше – 14% - страховая часть трудовой пенсии, 6% - накопительная, для тех, кто старше 1967 года (до 1966 года включительно) ставка – 20% - на страховую часть трудовой пенсии).

Всего сумма начислений 20%

Для сельхозпроизводителей (для лиц 1967 года и выше – 10% - страховая часть трудовой пенсии, 6% - накопительная, для тех, кто старше 1967 года (до 1966 года включительно) ставка – 16% - на страховую часть трудовой пенсии).

Всего сумма начислений 20,2%

Страховые взносы у ИП (налог на себя (фиксированный) в 2012 году рассчитываются, исходя из базы 55 332рубля.

ИП уплачивают страховые взносы в следующих размерах:

ФФОМС - 5,1%.

Всего 31,1%

На работников ИП уплачивает страховые взносы в том же порядке, как и организации.

Кто может воспользоваться льготами?

На основании изменений Федерального Закона №212-ФЗ п.8 ч.1 ст.58 от 24 июля 2009 г. льготами могут воспользоваться предприятия и ИП, применяющие УСН, основными видами деятельности (выручка которых не менее 70% всех доходов) которых являются следующие:

1. Швейное производство

2.Текстильное производство.

3.Изготовление кожи, обуви и кожаных изделий;

4. Производство пищевых продуктов, минеральной воды и др. безалкогольных напитков;

5. Связь и транспорт.

6. Мебельное производство

7. Производство резиновых и пластмассовых изделий, игр и игрушек;

8. Торговля в розницу ортопедическими изделиями, медицинскими и фармацевтическими товарами.

9. Ремонт предметов личного пользования и бытовых изделий;

10. Образование, здравоохранение, социальные услуги;

11. Информационные технологии и СМИ

12. Издание журналов, газет и периодических публикаций

13. Инжиниринговые услуг

14. Аптечные организации,

15. Учреждения культуры и спорта и др.

Пример начислений страховых взносов в 2012 году.

Заработная плата Крутова А.И. (1968 года рождения) в январе 2012 года составила 20 000 рублей. Он работает токарем на заводе.

Взносы с его зарплаты за январь:

20 000 * 16% = 3200 руб - страховая часть трудовой пенсии

20 000 * 6% = 1200 руб. - накопительная часть трудовой пенсии

20 000 * 2,9% = 580 руб. - соц.страхование

20 000* 5,1% =1020 руб. - мед.страхование

Итого: 6000 рублей

Бесплатная книга

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку "Получить книгу".

Навигация по статьеСубъектами данной системы являются:

- Страховщик - Пенсионный фонд России и его территориальные органы;

- Страхователи - организации, индивидуальные предприниматели, и т.д.;

- Застрахованные лица - граждане, за которых уплачиваются страховые взносы.

До недавнего времени пенсионное обеспечение рассчитывалось по данным пенсионного капитала, сформированного за время работы гражданина. В настоящее время перешла на новый порядок формирования пенсионных прав и расчета выплат.

Как рассчитывалась пенсия до пенсионной реформы?

До первого января 2015 года страховая часть обеспечения по старости рассчитывалась по формуле, которая приведена в статье 14 Федерального закона № 173 от 17 декабря 2001 года. Согласно этой формуле размер страховой части трудовой пенсии определялся так:

СЧ = ПК / Т + Б,

- СЧ - страховая часть выплаты;

- ПК - пенсионный капитал застрахованного лица, который формировался на протяжении трудовой деятельности гражданина за счет отчислений с заработной платы;

- Т - период выплаты денежных средств (в месяцах), который устанавливался Правительством РФ;

- Б - фиксированная базовая часть страховой выплаты также устанавливалась Правительством РФ и подлежала ежегодной корректировке.

Сам пенсионный капитал (ПК) состоял из трех частей, это:

- ПК, сформированный до 2002 года;

- сумма валоризации (разовое увеличение ПК, сформированного до 2002 года);

- ПК, который был сформирован после 2002 года.

Другими словами, страховая часть включала в себя четыре части :

- пенсионное обеспечение, заработанное до 2002 года;

- валоризация пенсии, сформированной до 2002 года;

- пенсионное обеспечение, заработанное после 2002 года;

- базовая часть.

Кроме этого, у некоторых категорий населения формировались пенсионные накопления . В связи с этим вместе со страховой частью гражданам выплачивалась накопительная часть трудовой пенсии по старости.

Таким образом, трудовая пенсия по старости до 01.01.2015 года формировалась из двух частей - страховой и накопительной.

В настоящее время данный закон не действителен в связи с изменением пенсионной системы в Российской Федерации.

Изменение пенсионной системы с 2015 года

С недавнего времени в нашей стране введен новый порядок формирования и расчета обеспечения в . Теперь пенсионный капитал за каждый год формируется в индивидуальных пенсионных коэффициентах (ИПК) или баллах, которые при назначении выплаты переводятся в рубли. Данный параметр позволяет оценить каждый календарный год трудовой деятельности граждан по отчислениям страховых взносов в ПФР.

ИПК имеет максимальное значение , которое ежегодно увеличивается. Также оно зависит от . Баллы за каждый год суммируются и умножаются на стоимость ИПК, которая два раза в год устанавливается государством. Благодаря этому страховое обеспечение будет ежегодно увеличиваться.

Все средства, которые были «заработаны» гражданами до 2015 года, были переведены без уменьшения

в пенсионные баллы.

По новым правилам при расчете страхового стажа учитываются некоторые нестраховые периоды , за которые также начисляются пенсионные баллы. К таковым относятся периоды:

- прохождения военной службы по призыву - 1,8 баллов за год;

- отпуска по уходу за ребенком до полутора лет (максимум 6 лет) - от 1,8 до 5,4 балла;

- ухода за инвалидом I группы, ребенком-инвалидом, гражданином старше 80 лет - 1,8 баллов за год;

- в некоторых других случаях.

При этом, если гражданин в это время был официально трудоустроен, у него также формировались баллы и он имеет право выбрать , какие баллы использовать при расчете - за работу или за нестраховой период.

Что стало со страховой и накопительной частью трудовой пенсии?

До 2014 года включительно в Российской Федерации существовало трудовое обеспечение по старости, которое включала в себя две части: страховую и накопительную. С 1 января 2015 года эти две части законодательно стали самостоятельными видами пенсий: и .

Также расчет страховой выплаты производится по новой формуле:

СП ст = ИПК × СИПК + ФВ,

- СП ст - страховое обеспечение по старости;

- ИПК - индивидуальный пенсионный коэффициент;

- СИПК - стоимость одного ИПК;

- ФВ - фиксированная выплата.

В 2018 году максимальное количество баллов составляет 8,70; минимальное количество баллов - 13,8; минимальный - 9 лет; СИПК (с 1 января 2018 г.) - 81,49 рублей; ФВ - 4982,9 рублей.

Исходя из этого, применяя значения 2018 года, пенсии рассчитываются по формуле:

СПст = ИПК × 81,49 + 4982,90.

В 2016 году женщина достигла пенсионного возраста, то есть ей исполнилось 55 лет и она вправе оформить страховую пенсию по старости. Но Людмила Федоровна решила не спешить с оформлением и продолжить работу на фабрике. Обратиться за начислением выплат она предполагает через 3 года.

В 2019 году Людмиле Федоровне исполнится 58 лет. В соответствии с законодательством в это время ей будет положены премиальные коэффициенты:

- 1,19 к фиксированной выплате;

- 1,24 к накопленным баллам.

Другими словами, пенсионное обеспечение гражданки Семеновой Л.Ф. вырастет на 19% (к ФВ) и на 24% (к ИПК).

Выбор варианта пенсионного обеспечения

От выбора пенсионного обеспечения зависят размеры тарифов перечисляемых страховых взносов. Статьей 33.1 ФЗ № 167 от 15.12.2001 года предусмотрены величины данных тарифов. Для страхователей в 2014 - 2018 годах применяется . Если сумма взносов выше установленной предельной базы, то устанавливается тариф 10% .

Застрахованные лица 1967 года рождения и моложе должны были выбрать, как в дальнейшем будет формироваться их :

- только страховая выплата;

- страховая и накопительная.

Также остальные граждане могли формировать пенсионные накопления самостоятельно

в рамках Программы государственного софинансирования. Однако с 2015 года стать участником данной программы невозможно.

Как установлено, из 22% страховых взносов 6% идет на финансирование солидарной части (которая идет на формирование фиксированной выплаты или иных направлений, учтенных законодательством), а 16% - индивидуальной.

- Если лица, родившиеся в 1967 году и позже, сделали выбор в пользу накопительной пенсии, то из этих 16% взносов 6% составляют накопительную часть, а 10% - страховую.

- У застрахованных лиц 1967 года рождения и моложе, которые выбрали вариант обеспечения без накопительной пенсии , также, как и у граждан 1966 года рождения и старше, все 16% взносов формируют только страховое обеспечение.

Это касается всех страхователей, исключение составляют некоторые категории плательщиков, для которых установлены пониженные тарифы .

Что лучше: страховая или накопительная пенсия?

При выборе варианта пенсионного обеспечения граждане часто задаются вопросом: «Какую пенсию следует формировать, чтобы в итоге ее сумма была наиболее высокой?» . Чтобы в этом разобраться, необходимо определить, какие плюсы и минусы имеет страховая и накопительная пенсия.

- Величина страховой пенсии зависит от суммы индивидуальных пенсионных баллов, стоимость которых устанавливается государством. Ежегодно 1 февраля она индексируется на величину инфляции за предыдущий год.

- не индексируется, а зависит от результатов инвестирования пенсионных накоплений в НПФ или УК, то есть могут быть убытки. В этом случае застрахованному лицу выплачивается только сумма уплаченных страховых взносов.

- Тем не менее, гражданин вправе сам выбирать НПФ или УК, которому он передаст часть своих страховых взносов. Чтобы правильно сделать выбор, необходимо сравнить показатели деятельности фондов на официальном сайте Центробанка. Также можно выбрать и государственную управляющую компанию (ГУК) - Внешэкономбанк.

Кроме этого выбор обеспечения влияет на максимальное

значение ИПК. С 2021 года при отказе от формирования накопительной пенсии значение ИПК будет составлять не более 10, а при формировании - 6,25.

Заключение

Кроме этого, на размер пенсионных выплат влияет - чем позже за ней обратиться, тем выше размер.