Понятие залоговой стоимости. соотношение рыночной и залоговой стоимости

«При реализации товаров (работ, услуг) по товарообменным (бартерным) операциям, реализации товаров (работ, услуг) на безвозмездной основе, передаче права собственности на предмет залога залогодержателю при неисполнении обеспеченного залогом обязательства , передаче товаров (результатов выполненных работ, оказании услуг) при оплате труда в натуральной форме налоговая база определяется как стоимость указанных товаров (работ, услуг), исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному статьей 40 настоящего Кодекса, с учетом акцизов (для подакцизных товаров) и без включения в них налога».

То есть, фактически получается, что если реализация предмета залога происходит по цене выше или ниже рыночной, НДС начисляется именно с рыночной цены.

Определение рыночной цены производится в соответствии с положениями статьи 40 НК РФ. Вообще это вопрос достаточно сложный, поэтому разберем его основательно.

Пример 5.

(Цифры в примере взяты условно)

Производственное объединение ЗАО «Электрон» осуществляет производство и реализацию телевизоров. Предположим, что ЗАО «Электрон» в феврале текущего года заключило договор с банком на получение кредита в размере 500 000 рублей сроком на 3 месяца под 20% годовых. Условиями договора было предусмотрено, что проценты, начисляемые за пользование заемными средствами, уплачиваются банку одновременно с погашением основной суммы долга по кредиту. В обеспечение данного кредитного договора ЗАО «Электрон» предоставило банку в залог 35 телевизоров. Сумма залога составила 530 000. Себестоимость одного телевизора составляет 15 000 рублей.

По окончании срока действия кредитного договора ЗАО «Электрон» не рассчиталось с банком, и последний обратил взыскание на заложенное имущество, которое было реализовано путем продажи на публичных торгах. На момент обращения взыскания на имущество должника, его долг перед банком составил:

500 000 рублей +500 000 рублей х 24: (366 х 100) х 90 дн. =529 508,20 рубля.

На торгах телевизоры были реализованы по цене 18 880 рублей, в том числе НДС –18%. Цена реализации без НДС составила 16 000 рублей.

Из вырученных средств (660 800 рублей) банк удержал 529 508, 20 сумму долга по кредитному договору, а оставшуюся сумму (131 291,80 рубля) перечислил ЗАО «Электрон».

В апреле ЗАО «Электрон» реализовало:

· 15 телевизоров по цене 18 000 рублей плюс НДС 18%;

· 20 телевизоров по цене 20 000 рублей плюс НДС 18%;

· 30 телевизоров по цене 21 500 рублей плюс НДС 18%.

Из какой цены должен исходить бухгалтер, определяя налоговую базу по НДС, при реализации телевизоров в качестве предмета залога?

В соответствии с положениями пункта 2 статьи 154 НК РФ бухгалтер должен использовать цену, определяемую на основании положений статьи 40 НК РФ.

На практике это означает следующее: определяется средневзвешенный уровень цен реализации за непродолжительный период, например, за месяц, который сравнивается с ценой, по которой телевизоры были реализованы на торгах. Затем это цена сравнивается с рыночной ценой на такие же телевизоры. Если полученное процентное соотношение будет более 20%, то «налоговики» досчитают налог исходя из рыночной цены.

В используемом примере средневзвешенный уровень цен реализации телевизоров за апрель составит:

(15 штук х 18 000 рублей + 20 штук х 20 000 рублей + 30 штук х 21 500 рублей) : (15 штук +20 штук +30 штук) =20 230,77 рубля.

Сравним средний уровень цен с ценой реализации на торгах:

(20 230,77 рубля. – 16 000 рублей) : 20 230,77 х 100% = 20,91%

Полученный результат более 20%, следовательно, цену, по которой телевизоры реализовывались на торгах необходимо сравнивать с рыночной ценой.

Напомним, что в соответствии с положениями статьи 40 НК РФ налоговые органы вправе проверить соответствуют ли ваши цены уровню рыночных цен, если колебания цены реализации в вашей организации в течение непродолжительного времени отклоняются в ту или иную сторону более чем на 20%.

Предположим, что рыночная цена на такие телевизоры составляет 19 000 рублей (без НДС).

(19 000 рублей – 16 000 рублей) : 19 000 рублей х 100% = 15,78%.

Как видим, полученный результат свидетельствует о том, что в течение непродолжительного времени у ЗАО «Электрон» отклонение от рыночной цены составили менее 20%. Следовательно, цену реализации на торгах в целях налогообложения по НДС корректировать не надо.

В используемом примере сумма НДС, которую необходимо уплатить в бюджет при реализации через торги, составит

16 000 рублей х 35 штук х 18% = 100 800 рублей.

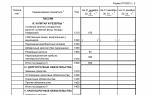

В учете ЗАО «Электрон» реализация телевизоров через торги отразится следующим образом:

|

Корреспонденция счетов |

Сумма, рублей |

||

|

Дебет |

Кредит |

||

|

90 субсчет «Выручка» |

|||

|

90 субсчет «НДС» |

68 субсчет «НДС» |

Начислен НДС с реализации предметов залога |

|

|

76 субсчет «Расчеты с залогодержателем» |

Погашен долг перед банком по кредитному договору |

||

|

76 субсчет «Расчеты с залогодержателем» |

|||

Теперь разберем ситуацию, когда рыночная цена на такие телевизоры составляет 21 500 рублей (без НДС).

Сравним цену на продаже с торгов с рыночной ценой:

(21 500 рублей – 16 000 рублей) : 21 500 рублей х 100% = 25,58%.

Полученный результат больше 20%, следовательно, НДС при реализации телевизоров с торгов должен быть исчислен с рыночной цены, то есть, сумма, подлежащая уплате в бюджет, составит:

21 500 рублей х 35 штук х 18% = 135 450 рублей.

При этом проводки в учете ЗАО «Электрон» будут выглядеть следующим образом:

|

Корреспонденция счетов |

Сумма, рублей |

||

|

Дебет |

Кредит |

||

|

Списано залоговое обязательство |

|||

|

76 субсчет «Расчеты с залогодержателем» |

90 субсчет «Выручка» |

Отражена выручка от реализации заложенных телевизоров |

|

|

90 субсчет «Себестоимость продаж» |

Списана себестоимость телевизоров |

||

|

90 субсчет «НДС» |

68 субсчет «НДС» |

Начислен НДС с реализации предмета залога |

|

|

76 субсчет «Расчеты с залогодержателем» |

Погашен долг перед банком по кредитному договору и сумме начисленных процентов |

||

|

76 субсчет «Расчеты с залогодержателем» |

Получена сумма разницы между суммой по реализации телевизоров и суммой обязательства перед банком |

||

|

90 субсчет «Прибыль (убыток) от продаж» |

Отражен финансовый результат от реализации телевизоров |

||

В отношении НДС нужно отметить еще один момент. Мы знаем, что по НДС применяются несколько видов ставок, а именно 0%, 10% и 18%. Кроме того, глава 21 «Налог на добавленную стоимость» НК РФ, а именно статья 149 НК РФ освобождает часть операций от налогообложения.

В связи с этим, по операциям с залоговым имуществом могут возникать различные варианты, так как мы знаем, что предметом залога в соответствии с законодательством может выступать различное имущество, следовательно, возможны случаи, когда предмет залога облагается налогом по ставке 10% и 18% или оно вообще освобождено от НДС.

Рассмотрим на примерах, каким образом осуществляется учет операций по НДС, в том случае, если предметом залога выступает имущество, реализация, которого на территории Российской Федерации не подлежит налогообложению.

В отношении залоговых операций, реализация предмета залога освобождается от НДС, если заложенное имущество представляет собой:

- медицинские товары отечественного и зарубежного производства по перечню, утверждаемому Правительством Российской Федерации, а именно:

· важнейшую и жизненно необходимую медицинскую технику по Перечню, утвержденному Постановлением Правительства Российской Федерации от 17 января 2002 года №19 «Об утверждении перечня важнейшей и жизненно необходимой медицинской техники, реализация которой на территории Российской Федерации не подлежит обложению налогом на добавленную стоимость»; протезно-ортопедические изделия, сырье и материалы для их изготовления, и полуфабрикаты к ним в соответствии с Перечнем, утвержденным Постановлением Правительства Российской Федерации от 21 декабря 2000 года №998 «Об утверждении перечня технических средств, используемых исключительно для профилактики инвалидности или реабилитации инвалидов, реализация которых не подлежит обложению налогом на добавленную стоимость».

«в виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств»

являются доходами, не учитываемыми при определении налоговой базы по налогу на прибыль.

Кроме того, пункт 32 статьи 270 НК РФ указывает на то, что расходами, не учитываемыми при налогообложении, являются расходы:

«в виде имущества или имущественных прав, переданных в качестве задатка, залога».

Иначе говоря, в отношении заложенного имущества позиции бухгалтерского и налогового законодательства совпадают.

Сторонами по договору залога выступают залогодатель (предоставляющий залог) и залогодержатель (получающий залог в качестве обеспечения). Для того чтобы, определить у какой стороны, и в какой момент будет возникать налог на прибыль, опять вернемся к ГК РФ.

Согласно положениям гражданского законодательства (статья 334 ГК РФ) собственником заложенного имущества является сторона, предоставляющая в обеспечение своего долга залог. Даже если условиями договора залога предусмотрено, что предмет залога передается залогодержателю, такая передача не подразумевает переход права собственности, а, следовательно, не является реализацией, на основании статьи 39 НК РФ. А раз нет реализации, то и налоговые последствия у залогодателя в этот момент не возникают, ни по НДС, ни по налогу на прибыль.

По НДС объект не возникает, так как в соответствии с положениями статьи 146 НК РФ объектом налогообложения по НДС являются операции по реализации товаров (работ, услуг). Попробуем определить, по какой причине не возникает налог на прибыль.

Согласно главе 25 «Налог на прибыль организаций» НК РФ под прибылью понимается разница между суммой полученных доходов и величиной произведенных расходов.

Причем доходы делятся в свою очередь на доходы от реализации и внереализационные доходы. Под доходами от реализации в целях налогообложения понимаются доходы, перечисленные в статье 249 НК РФ, а под внереализационными доходами – доходы, перечисленные в статье 250 НК РФ. Передача предмета залога не упоминается ни в той, ни в другой. Следовательно, считать передачу предмета залога налогооблагаемой операцией нельзя.

Но такая ситуация сохраняется у залогодателя, только до того момента, как произошла реализация предмета залога. То есть до момента реализации данного имущества его собственником продолжает оставаться залогодатель. Если собственник на предмет залога сменился, это свидетельствует о том, что у залогодателя прошла реализация этого имущества, и, следовательно, возникает обязанность по исчислению налогов. Исчисление налоговой базы по операциям реализации залога производится в обычном порядке, установленном для возмездной реализации имущества.

В отношении залогодержателя отметим, что так как, заложенное имущество не является его собственностью, то оно не учитывается им при определении налогооблагаемой базы по налогу на прибыль ни в момент, когда оно ему передано, ни в момент его реализации.

Рассмотрим порядок исчисления налога на прибыль при реализации заложенного имущества у организации – залогодателя на конкретном примере.

Пример 7.

ООО «Зенит» получило 1 февраля текущего года от ООО «Сибирь» денежный заем в размере 100 000 рублей на 2 месяца под 24% годовых. Условиями займа предусмотрено, что сумма причитающихся процентов подлежит уплате ежемесячно. В обеспечение своего долга ООО «Зенит» предоставило ООО «Сибирь» в залог товары, балансовая стоимость которых составляет 70 000 рублей. Предмет залога оценен сторонами в 85 000 рублей.

Однако, в течение срока действия договора займа ООО «Сибирь» получило только сумму процентов, причитающихся за февраль текущего года. Оставшаяся сумма долга (102 000 рублей) ООО «Зенит» не вернуло.

ООО «Сибирь» обратилось в суд, который принял решение о реализации товаров с публичных торгов. Товар был реализован в июле 2004 года на сумму 105 000 рублей, в том числе НДС. Предположим, что цена реализации товаров соответствует рыночной.

ООО «Зенит» определяет доходы и расходы по методу начисления.

В бухгалтерском учете ООО «Зенит» данные операции были отражены следующим образом:

|

Корреспонденция счетов |

Сумма, рублей |

||||

|

Дебет |

Кредит |

||||

|

66 субсчет «Расчеты по основной сумме долга» |

Получена сумма заемных средств |

||||

|

Отражено залоговое обеспечение |

|||||

|

В учете бухгалтер начислил проценты, причитающиеся ООО «Сибирь» за февраль 2004 года. |

|||||

|

91 субсчет «Прочие расходы» |

66 субсчет «Расчеты по процентам» |

Погашена задолженность по процентам |

|||

|

76 субсчет «Расчеты по предмету залога» |

Перечислена сумма разницы залогодателю |

||||

На основании анализа бухгалтерских проводок, мы видим, что суммы, полученные за заложенное имущество, проходят транзитом через кредитора. Он только удерживает сумму причитающегося ему долга, а разницу перечисляет залогодателю.

Исходя из этого, можно сделать вывод, что при реализации предмета залога у залогодержателя налоговые обязанности не возникают.

Итак, налоговые последствия при реализации предметов залога возникают только у залогодателя, причем исчисление налога на прибыль производится им в обычном порядке. Следовательно, осуществляя те или иные расходы, связанные с залоговыми отношениями, организация должна определить к какому виду расходов будут относиться понесенные им затраты и будут ли они учитываться при налогообложении в соответствии с требованиями главы 25 «Налог на прибыль организаций» НК РФ.

Исходя из положений ГК РФ (статья 343 ГК РФ), мы знаем, что при заключении договоров залога, организации могут нести определенные затраты. Так у залогодателя могут возникать расходы, связанные со страхованием предмета залога, его оценкой, государственной регистрацией, заверением договора в нотариальном порядке и так далее.

Так как залогодатель определяет налогооблагаемую базу по налогу на прибыль в общем порядке, поэтому при решении вопроса: можно ли учесть данные расходы при налогообложении, необходимо исходить из следующего:

если договор залога обеспечивает обязательство, связанное с производственной деятельностью организации, то такие расходы будут снижать налогооблагаемую прибыль. Однако не забудьте про требования статьи 252 НК РФ, согласно которой такие расходы, пусть даже и являются экономически обоснованными, должны быть документально подтверждены.

Для примера коснемся расходов на страхование предмета залога. Рассматривая вопросы страхования в бухгалтерском учете, мы не случайно заостряли ваше внимание на том моменте, каким видом страхования считается страхование предмета залога. Этот вопрос действительно очень важен с точки зрения налогообложения прибыли у залогодателя. Попробуем объяснить, на что здесь следует обратить внимание.

Дело в том, что расходы на страхование в главе 25 НК РФ регламентированы статьей 263 НК РФ:

«Расходы на обязательное и добровольное страхование имущества включают страховые взносы по всем видам обязательного страхования, а также по следующим видам добровольного страхования имущества:

1) добровольное страхование средств транспорта (водного, воздушного, наземного, трубопроводного), в том числе арендованного, расходы, на содержание которого включаются в ;

2) добровольное страхование грузов;

3) добровольное страхование основных средств производственного назначения (в том числе арендованных), нематериальных активов, объектов незавершенного капитального строительства (в том числе арендованных);

4) добровольное страхование рисков, связанных с выполнением строительно-монтажных работ;

5) добровольное страхование товарно-материальных запасов;

6) добровольное страхование урожая сельскохозяйственных культур и животных;

7) добровольное страхование иного имущества, используемого налогоплательщиком при осуществлении деятельности, направленной на получение дохода;

8) добровольное страхование ответственности за причинение вреда, если такое страхование является условием осуществления налогоплательщиком деятельности в соответствии с международными обязательствами Российской Федерации или общепринятыми международными требованиями».

Мы выяснили что, страхование предмета залога является добровольным страхованием имущества для залогодателя. На основании подпункта 7 приведенной статьи можно сделать вывод, что если расходы на добровольное страхование используются налогоплательщиком при осуществлении деятельности, связанной с извлечением дохода, то он вправе их учесть при налогообложении прибыли. Причем пунктом 3 статьи 263 НК РФ установлено, что расходы по указанным в этой статье добровольным видам страхования включаются в состав прочих расходов в размере фактических затрат.

Но при договоре залога, залогодателем может выступать не только должник, но и третье лицо. А теперь рассмотрим ситуацию, когда, например, по кредитному договору в залог предоставляется автомобиль третьего лица. Заложенное имущество должно быть застраховано, причем всегда за счет залогодателя. Обратите внимание , что гражданское законодательство не вменяет в обязанность залогодержателя компенсировать расходы залогодателя-третьего лица на страхование.

Перечень видов добровольного страхования, указанный в статье 263 НК РФ является закрытым, то есть не подлежит расширению, а в отношении автомобиля, предусмотрено, что автотранспорт должен быть либо собственным, либо арендованным, но расходы по содержанию автотранспорта должны включаться в расходы, связанные с производством и реализацией.

При передаче имущества в залог названное требование не выполняется. Исходя из этого, получается, что в данном случае страхование автомобиля не удовлетворяет критериям статьи 263 НК РФ и, следовательно, расходы на страхование автомобиля в качестве предмета залога, нельзя учесть при налогообложении.

Отметим еще один нюанс. На основании подпункта 7 статьи 263 НК РФ расходы на страхование предмета залога, при условии, что залог, связан с производственной деятельностью, направленной на получение дохода признаются при налогообложении прибыли у залогодателя.

А если его застраховал залогодержатель? Если договором о залоге предусмотрено положение, что расходы по страхованию заложенного имущества несет залогодержатель, но за счет залогодателя, то в такой ситуации, суммы страховой премии, уплаченной страховщику, могут признаваться залогодержателем в качестве своих расходов, однако тогда суммы полученного возмещения будут признаны доходом.

При определении налогооблагаемой базы по налогу на прибыль залогодателю следует обратить внимание еще на один момент. В качестве залога организации нередко предоставляют залогодержателю основные средства, подлежащие амортизации. Если договором залога предусмотрено, что амортизируемое имущество остается у залогодателя и используется им в процессе производственной деятельности, то амортизация по нему начисляется и учитывается при налогообложении. В том случае сложностей не возникает. А если предмет залога выступает закладом, то есть передается залогодержателю, следует ли по такому имуществу начислять амортизацию. Сначала обратимся к ПБУ 6/01. Согласно пункту 23 данного бухгалтерского стандарта:

«В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев».

Как видим, амортизация не начисляется только в двух указанных случаях, причем передача предмета в залог, среди них не указана, следовательно, в целях бухгалтерского учета, амортизация залогодателем по закладу продолжает начисляться.

Обратите внимание!

Если суммы начисленной амортизации по основному средству, участвующему в производственном процессе, организации в бухгалтерском учете отражают в составе расходов по обычным видам деятельности (напомним, что такое требование вытекает из пункта 5 ПБУ 10/99, то при закладе, суммы начисленной амортизации должны быть отражены в составе прочих расходов, так как при закладе, основное средство, подлежащее амортизации не участвует в производственной деятельности.

Теперь разберемся с налоговым учетом, можно ли учесть суммы начисленной амортизации при исчислении налогооблагаемой прибыли.

Для решения этого вопроса обратимся к статье 256 НК РФ, которая дает понятие того, что в целях налогообложения понимается под амортизируемым имуществом.

Согласно пункту 1 данной статьи:

«Амортизируемым имуществом в целях настоящей главы признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено настоящей главой), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 рублей».

Иначе говоря, имущество будет признано для целей налогообложения амортизируемым, если выполняются одновременно три условия:

· принадлежит организации на праве собственности;

· используется для получения дохода;

· срок его полезного использования более 12 месяцев и первоначальная стоимость превышает 10 000 рублей.

На первый взгляд ответ прост, амортизацию по такому основному средству учесть можно для исчисления налоговой базы по налогу на прибыль. Ведь, вроде бы все условия выполнены. Однако, не для ни кого не секрет, что наше налоговое законодательство достаточно запутанное и на основании только какой-то одной статьи НК РФ сложно принять правильное решение. Любой вопрос, связанный с налогообложением должен бухгалтером решаться комплексно. Так и в этой ситуации. Вроде бы на основании статьи 256 амортизацию учесть можно, однако, сделать это нельзя на основании статьи 257 НК РФ, согласно пункту 1 которой:

«Под основными средствами в целях настоящей главы понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией».

Ведь при закладе не выполняется данное требование, то есть передаваемое имущество не является предметом труда, а приобретает статус залога. Следовательно, начисленные суммы амортизации по такому имуществу не должны учитываться при расчете налога на прибыль.

И в завершении данного раздела, отметим, что у залогодержателя, помимо расходов на страхование, могут возникать и иные расходы, связанные с заложенным имуществом. Например, расходы с содержанием предмета залога. Ведь в соответствии со статьей 343 ГК РФ, залогодержатель, у которого находится залог, обязан принимать меры, необходимые для обеспечения сохранности заложенного имущества, если иное не установлено законом или договором. Поэтому, не исключена ситуация, когда залогодержатель может арендовать помещение для хранения предмета залога, Соответственно при этом он будет нести определенные расходы. Может ли кредитор, осуществляющий эти расходы учесть их при налогообложении. И снова вернемся к статье 252 НК РФ, в которой указано что расходами признаются любые затраты, которые направлены на получение дохода. Если эти затраты экономически обоснованы и документально подтверждены, то залогодержатель может их учитывать при налогообложении. Данные расходы будут учитываться им в составе внереализационных расходов.

Ведь согласитесь, что обоснованность таких расходов налицо. Залогодержатель выдвигает условие о залоге, как правило, в связи с договором займа или кредита, по которому он получает проценты, признаваемые в налоговом учете внереализационными доходами. При получении таких доходов он несет расходы по аренде склада, где находится предмет залога, поэтому в рассматриваемой ситуации расходы по аренде связаны с получением внереализационного дохода, следовательно, в налоговом учете расходы по аренде склада у залогодержателя классифицируются как внереализационные расходы и признаются в порядке, установленном подпунктом 3 пункта 7 статьи 272 НК РФ.

Более подробно с вопросами бухгалтерского и налогового учета операций по залогу имущества Вы можете ознакомиться в книге ЗАО «BKR-Интерком-Аудит» «Заемные и кредитные средства. Залог и поручительство ».

В статье рассматривается, в каких случаях применяется залог как способ обеспечения исполнения обязательства, как учитывается в бухгалтерском учете и какими налогами облагается реализация предметов залога.

Залог

- это способ обеспечения исполнения обязательства, в силу которого кредитор по обеспеченному залогом обязательству (залогодержатель) имеет право в случае неисполнения должником этого обязательства получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами лица, которому принадлежит это имущество (залогодателя), за изъятиями, установленными законом.

Залог может предоставляться как самим должником, так и третьими лицами, которые не являются стороной основного договора (например, акционерами). При этом предмет залога может передаваться как залогодержателю (заклад), так и в депозит нотариусу.

При залоге прав залогодателем может быть лицо, которому принадлежит закладываемое право. Векселедатель сам не имеет прав из векселя и, следовательно, не может выступать в качестве залогодателя (Информационное письмо Президиума ВАС РФ от 21.01.2002 N 67).

Договор о залоге

, независимо от того, являются стороны юридическими либо физическими лицами, заключается в письменной форме.

Требование о форме договора займа, выдаваемого ломбардом, конкретизировано в Законе о ломбардах, согласно которому договор займа оформляется выдачей ломбардом заемщику залогового билета. Другой экземпляр залогового билета остается в ломбарде. Залоговый билет является бланком строгой отчетности.

В договоре о залоге должны быть указаны предмет залога, его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого залогом. При отсутствии соглашения сторон хотя бы по одному из названных условий договор о залоге не может считаться заключенным.

Предметом залога могут быть вещи, ценные бумаги, иное имущество и имущественные права. Предметом залога не могут быть требования, носящие личный характер, а также иные требования, залог которых запрещен законом. Денежные средства также не могут быть предметом залога, поскольку их нельзя реализовать на торгах (Постановление ФАС Уральского округа от 20.05.2009 N Ф09-7427/08-С6).

Исходя из существа залогового обязательства, при определении в договоре предмета залога должна быть названа не только видовая принадлежность имущества, но и указаны индивидуальные характеристики предмета залога, позволяющие вычленить его из однородных вещей.

Когда залогодателем является должник в основном обязательстве, условия о существе, размере и сроках исполнения обязательства, обеспеченного залогом, следует признавать согласованными, если в договоре залога имеется отсылка к договору, регулирующему основное обязательство и содержащему соответствующие условия.

Так, в договоре об ипотеке должны быть указаны предмет ипотеки, его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого ипотекой. Предмет ипотеки определяется в договоре указанием его наименования, места нахождения и достаточным для идентификации этого предмета описанием.

Кроме того, в договоре об ипотеке должны быть указаны право, в силу которого имущество, являющееся предметом ипотеки, принадлежит залогодателю, и наименование органа, осуществляющего государственную регистрацию прав на недвижимое имущество и сделок с ним, зарегистрировавшего это право залогодателя.

Если предметом ипотеки является принадлежащее залогодателю право аренды, то арендованное имущество должно быть определено в договоре об ипотеке также, как если бы оно само являлось предметом ипотеки, и должен быть указан срок аренды.

Обязательство, обеспечиваемое ипотекой, должно быть названо в договоре об ипотеке с указанием его суммы, основания возникновения и срока исполнения. В тех случаях, когда это обязательство основано на каком-либо договоре, должны быть указаны стороны этого договора, дата и место его заключения. Если сумма обеспечиваемого ипотекой обязательства подлежит определению в будущем, в договоре об ипотеке должны быть указаны порядок и другие необходимые условия ее определения.

Когда права залогодержателя удостоверяются закладной, на это указывается в договоре об ипотеке, за исключением случаев выдачи закладной при ипотеке в силу закона.

Залог недвижимого имущества после нотариального удостоверения подлежит государственной регистрации.

Бухгалтерский учет

Информация о залоге, полученном в обеспечение исполнения обязательства, отражается на 008 "Обеспечения обязательств и платежей полученные", о залоге, предоставленном в обеспечение исполнения обязательства, - на забалансовом счете 009 "Обеспечения обязательств и платежей выданные". При погашении обязательств суммы обеспечения списываются с соответствующего забалансового счета.

С учетом приведенных обстоятельств в бухгалтерском учете стоимость заложенного имущества, определенная в договоре залога имущества, должна отражаться один раз, независимо от количества кредитных договоров, по которым данный залог принят в качестве обеспечения. При этом в случае, когда один предмет залога обеспечивает несколько кредитных договоров, на наш взгляд, разделение стоимости предмета залога по нескольким лицевым счетам необязательно.

Налогообложение

Залог является одним из способов обеспечения исполнения обязанности по уплате налогов и сборов (п. 1 ст. 72 НК РФ). Запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа (пп. 1 п. 10 ст. 101 НК РФ) производится последовательно в отношении: недвижимого имущества, в том числе не участвующего в производстве продукции (работ, услуг); транспортных средств, ценных бумаг, предметов дизайна служебных помещений; иного имущества, за исключением готовой продукции, сырья и материалов; готовой продукции, сырья и материалов.

При этом запрет каждой последующей группы применяется в случае, если совокупная стоимость имущества из предыдущих групп, определяемая по данным бухгалтерского учета, меньше общей суммы недоимки, пеней и штрафов, подлежащей уплате на основании решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения.

в порядке принятия обеспечительных мер может применяться только после наложения запрета на отчуждение (передачу в залог) имущества и в случае, если совокупная стоимость такого имущества по данным бухгалтерского учета меньше общей суммы недоимки, пеней и штрафов, подлежащей уплате на основании решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения.

При передаче права собственности на предмет залога залогодержателю при неисполнении обеспеченного залогом обязательства база по НДС определяется как стоимость указанных товаров, исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога (п. 2 ст. 154 НК РФ).

При реализации залогодержателем предмета невостребованного залога, принадлежащего залогодателю, база по НДС определяется как сумма дохода, полученная в виде вознаграждений (любых иных доходов) при исполнении договора.

В отношении налога на прибыль следует отметить, что при определении налоговой базы не учитываются доходы в виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств. Расходы в виде имущества или имущественных прав, переданных в качестве задатка, залога, также не учитываются при ее определении (п. 32 ст. 270 НК РФ).

Минфин России в Письмах от 25.09.2009 N 03-03-06/2/180, от 10.11.2008 N 03-03-06/2/155 рассмотрел ситуацию, в которой банк предоставил заемщику кредит под залог имущества с обязательным условием страхования заемщиком предмета залога. Банк по условиям кредитования имущества под залог является выгодоприобретателем по договору страхования предмета залога, заключенному заемщиком-залогодателем. При наступлении страхового случая страховая компания обязана выплатить залогополучателю-выгодоприобретателю страховое возмещение.

Залогодатель или залогодержатель, в зависимости от того, у кого из них находится заложенное имущество, обязан страховать за счет залогодателя заложенное имущество в полной его стоимости от рисков утраты и повреждения, а если полная стоимость имущества превышает размер обеспеченного залогом требования, - на сумму не ниже размера требования.

В перечне доходов, не учитываемых при налогообложении прибыли, приведенном в ст. 251 НК РФ, суммы страхового возмещения, полученные банком-выгодоприобретателем по договору добровольного имущественного страхования при наступлении страхового случая, не поименованы.

Таким образом, страховое возмещение, полученное банком-выгодоприобретателем по договору добровольного имущественного страхования при наступлении страхового случая, включается в состав доходов, учитываемых при налогообложении прибыли. При этом в составе расходов в этом же отчетном периоде может быть отражена сумма задолженности по кредитному договору, погашаемая за счет страхового возмещения.

Затраты, связанные с оплатой услуг сторонним организациям по содержанию и реализации предметов залога и заклада за время их нахождения у залогодержателя, после передачи залогодателем относятся к прочим расходам, связанным с производством и реализацией.

Действующее законодательство не содержит такого условия для осуществления деятельности организации, как обязанность страховать закладываемое имущество, принадлежащее третьим лицам на праве собственности. Страхование имущества, принадлежащего третьим лицам и переданного по договору залога, осуществляется организацией в силу условий договора, а не в силу требований законодательства Российской Федерации. Следовательно, расходы по страхованию заложенного имущества, принадлежащего третьим лицам, в целях налогообложения прибыли не учитываются (п. 6 ст. 270 НК РФ; Постановление ФАС Поволжского округа от 17.05.2007 по делу N А12-16837/06-С36).

Минфин России в Письме от 06.11.2009 N 03-03-06/2/217 рассмотрел вопрос об учете для целей налогообложения прибыли расходов в виде отчислений в резерв по сомнительным долгам в случае обесценения обеспечения.

Банк предоставил клиенту кредит под залог, т.е. на момент выдачи кредит был обеспечен залогом. В последующем банк самостоятельно проводил переоценку залога.

Залог обеспечивает требование в том объеме, какой оно имеет к моменту удовлетворения, в частности, проценты, неустойку, возмещение убытков, причиненных просрочкой исполнения, а также возмещение необходимых расходов залогодержателя на содержание заложенной вещи и расходов по взысканию.

Таким образом, оценка залога к моменту выдачи кредита произведена по соглашению сторон на основании договора о залоге.

Проведение переоценки предмета залога на основании внутренних документов банка не является достаточным основанием для создания резерва по сомнительным долгам.

Почти каждый юрист, который интересуется деривативами или оспариванием сделок, знает про спор ООО «Платинум недвижимость» VS АКБ Банк Москвы .

Но немногие знают, что в этом деле была и «банкротная тема» (дело А40-162646/2015 ), в которой потенциально мог рассматриваться вопрос о правовой природе суммы при прекращении своп-договора. До рассмотрения этого вопроса не дошло, так как своп был признан недействительным.

В Законе о банкротстве выделяют т.н. «финансовые санкции», которые не учитываются при определении признаков банкротства (абз.4 п.2 ст.4. Закона о банкротстве ), а также являются «неголосующими» требованиями на общем собрании кредиторов (абз.2 п.3 ст.12 Закона о банкротстве ) и учитываются после остальных требований кредиторов (п.3 ст.137 Закона о банкротстве ).

Какова логика законодателя в выделении «финансовых санкций»?

На мой взгляд, она состоит в том, что при банкротстве, в первую очередь, должны быть погашены требования тех кредиторов, которые предоставили должнику «плюс/минус» равноценное встречное предоставление (если встречное предоставление неравноценное, то сделка может оспариваться по банкротным основаниям) или же кредитор реально "пострадал" от деяний должника.

Если же кредитор должнику в качестве встречного предоставления «ничего не дал» и никак реально не пострадал, то ставить его в один ряд с кредиторами, которые предоставляли должнику деньги или имущество, не справедливо. Отсюда и «ущемление» интересов кредиторов с финансовыми санкциями.

Эта логика хорошо видна на примере убытков: реальный ущерб является полноценным требованием в банкротстве, а упущенная выгода - «неголосующим».

Кажется, что эта логика соблюдается во всех случаях, за исключением, возможно, лишь поручительства/залога 3 лица, у которых своя очевидная специфика.

Отсюда, на мой взгляд, можно поставить вопрос о правовой природе суммы, которая подлежит уплате одной из сторон своп-договора при его досрочном прекращении.

Является ли эта сумма финансовой санкцией?

На мой взгляд, да.

По двум причинам:

ВО-ПЕРВЫХ , все платежи по сделкам игры/пари должны являться «финансовыми санкциями», даже если таким сделкам предоставляется защита по п.2 ст.1062 ГК РФ в силу специального субъектного состава.

ВО-ВТОРЫХ , расчет суммы при прекращении своп-договоров в стандартной документации RISDA является даже не упущенной выгодой, а какой-то произвольной суммой, расчет которой не является и не может являться точным или прогнозируемым. Эта сумма напрямую зависит от выбранного «базисного» актива, а не от ущерба одной из сторон. А если своп является беспоставочным (расчетным), в котором стороны базисными активами реально не обмениваются, то произвольность суммы при прекращении своп-договора еще более очевидна. Сумма при прекращении беспоставочного (расчетного) своп-договора, рассчитанная из размера базисного актива, выбранного сторонами произвольно, представляет собой лишь примерную оценку упущенной выгоды, совершенную при допущении, что все условия в будущем надо определять на дату расторжения свопа (например, валютный курс по будущим платежам на много лет вперед вдруг рассчитывается именно на дату прекращения), а потому не может считаться даже убытком. Такая сумма является в чистом виде финансовой санкцией, близкой по своей природе к неустойке (ст.330 ГК РФ).

Ниже предлагаю посмотреть на аргументацию данных идей со ссылкой на применяемую в РФ стандартную документацию .

Кратко напомню интересующие для темы обстоятельства дела А40-168599/2015 (можно проверить по судебным актам).

ООО «Платинум недвижимость» получило от ОАО «Банк Москвы» направленное в соответствии с п. 6.8. Примерных условий договора о срочных сделках на финансовых рынках 2011 г. (НАУФОР) Уведомление банка о Сумме денежного обязательства при прекращении. В указанном уведомлении Банком приведен расчет суммы, подлежащей выплате, по мнению ОАО «Банк Москвы», Обществом в связи с расторжением своп-договоров по инициативе Банка.

Расчет данной суммы произведен Банком в соответствии с пп.б) п. 6.9 и пп.а) п.6.10.Примерных условий договора о срочных сделках на финансовых рынках 2011 г. (НАУФОР).

Согласно п.6.9.

«В целях расчета Суммы денежного обязательства при прекращении, применительно к каждой Прекращаемой сделке (с учетом подпункта (з) настоящего пункта 6.9) Определяющая сторона, действуя разумно и добросовестно, определяет текущую рыночную стоимость (цену) (положительную или отрицательную, как указано ниже) Прекращаемой сделки путем определения суммы, которая подлежала бы уплате при заключении Определяющей стороной замещающей сделки, то есть сделки на условиях, аналогичных условиям Прекращаемой сделки, имеющим значение для определения ее рыночной стоимости (цены), с той же датой (датами) платежа или поставки, что и Прекращаемая сделка (далее в совокупности стоимость замещения всех Прекращаемых сделок — «Ликвидационная сумма »). ».

В пп.б) п.6.9. Примерных условий договора о срочных сделках на финансовых рынках 2011 г. (НАУФОР) указано следующее:

«В целях определения Ликвидационной суммы Определяющая сторона должна запросить не менее чем у четырех Дилеров-ориентиров котировки на заключение замещающих сделок, имеющие силу оферты (твердые котировки). Эти котировки могут учитывать платежеспособность Определяющей стороны и условия соглашений (в том числе в части обеспечения исполнения обязательств Определяющей стороны) между Определяющей стороной и представляющим котировку Дилером-ориентиром. При запросе котировок Определяющая сторона вправе дать указание Дилерам-ориентирам при предоставлении котировок исходить из того, что исполнение сторонами обязательств по замещающей сделке обеспечивается в порядке, аналогичном порядку обеспечения исполнения обязательств сторон по Прекращаемой Сделке, если таковые имеются ».

В подтверждениях для сделок валютно-процентного свопа между ООО «Платинум недвижимость» и АКБ «Банк Москвы» в отношении расчета ликвидационной суммы по сделке было указано:

«Стороны признают, что для целей указанного расчета к «условиям, аналогичным условиям Прекращаемой сделки, имеющим значение для определения ее рыночной стоимости», указанным в абзаце первом п.6.9. Примерных условий договора, среди прочего, относятся:

-Плавающая сумма А2, рассчитываемая с учетом количества дней прошедших с последней из наступивших Дат платежа Плавающей суммы А2 (исключая ее), по Дату досрочного прекращения (включительно), и Плавающая сумма А1, равная Остаточной сумме, рассчитываемой на Дату досрочного прекращения, которые признаются Просроченными суммами, причитающимися от Стороны А в пользу Стороны Б в Дату досрочного прекращения;

-все прочие обязательства по уплате Плавающих сумм А2, Плавающих сумм А2, Плавающих сумм Б1 и остаточной суммы (в том числе как Суммы окончательного платежа для Стороны А), которые наступили бы, если бы не досрочное прекращение обязательств по Сделке, считаются равными нулю ».

Согласно пп.а) п.6.10. Примерных условий договора о срочных сделках на финансовых рынках 2011 г. (НАУФОР):

«Сумма денежного обязательства при прекращении определяется в соответствии с настоящим пунктом 6.10 с учетом пункта 6.15 настоящей статьи 6.

(а) Нарушение обязательства и Банкротство. В случае досрочного прекращения обязательств по Сделкам вследствие Нарушения обязательства или Банкротства Сумма денежного обязательства при прекращении будет равна сумме (i) Эквивалента в валюте прекращения Ликвидационной суммы (в положительном или отрицательном значении), определенной Ненарушившей стороной, и (ii) разности (А) Эквивалента в валюте прекращения Просроченных сумм, причитающихся Ненарушившей стороне, и (Б) Эквивалента в валюте прекращения Просроченных сумм, причитающихся Нарушившей стороне (формула расчета приводится ниже).

Сумма денежного обязательства при прекращении = Эквивалент в валюте прекращения Ликвидационной суммы + (Эквивалент в валюте прекращения Просроченных сумм, причитающихся Ненарушившей стороне - Эквивалент в валюте прекращения Просроченных сумм, причитающихся Нарушившей стороне)

Если Сумма денежного обязательства при прекращении имеет положительное значение, Нарушившая сторона обязана уплатить эту сумму Ненарушившей стороне, если отрицательное — Ненарушившая сторона обязана уплатить абсолютную величину Суммы денежного обязательства при прекращении Нарушившей стороне.

В случае автоматического прекращения обязательств Сторон по всем Сделкам в соответствии с пунктом 6.3 настоящей статьи 6 при расчете Суммы денежного обязательства при прекращении учитываются платежи и (или) поставки, осуществленные одной Стороной в пользу другой Стороны в период с Даты досрочного прекращения до дня уплаты Суммы денежного обязательства при прекращении, определяемого в соответствии с пунктом 6.12 настоящей статьи 6.

В случае досрочного прекращения обязательств по Сделкам вследствие наступления в отношении Стороны Банкротства, указанного в подпунктах (д) и (е) или подпункта (В) подпункта (ж) пункта 5.2 статьи 5 Примерных условий договора, Сумма денежного обязательства при прекращении не может включать возмещение убытков в форме упущенной выгоды и взыскание неустое к».

Согласно определению терминов по п.12.1. Примерных условий договора о срочных сделках на финансовых рынках 2011 г. (НАУФОР):

«Просроченные суммы, причитающиеся какой-либо Стороне, означает применительно к Дате досрочного прекращения совокупность:

(а) сумм, срок платежа которых в пользу этой Стороны наступил (или наступил бы, если бы не действие пункта 3.3 статьи 3 или пункта 6.5 статьи 6 Примерных условий договора) в соответствии с пунктом 3.1 статьи 3 Примерных условий договора до Даты досрочного прекращения (включительно) и которые остаются неуплаченными на Дату досрочного прекращения;

(б) сумм, равных текущей рыночной стоимости предмета поставки по Прекращаемым сделкам, срок поставки которого в пользу этой Стороны наступил (или наступил бы, если бы не действие пункта 3.3 статьи 3 или пункта 6.5 статьи 6 Примерных условий договора) в соответствии с пунктом 3.1 статьи 3 Примерных условий договора до Даты досрочного прекращения (включительно) и в отношении которого обязательство по поставке не было исполнено на Дату досрочного прекращения;

(в) Сумм денежного обязательства при прекращении, причитающихся к уплате в отношении ранее прекращенных Сделок и остающихся неуплаченными на Дату досрочного прекращения, в каждом случае включая Проценты, начисленные в соответствии с пунктом 6.11 или 6.13 статьи 6 Примерных условий договора.

Текущая рыночная стоимость предмета поставки по подпункту (б) выше разумно и добросовестно определяется Стороной, обязанной производить расчет по пункту 6.10 статьи 6 Примерных условий договора, на дату, когда обязательство по поставке должно было быть исполнено первоначально. Если в соответствии с пунктом 6.10 статьи 6 Примерных условий договора обе Стороны обязаны производить расчет, текущая рыночная стоимость предмета поставки по подпункту (б) выше будет равна среднему арифметическому Эквивалентов в валюте прекращения значений текущей рыночной стоимости, определенных обеими Сторонами ».

Исходя из указанных выше условий Подтверждений и Примерных условий НАУФОР, в самом общем виде , следует следующее.

Сумма, уплачиваемая при прекращении своп-договоров, представляет собой совокупность «ликвидационной суммы» и разницы между «просроченными суммами» (в специальном значении).

«Ликвидационная сумма» определяется через текущую рыночную стоимость сделки, которая определяется через замещающую аналогичную сделку, которую лицо, заявившее о прекращении своп-договора, могло бы заключить.

Фактически «ликвидационная сумма» определяется на основании текущего прогноза о стоимости выплат в ту или иную сторону по своп-договорам до его окончания, то есть представляет для одной из сторон оценку упущенной выгоды , которую эта сторона могла бы получить, если бы своп-договор не был прекращен.

Сама природа беспоставочных (расчетных) своп-договоров, которая заключается в выплате разницы на определенную дату в будущем различных по сути базисных активов, подразумевает, что в текущий момент нельзя определить ни такую разницу, ни даже одну из двух сторон, кому в будущем будет причитаться платеж по своп-договору, что свидетельствует о том, что своп-договоры носят алеаторный характер .

До наступления срока платежа разницы между выплатами в будущем обязательство не является определенным, что, например, подтверждено в Определении ВАС РФ от 27.03.2013 N ВАС-3788/13 по делу N А40-55358/12-100-391 и Определении ВАС РФ от 23.11.2012 N ВАС-15181/12 по делу N А40-92297/11-46-801 (см. также нижестоящие судебные акты).

Внебиржевые своп-договоры между ОАО «Банк Москвы» и ООО «Платинум недвижимость», являются производными финансовыми инструментами и представляют собой разновидность беспоставочных (расчетных) сделок, связанных с организацией игр и пари.

Правовая природа расчетных деривативов как алеаторных сделок определена, например, Постановлением Президиума ВАС РФ от 08.06.1999 N 5347/98 .

До вступления в силу ФЗ от 26.01.2007 N 5-ФЗ о внесении изменений в ст.1062 ГК РФ указанные сделки не имели судебной защиты.

С 09.02.2007 г., после вступления в силу изменений в ст.1062 ГК РФ, указанные сделки получили судебную защиту, если хотя бы одной из сторон сделки является юридическое лицо, получившее лицензию на осуществление банковских операций или лицензию на осуществление профессиональной деятельности на рынке ценных бумаг.

Однако предоставление судебной защиты указанным сделкам не изменяет их правовую природу как сделок игр и пари , о чем свидетельствует, в частности абз.1 п.2 ст.1062 ГК РФ:

«На требования, связанные с участием в сделках, предусматривающих обязанность стороны или сторон сделки уплачивать денежные суммы в зависимости от изменения цен на товары, ценные бумаги, курса соответствующей валюты, величины процентных ставок, уровня инфляции или от значений, рассчитываемых на основании совокупности указанных показателей, либо от наступления иного обстоятельства, которое предусмотрено законом и относительно которого неизвестно, наступит оно или не наступит, правила настоящей главы не распространяются. Указанные требования подлежат судебной защите, если хотя бы одной из сторон сделки является юридическое лицо, получившее лицензию на осуществление банковских операций или лицензию на осуществление профессиональной деятельности на рынке ценных бумаг, либо хотя бы одной из сторон сделки, заключенной на бирже, является юридическое лицо, получившее лицензию, на основании которой возможно заключение сделок на бирже, а также в иных случаях, предусмотренных законом» .

Именно поэтому «ликвидационная сумма» приобретает природу даже не упущенной выгоды, а некой произвольной суммы , которая одна из сторон должна заплатить другой, то есть, по природе своей обычной финансовой санкцией (близкой к неустойке) .

Размер указанной суммы зависит от размера базисного актива .

Но стороны базисными активами не обменивались, кредиты друг другу, указанные в своп-договорах как базисные активы, не выдавали.

Базисный актив при заключении своп-договоров выбирается сторонами фактически произвольно : стороны могли указать как размер базисного актива в 1 рубль, так и размер базисного актива в 1 млрд. рублей.

Размер базисного актива по своп-договорам между ООО «Платинум недвижимость» и АКБ «Банк Москвы» был выбран с учетом суммы кредитных обязательства ООО «Платинум недвижимость» перед ОАО «Банк Москвы», так как своп-договоры являлись взаимосвязанными с кредитным договором сделками и носили зависимый по отношению к ним характер.

У ОАО «Банк Москвы» не могло быть убытков в виде реального ущерба от сделки, так как базисный актив банком реально не передавался (сделка являлась расчетной).

«Просроченные суммы» (в специальном значении) были определены ОАО «Банк Москвы» в виде остаточной стоимости, т.е. в размере того же базисного актива с учетом «амортизации» на определенную дату.

Таким образом, разница между «просроченными суммами» также представляет собой оценку упущенной выгоды одной из сторон, и эта оценка исходит из ничем не обоснованного предположения, что курс валют надо определять на дату прекращения своп-договора, в то время как сама природа своп-договоров подразумевает учет курса валют только в строго определенные даты (даты платежа разницы) в будущем .

Беспоставочные (расчетные) производные финансовые инструменты (деривативы) по определению не подразумевают обмен базисными активами , поэтому определение суммы при прекращении своп-договоров исходя, в конечном, счете, из размера «виртуального» базисного актива, не может являться ничем иным, кроме как финансовой санкцией .

Как указывается в юридической литературе (Скловский К.И. О соотношении договора и обязательства // Вестник гражданского права. 2013. N 4. С. 4 - 18//СПС «КонсультантПлюс» ):

«Договор процентного свопа как договор, по которому не передаются товары, работы, услуги, не может быть привязан к текущим хозяйственным нуждам и, как и иные подобные договоры, не может иметь основание прекращения в самих этих нуждах или, точнее, в их отпадении или изменении.

Этим можно объяснить широко практикуемое в стандартных договорах процентного свопа условие о расторжении договора при обязательной выплате некоторой произвольной компенсации . Убытком такую компенсацию, очевидно, считать невозможно , так как стороны договора не ведут посредством договора экономической деятельности, которая может пострадать от его расторжения. Соответственно, в случае спора суд лишен возможности определить эту сумму, исходя из норм закона об убытках .

Обычно компенсация рассчитывается по сложной формуле (и (или) с привлечением экспертов), в основание которой кладется прогноз (или некоторая экстраполяция в будущее) ставки или иного показателя, используемого в договоре. Например, если в момент расторжения договора ставка кредитного процента составляла 2%, то предполагается, что примерно такой же она и будет, и, исходя из этого, делается расчет на все время действия договора, иногда - на много лет вперед. Исходя из этого, стороне, желающей расторгнуть договор, приходится выплачивать сразу всю сумму за много лет. Бывают разные варианты, более или менее претендующие на надежность прогноза и справедливость расчета, но, конечно, по самой сути договора любой прогноз колебаний показателя никак не может быть достоверным. Как правило, суммы компенсации бывают настолько велики, что могут рассматриваться как запретительные. Соответственно, договор не без оснований расценивается как нерасторжимый».

Таким образом, необходимо резюмировать , что сумма при прекращении своп-договоров не может учитываться при определении признаков банкротства в силу следующего:

1.указанная сумма основана на сделке, которая имеет судебную защиту, но является сделкой игра/пари;

2.указанная сумма представляет собой примерную оценку упущенной выгоды одной из сторон;

3.указанная сумма зависит от размера базисных активов, которыми стороны не обменивались, а выбрали фактически произвольно (исходя из зависимости по отношению к кредитному договору);

4.у Банка не может быть реального ущерба от прекращении своп-договоров, и встречное предоставление за указанную сумму прекращения Банком не осуществлялось.

По смыслу Закона о банкротстве финансовой санкцией являются даже убытки в виде разницы цен по замещающей сделке (см., например, Определение Верховного Суда РФ от 21.08.2014 по делу N 305-ЭС14-206, А40-92868/2012-124-124Б).

Произвольная сумма при прекращении своп-договоров определена даже не в разнице цен с замещающей сделкой, а в виде самой замещающей сделки плюс разницы между «просроченными суммами» (в специальном значении).

Таким образом, данная сумма является финансовой санкцией, которая не учитывается при определении признаков банкротства.

ЗАЛОГ ИМУЩЕСТВА клиента является одной из распространенных форм обеспечения возвратности банковского кредита. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить преимущественное удовлетворение претензии из стоимости заложенного имущества.

Использование залога в практике организации кредитных отношений предполагает наличие специального механизма его применения. Залоговый механизм есть процесс подготовки, заключения и исполнения договора о залоге. Залоговый механизм возникает в момент рассмотрения кредитной заявки как условие заключения кредитного договора. Он сопровождает весь период пользования ссудой. Реальное обращение к исполнению залогового механизма возникает на завершающей стадии движения кредита — погашении ссуды — и лишь в отдельных случаях, когда клиент не может погасить ссуду выручкой или доходом.

В банковской практике операции по оформлению и реализации залогового механизма называют залоговыми операциями . Залоговые операции коммерческих банков не имеют самостоятельного значения. Они производны от ссудных операций и гарантируют своевременное и Полное погашение ссуды. Ссуды, выданные под залог имущества клиента_или его имущественных прав, называют ломбардными .

С правовой точки зрения структуру залогового механизма можно Представить на рис. 13.1.

Как видно из рис. 13.1, центральное место в правовом содержании залогового механизма принадлежит определению права собственности, владения, распоряжения и пользования заложенным имуществом. Ука занные вопросы в законодательстве различных стран решаются по-разному. В России правовая основа залогового механизма определена Законом «О залоге» и Гражданским кодексом, в соответствии с которыми :

а) право собственности на заложенное имущество принадлежит заемщику;

б) владение заемщиком заложенным имуществом может быть непосредственное и опосредованное;

в) залог может сопровождаться правом пользования предметами залога в соответствии с его назначением.

Основными этапами реализации залогового механизма являются:

- выбор предметов и видов залога;

- осуществление оценки предметов залога;

- составление и исполнение договора о залоге;

- порядок обращения взыскания на залог.

ПРЕДМЕТОМ ЗАЛОГА могут выступать вещи, ценные бумаги, иное имущество и имущественные права. В то же время это имущество для отнесения его к объекту залога должно отвечать двум критериям: приемлемости и достаточности. Указанные критерии находят различное выражение по отношению к различным видам имущества.

В зависимости от материально-вещественного содержания предметы залога подразделяются на следующие группы:

1. Залог имущества клиента:

Залог товарно-материальных ценностей:

а) залог сырья, материалов, полуфабрикатов;

б) залог товаров и готовой продукции;

в) залог валютных ценностей (наличной валюты), золотых изделий, украшений, предметов искусства и антиквариата;

г) залог прочих товарно-материальных ценностей;

- залог ценных бумаг, включая векселя;

- залог депозитов, находящихся в том же банке;

- ипотека (залог недвижимости).

2. Залог имущественных прав:

- залог права арендатора;

- залог права автора на вознаграждение;

- залог права заказчика по договору подряда;

- залог права комиссионера по договору комиссии.

В то же время, чтобы то или иное имущество клиента могло стать предметом залога, необходимо его соответствие критериям приемлемости и достаточности.

Критерий приемлемости отражает качественную определенность предмета залога, критерий достаточности — количественную . Существуют общие и специфические требования к качественной и количественной определенности предметов залога.

Общие требования к качественной стороне предметов залога независимо от их материально-вещественного содержания сводятся к следующему.

1. Предметы залога (вещи и имущественные права) должны принадлежать заемщику (залогодателю) или находиться у него в полном хозяйственном ведении.

2. Предметы залога должны иметь денежную оценку.

3. Предметы залога должны быть ликвидны, т.е. обладать способностью к реализации.

Общим требованием к количественной определенности предметов залога является превышение стоимости заложенного имущества по сравнению с основным обязательством, которое имеет залогодатель по отношению к залогодержателю, т.е. стоимость заложенного имущества должна быть больше суммы ссуды и причитающихся за нее процентов.

Специфические требования к качественной и количественной определенности предметов залога зависят от вида залога и степени риска, сопровождающей соответствующие залоговые операции.

Приемлемость товарно-материальных ценностей для залога определяется двумя факторами:

- качество ценностей;

- возможность кредитора осуществлять контроль за их сохранностью. Критериями качества товарно-материальных ценностей являются:

быстрота реализации,

относительная стабильность цен,

возможность страхования,

долговременность хранения. Поэтому скоропортящиеся продукты, как правило, не используются для залога.

Важно не только определить критерий качества, выбрать в соответствии с ним ценности, но и обеспечить их сохранность. Только в этом случае залог ценностей может быть гарантией возврата кредита.

В этой связи наиболее надежным способом обеспечения сохранности заложенных ценностей является передача их кредитору, т.е. банку. В Данном случае заемщик остается собственником заложенного имущества с опосредованным владением. Он не может распоряжаться и использовать заложенные ценности. Указанный вид залога называется закладом. Кредитор приобретает при закладе право пользования заложенным имуществом. Одновременно на него переходит обязанность надлежащим образом содержать и хранить предмет заклада, нести ответственность за утрату и порчу.

При отсутствии у банка складских помещений этот вид залога по отношению к товарно-материальным ценностям имеет ограниченную сферу применения. В качестве предметов заклада могут выступать: _валютные ценности, драгоценные металлы, изделия искусства, украшен ия. Действующее законодательство предусматривает также возможность (по соглашению сторон) оставления заложенных товарно-материальных ценностей у залогодателей. Если на предметы, оставленные у залогодателя, наложены знаки, свидетельствующие об их залоге, имеет место так называемый твердый залог. В этом случае заемщик не имеет права использовать (расходовать) заложенные ценности.

Как показала практика, твердый залог имеет ограниченную сферу применения, так как он рассчитан на ценности, не предназначенные для текущего потребления.

Более распространенным видом залога при оставлении ценностей у залогодателя является залог товаров в обороте. В этом случае залогодатель не только непосредственно владеет заложенными ценностями, но

и может их расходовать.

Залог товаров в обороте применяется в настоящее время в практике отечественных и зарубежных банков при кредитовании торговых организаций, которые должны постоянно иметь у себя запас ценностей для выставления их на продажу. В этом случае предмет залога находится не только во владении, но и в распоряжении и пользовании заемщика. При данном виде залога организация может заменить одни заложенные ценности на другие, но условием продажи товаров является обязательное их возобновление в сумме израсходованных ценностей. Залог товаров в обороте получил также название залога с переменным составом, поскольку между моментом продажи товаров и моментом возобновления товарного запаса возможно несовпадение, в этом случае залоговое обязательство не всегда гарантирует возврат кредита. Такая гарантия распространяется лишь на реально существующие товарные запасы. Разновидностью залога товаров в обороте является залог товаров в переработке . Он применяется при кредитовании промышленных предприятий, в частности перерабатывающих сельскохозяйственное сырье. Особенностью этого вида залога является право заемщика использовать заложенное сырье и материалы, включенные в предметы залога, в производстве и заменять их на готовую продукцию. Причем может допускаться перемещение предназначенных к переработке ценностей со склада в цех фабрики или завода. Переработка ценностей банком разрешается, если будет доказано, что в результате переработки получится продукт более высокой стоимости, чем до нее. Для доказательства представляются специальный расчет, который показывает количество и стоимость заложенного сырья и материалов; период его переработки; средний выход переработанной продукции; место хранения. Однако и в этом случае банк не может осуществить действенный контроль за сохранностью заложенных ценностей.

Таким образом, различные виды залога материальных ценностей (или расчетных документов, их представляющих) обладают неодинаковой степенью гарантии возврата кредита. Наиболее реальной гарантией обладает заклад. Остальные виды залога имеют условные гарантии возврата кредита. Поэтому в практике иностранных коммерческих банков эти виды залога применяются по отношению к клиентам, положительно себя зарекомендовавшим, т.е. надежным партнерам по кредитным сделкам.

Поскольку в рыночной экономике конъюнктура с реализацией товаров может оперативно изменяться, величина заложенных ценностей всегда выше суммы выдаваемого кредита. Это положение определяет понятие «достаточности» объекта залога. При выдаче ломбардных ссуд под товарно-материальные ценности максимальная сумма ссуды не превышает, как правило, 85% стоимости предметов залога. Такая разница дает банку дополнительную гарантию возврата кредита на случай возникновения непредвиденных обстоятельств.

Однако в каждом конкретном случае определяется индивидуальная маржа (разница между стоимостью заложенных ценностей и долгом заемщика перед банком по ссуде и процентам), учитывая риск кредитной сделки.

Кроме залога товарно-материальных ценностей в зарубежной и отечественной практике банки осуществляют выдачу ломбардных ссуд под залог ценных бумаг.

Критерием качества ценных бумаг, с точки зрения приемлемости их для залога , служат: возможность быстрой реализации и финансовое состояние выпускающей стороны. В этой связи в зарубежной и отечественной практике наиболее высокий рейтинг качества имеют государственные ценные бумаги с быстрой оборачиваемостью. При выдаче ссуд под их залог максимальная сумма ссуды может достигать 95% стоимости ценных бумаг. При использовании в качестве залога других ценных бумаг (например, акций, выпущенных фирмами) величина ссуды составляет 80-85% их рыночной цены. При этом коммерческие банки выдают ссуды как под котирующиеся, так и не котирующиеся на бирже ценные бумаги. В последнем случае качество обеспечения ссуды более низко, в связи с чем банки устанавливают более высокую маржу при оценке стоимости залога.

К предметам залога относятся также векселя (торговые и финансовые). Главное требование к торговому векселю как предмету залога состоит в обязательности отражения реальной товарной сделки . Необходимо также учитывать срок платежа но векселю, который не может быть короче срока выдаваемой ссуды. Максимальная сумма кредита П ЗД залог векселя, по опыту ряда стран, составляет 75-90% стоимости обеспечения. В российской практике в качестве залога используются в основном финансовые векселя (обязательства эмитента заплатить определенную сумму денежных средств). Основным требованием к такому векселю при его использовании в качестве залога являются: правомерность выпуска, наличие механизма продажи, ликвидность.

Залоговое право может распространяться и на депозитные вклады находящиеся в том же банке, который выдает кредит. Такие вклады как правило, имеют целевой характер использования. Например, хозяйственная организация производит накопление денежных ресурсов для осуществления производственных капитальных вложений или строительства объектов социальной сферы (жилых домов, профилакториев, детских дошкольных учреждений, спортивных комплексов). При получении в банке кредита на текущие производственные нужды предприятие может использовать в качестве залога созданные депозиты в соответствующей сумме, в том числе валютные. При использовании валютного депозита в качестве залога дается распоряжение соответствующим работникам банка о блокировании счета в сумме, адекватной рублевому кредиту. Если депозит оформляется сертификатом, то он может быть сдан на хранение в банк. При задержке в погашении ссуды за счет поступающей выручки банк обеспечит возвратность кредита за счет депозитного вклада. Это наиболее простой и надежный способ, гарантирующий возвратность кредита.

Кредитование совокупного (кредит по совокупности материальных запасов и производственных затрат) или укрупненного объекта (кредит по контокоррентному счету) может потребовать использование смешанного залога, включающего товары на складе, ценные бумаги, векселя. В этом случае требования к составным элементам смешанного залога остаются теми же, что и описанные выше. Максимальная сумма кредита в соответствии с Уставом Госбанка РСФСР от 13 октября 1921 г. не должна была превышать 75% общей стоимости принятого в залог совокупного обеспечения.

Некоторые особенности в использовании залога имеются при выдаче ипотечных ссуд, которые получили широкое развитие в мировой банковской практике. В этом случае появляется такой вид залога, как ипотека, т.е. залог недвижимого имущества. Объектом ипотеки могут быть: здания, сооружения, оборудование, земельные участки, жилые дома и квартиры, дачи, садовые участки, гаражи и другие строения потребительского назначения.

Для ипотеки характерны следующие черты : оставление имущества у залогодателя во владении и пользовании; возможность залогодателя самостоятельно распоряжаться доходом, полученным от использования предметов ипотеки; возможность получения залогодателем под залог одного и того же имущества добавочных ипотечных ссуд; обязательная регистрация залога в поземельных книгах, которые ведутся по месту нахождения предмета ипотеки; простота контроля залогодержателем за сохранностью предмета залога.

Ипотека используется, как правило, при выдаче долгосрочных ссуд юридическим и физическим лицам (населению для приобретения дома или квартиры; фермерам для строительства или землеустройства).

При выдаче ипотечного кредита важно правильно провести оценку стоимости залога. Успех оценки, как показывает зарубежный опыт, зависит от способностей, опыта и компетентности оценщика. Этому вопросу банк придает большое значение.

В России использование ипотеки в качестве обеспечения обязательств по кредитному договору регулируется Законом РФ «Об ипотеке (залоге недвижимости) «, вошедшим в действие с 16 июля 1998 г. В соответствии с ним объектом ипотеки являются: земельные участки; предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности; жилые дома, квартиры и части жилых домов и квартир; дачи, садовые дома, гаражи и другие строения потребительского назначения; воздушные и морские суда, суда внутреннего плавания и космические объекты.

Указанное имущество может быть предметом ипотеки, если оно принадлежит залогодателю на праве собственности или на праве хозяйственного ведения.

Если имущество находится в общей совместной собственности или принадлежит по договору аренды, необходимо согласие всех собственников или арендодателя.

При условии, что предметом ипотеки является предприятие, то в состав заложенного имущества входят относящиеся к данному предприятию материальные и нематериальные активы.

В современной банковской практике предметом залога при выдаче ссуд выступает не только имущество, принадлежащее клиенту, но и его имущественные права. В результате существует самостоятельный вид залога — залог прав. Объектом залога в этом случае выступают права: арендатора на здания, сооружения, землю; автора на вознаграждение; заказчика по договору подряда; комиссионера по договору комиссии и др. При использовании залога прав для обеспечения возвратности кредита банк должен убедиться, что срок поступления денежных средств заемщику соответствует сроку погашения ссуды.

Другим элементом залогового механизма является оценка предмета залога. Международная практика выработала по этому поводу следующие принципиальные положения .

1. Большинство предметов залога оценивается по рыночной стоимости. Это означает, по сути, самую высокую цену, за которую собственность могла бы быть реализована при наличии потенциального покупателя и достаточного времени на совершение сделки. Вместе с тем во многих случаях, когда банк реализует залоговый механизм для погашения ссуды, первоначальная стоимость не соответствует реальной цене. Это происходит в силу таких причин, как: отсутствие заинтересованных покупателей, снижение цены на соответствующую собственность, экономический спад, необходимость быстро найти покупателя.

2. Принятое обеспечение должно регулярно переоцениваться с тем, чтобы покрыть кредитный риск в любое время.

3. Оценку стоимости предметов залога должны производить специалисты соответствующей квалификации.

4. Подлинность и ценность произведений искусства, антиквариата и т.д. должны быть подтверждены.

В случае использования в качестве залога товарно-материальных Ценностей стоимость его должна включать расходы на проведение периодических оценок залогового обеспечения, особенно если к ним привлечены независимые эксперты.

6. При оценке залога следует обратить внимание на правильное определение ликвидационной стоимости и затрат на реализацию имущества.

Реальный уровень покрытия ссуды в ситуации вынужденной продажи имущества можно определить, если из цены открытого рынка вычесть следующее:

- затраты на реализацию;

- маржу вынужденной продажи;

- величину любых приоритетных претензий на имущество;

- оплату судебных издержек.

Если из чистой реальной стоимости вычесть требуемую маржу безопасности (в зависимости от степени риска) получим действительную стоимость имущества, являющуюся обеспечением возврата ссуды.

7. Наиболее ответственным, сложным и трудоемким является оценка

недвижимости в качестве предмета залога. В международной практике

для оценки недвижимости используются три основных метода, которые

применяют в комплексе для выбора наиболее оптимального варианта.

Первый метод (затратный) ориентируется на определение возможных затрат по приобретению земли и возведению новых аналогичных построек в обозримом будущем при нормальном ходе строительства. Далее определяется восстановительная стоимость объектов с учетом величины предпринимательского дохода, который отражает вознаграждение инвестора за риск строительства объекта недвижимости. Полученная стоимость уменьшается на сумму износа.

Второй метод (рыночный) основывается на информации о рыночной цене аналогичных сделок купли-продажи. Конечно, при этом методе используется система поправок, поскольку полностью идентичных объектов недвижимости практически не существует. Этот метод более прост в употреблении, но предполагает развитый рынок недвижимости и наличие информации о рыночных ценах на разные объекты недвижимости.

Третий метод (доходный) исходит из предпосылки, что стоимость объекта недвижимости обусловлена будущим чистым доходом, который может принести данная недвижимость при ее эксплуатации. Для использования этого метода ориентируются на информацию о ставках аренды аналогичного объекта недвижимости, данные о возможных потерях при сборе платежей (из-за продолжительности срока поиска арендатора), информацию о возможности дополнительного получения доходов от иных форм эксплуатации объекта недвижимости.

Для российских условий развитие ипотеки в качестве формы обеспечения возвратности ссуд еще предстоит, поэтому вопрос об оценке предметов недвижимости приобретет в дальнейшем особую актуальность. По мнению специалистов, на данном этапе наиболее приемлемым методом являются определение рыночной стоимости объекта залога и выдача кредита в размере 50-60% от нее.

Важнейшим элементом залогового механизма являются составление и исполнение договора о залоге, в котором отражается весь комплекс правовых взаимоотношений сторон по залогу имущества или имущественных прав.

В соответствии с законодательством России договор о залоге должен отвечать определенным требованиям по форме и содержанию.

К форме договора о залоге предъявляются следующие требования.

- Договор о залоге должен совершаться в письменной форме. Как правило, в российской практике составляется единый документ, подписанный двумя сторонами и скрепляемый печатями.

- Договор об ипотеке подлежит обязательному нотариальному удостоверению. В российской банковской практике нотариальному удостоверению подвергаются договоры о залоге не только недвижимого, н0 и любого иного имущества клиента.

- Договор об ипотеке подлежит регистрации в местных органах управления имуществом России.

- Договор об ипотеке государственной собственности считается действительным, если на нее дано разрешение местных органов Госкомимущества.

Несоблюдение указанных требований к форме залога имущества или имущественных прав залогодателя влечет его недействительность .

К содержанию договора о залоге (основным его условиям) законодательством России предъявляются следующие требования .

1. Отражение существа обеспеченного залогом требования (обязательства), его размера и срока исполнения. Если залогом обеспечивается обязательство, возникшее из кредитного договора, то в договоре о залоге указывается, кто является кредитором и кто заемщиком; размер ссуды и причитающихся процентов; срок погашения ссуды и уплаты процентов.

2. Состав и стоимость заложенного имущества.

3. Вид залога, отражающий способ владения и распоряжения заложенным имуществом.

4. Права и обязанности сторон применительно к видам залога.

При закладе права и обязанности сторон обусловлены передачей

заложенного имущества кредитору (банку). При твердом залоге, залоге товаров в обороте или переработке права и обязанности сторон зависят от особенностей соответствующего вида залога.

5. Формы организации контроля за соблюдением условий договора. Конкретные способы организации контроля за исполнением условий договора о залоге зависят от способа и распоряжения заложенным имуществом.

В договор е о закладе, предусматривающем право владения заложенным имуществом залогодержателем, должны быть предусмотрены :

- обязанность залогодержателя застраховать предмет заклада на полную стоимость за счет и в интересах залогодателя;

- обязанность залогодержателя обеспечить меры по сохранению владения предметов заклада;

- обязанность залогодержателя немедленно извещать залогодателя Возникновении угрозы утраты или повреждения предмета заклада;

- обязанность залогодержателя направлять отчет о пользовании Редметом заклада, если таковое предусмотрено договором;

Обязанность залогодержателя возвратить предмет заклада после

исполнения залогодателем обеспеченного закладом обязательства.

В договоре о залоге с оставлением заложенного имущества у залогодателя (твердый залог, залог товаров в обороте) могут быть предус мотрены положения, касающиеся :

— права залогодержателя требовать от залогодателя принятия мер по сохранению предмета залога;