Fecha límite para recibir una tarjeta de crédito Tinkoff. ¿Cómo utilizar correctamente una tarjeta de crédito Tinkoff? Límites de la tarjeta de crédito Tinkoff

Promesas publicitarias de Tinkoff Bank a los titulares de tarjetas de crédito.1. grande límite de crédito, alcanzando hasta 300 mil rublos. Si no está satisfecho con la cantidad ofrecida inicialmente, puede aumentarla en el menor tiempo posible utilizando activamente la tarjeta.

2. Bajo porcentaje

. El banco proporciona un cierto período de tiempo durante el cual no se cobran intereses. Después de este período, el interés que cobra el banco por el préstamo es relativamente bajo. El banco no garantiza cargos ocultos.

3. Tarifas favorables. El Banco utiliza la práctica de fijar tarifas individuales, teniendo en cuenta los datos proporcionados por los clientes.

Digamos que recibe una tarjeta de crédito por correo. Términos de tinkoff, cuyo uso le parece beneficioso. No se apresure a concluir un acuerdo; primero considere los puntos siguientes.

Condiciones ocultas, hechos y reseñas sobre la tarjeta de crédito Tinkoff:

De hecho, las cosas son así:

recepción tarjetas tinkoff

. A diferencia de otros bancos que consideran cuidadosamente a los candidatos para préstamos, Tinkoff Bank, de acuerdo con sus promesas, brinda servicios a casi todos y en lo antes posible, incluso envía sus tarjetas por correo. Este hecho es alarmante, así como el hecho de que el cliente Opiniones de Tinkoff Los bancos rara vez son positivos.

pequeño límite

. La cantidad de dinero proporcionada inicialmente por el banco depende de sus datos personales y, en la mayoría de los casos, no excede la cantidad de su salarios, o incluso 4 mil rublos. ¿Tiene sentido entonces sacar una tarjeta de crédito? El banco considera la cuestión del aumento del límite durante al menos 120 días.

el truco de la tasa sin intereses

. 55 días sin intereses aplica solo a pagos no en efectivo utilizando una tarjeta de crédito. Si el cliente decide retirar una determinada cantidad de un cajero automático en efectivo, el interés será del 2,9% + 390 rublos.

interés real

. Cualquiera que sea la tarifa que elija, la tasa para transacciones que no sean en efectivo será de al menos el 24,9% y para el uso de efectivo, al menos el 32,9%. Si se paga a tiempo, el monto del pago diario es del 0,12%, que es del 43,8% anual.

retiro de efectivo

. Al retirar cualquier cantidad de dinero, se cobra una tarifa de retiro que, según la tarifa, asciende a 290-390 rublos. Además, se paga el 2,9% del importe por retiro.

pago minimo. De acuerdo con las tarifas del banco, el monto mínimo de pago es el 6% del monto. Un porcentaje extremadamente pequeño del pago en la mayoría de los casos no puede cubrir el préstamo, teniendo en cuenta grandes porcentajes, cobrado por el banco. Como resultado, si una persona quiere cerrar la tarjeta, el último pago será igual al monto original (a pesar de los pagos puntuales) o incluso lo excederá.

multas

. Si el pago mínimo está vencido, el interés de pago se acumula hasta el 0,20% por día, además de lo cual se cobra una multa de 590 rublos. Para impagos posteriores, esta cantidad aumenta al 1% +590 rublos.

uso de cajeros automáticos

. Algunos pagos en cajeros automáticos denominados en el contrato como "de terceros" sistemas de crédito» pasa como pago en efectivo, con posterior devengo de intereses.

seguro de deuda

. El banco proporciona este servicio, evitando la posibilidad de pérdida de solvencia del cliente. A esta partida se destina el 0,89% del importe. Al celebrar un contrato, el cliente puede rechazar el seguro, por supuesto, si se da cuenta, ya que la suscripción a este servicio está incluida en el contrato por defecto.

servicio de tarjeta

. El pago por el mantenimiento de la tarjeta es de 590 rublos por año y reembolso completo Un préstamo no significa cerrar la tarjeta, por lo que el dinero por su servicio continúa acumulándose y generando intereses.

emisión sin preguntas.

Existe una alta probabilidad de recibir una tarjeta de crédito con un historial crediticio dañado, ya que existen ejemplos vivos entre nuestros lectores.

Conclusiones y Conclusión sobre la tarjeta Tinkoff según reseñas y sus preguntas

Siempre tratamos de evaluar objetivamente cada propuesta y no nos inclinamos por ninguna decisión. Se sabe que cualquier crítica es abrumadoramente siempre negativa, porque si todo está bien, simplemente no hay necesidad de escribir sobre ello. Después de estudiar más de 150 reseñas, llegamos a la conclusión:

- Alrededor del 35% no conocía bien las condiciones del préstamo y no estaba dispuesto a pagarlo con antelación. Por lo tanto, lea atentamente nuestra sección anterior que describe los términos y condiciones.

- Aproximadamente el 15% se encontraba en circunstancias de vida difíciles y no sentía comprensión por parte del banco.

- El 15%, debido a otras circunstancias, se retrasó en el pago y se enfrentó a un trato grosero, lo que en general es de esperar, pero extremadamente desagradable. El banco no debe comportarse como bandidos ni perturbar la tranquilidad de los ciudadanos eludiendo la ley. Todo debe resolverse de manera civilizada y con comprensión del problema.

- En el lado positivo, el 7% escribió favorablemente sobre la tarjeta de crédito. La mayoría de ellos argumentó: “Si no puedes pagar el préstamo, no lo aceptes. Si lo tomas, cumple las condiciones y todo estará bien. "

- Me gustaría apoyar los comentarios positivos de la administración de este sitio, ya que estamos de acuerdo en que nuestras obligaciones deben cumplirse.

- De todas las revisiones, identificamos alrededor del 2% que estaban claramente "ordenadas" (tanto positivas como negativas).

A menudo se nos pregunta directamente, ¿Vale la pena adquirir una tarjeta de crédito? Tinkoff Bank, porque la gente necesita dinero y las reseñas sobre la tarjeta desalientan todo deseo. Siempre damos el ejemplo, ya que somos dos en nuestra administración - Dos de nosotros llevamos más de 2 años utilizando esta tarjeta, a conciencia y sin problemas. No prestan atención al aumento de intereses y comisiones; así son, pero es bueno para ellos tener siempre un límite de crédito en reserva. A las preguntas principales de por qué emitieron esta tarjeta en particular y por qué la usan, las respuestas son simples: había muchos anuncios sobre el diseño simple de la tarjeta, así que la tomé, la uso porque estoy contento con todo. y ya estoy acostumbrado.

08.11.16 592 824 13

Seis reglas sobre las que los banqueros guardan silencio

Pedir dinero prestado para los gastos cotidianos es una mala práctica.

Stas Bichenko

ya no genera intereses

Si no tienes suficiente para comida, viajes o ropa, entonces en algún momento estás tomando malas decisiones financieras: gastas más de lo que ganas; posponer demasiado las cosas; prestar a otros. En cualquier caso, pedir prestado para las necesidades cotidianas es probablemente una señal de problemas.

Para gastos urgentes, conviene tener una reserva para un día lluvioso. Es mejor ahorrar para grandes compras que pedir un préstamo. La mayoría de las personas con conocimientos financieros sólo necesitan una tarjeta de crédito para una gama muy limitada de tareas. Y esta gente sabe cómo hacer que una tarjeta de crédito les dé dinero.

Cómo utilizar una tarjeta de crédito a tu favor

- No sume intereses: pague la deuda antes de que finalice el período de gracia.

- No gastes con tarjeta de crédito mas dinero que tú tienes el tuyo propio.

- Mantenga su propio dinero en una cuenta de ahorros o tarjeta de débito con intereses sobre el saldo. Lo principal es que podrá retirar fondos de allí antes del final del período de gracia sin pérdidas.

- No retire efectivo de su tarjeta de crédito.

- Aprovecha los bonos.

- Utilice el dinero del préstamo como garantía.

No lo subas a porcentajes

Aquí está el mayor error sobre las tarjetas de crédito: "Está bien pagar intereses". Parece que para eso sirve una tarjeta de crédito: para gastar un poco más de lo que puedes permitirte y luego pagar poco a poco al banco.

Pero si desea aprovechar al máximo su tarjeta de crédito, tendrá que cambiar su enfoque. Asegúrate de no tener que pagar nunca intereses.

Porque la gente aprenderá de ello cómo hacerse más rica.

Cada 30 días el banco te envía un documento indicando cuánto le debes. Este es un extracto. Puedes verlo en Banca por Internet o aplicación móvil:

Su tarea es saldar la deuda a cualquier precio antes de que finalice el período de gracia. Pase lo que pase, no permita que se acumulen intereses. Cada mes, inmediatamente después del alta, reserve la cantidad de dinero requerida y pague la deuda inmediatamente o utilice el método "Ganancia sobre saldo", que se analizará a continuación.

El interés del préstamo excede las tasas de las bonificaciones, millas y privilegios que la tarjeta de crédito puede brindarle. Las personas con conocimientos financieros no pagan intereses.

Si no tienes tu dinero no lo compres

Siempre debes tener dinero para pagar toda la deuda de tu tarjeta de crédito. Si no tienes propio dinero Para pagar tu compra ahora mismo, no compres. Incluso si estás seguro de que los tendrás. Puede pasar cualquier cosa: te retrasarán el salario, te despedirán, tu empresa quebrará. Si quieres comprar algo para lo que no tienes dinero en este momento, no lo compres con tarjeta de crédito.

No importa cuál es su límite de crédito, cuál es su salario o cuánto queda hasta su vencimiento. Lo único que importa es cuánto dinero tienes ahora. Si no tienes suficiente dinero, no compres. Si están ahí, pero no estás dispuesto a desprenderte de ellos, no los compres.

Para tener siempre suficiente dinero, planifique un presupuesto. Utilice nuestra hoja de cálculo de presupuesto.

Gana con tu saldo

Si usa crédito y tarjeta de débito Tinkoff Bank, intente ganar dinero con su saldo. Gastas dinero de tu tarjeta de crédito todo el mes y Tinkoff Black contiene todo tu salario y gana intereses. Cuando llegue su próximo cheque de pago, liquidará la deuda de su tarjeta de crédito y nuevamente gastará solo con su tarjeta de crédito. De esta forma pones en circulación incluso el dinero que gastas.

Lo describiré paso a paso:

- Recibe tu salario en una tarjeta de débito. Gaste 3000 RUR con él, de modo que la tarjeta de débito gane el 6% del saldo. Registre cuánto dinero tiene para el mes.

- Durante el próximo mes, gaste dinero sólo de su tarjeta de crédito, pero vigile de cerca el límite. No puedes exceder el monto que tienes en tu cuenta de débito.

- Al final del mes recibirás un estado de cuenta y comenzará a contar el período de gracia: 25 días.

- Espere de 20 a 23 días mientras continúa gastando dinero en su tarjeta de crédito. Nuevamente, no excedas el límite de efectivo que tienes en tu tarjeta de débito.

- Todo este tiempo, el dinero que ganó honestamente debe estar en su cuenta de débito y, sin que usted lo note, generando ingresos.

- El día 23-24 del período de gracia, salda la deuda según el extracto con el dinero que tienes en tu tarjeta de débito.

- Al final del mes, el banco le acreditará los ingresos: intereses sobre el saldo de su cuenta de débito. De esta manera no pagaste intereses al banco y ganaste intereses sobre tus propios fondos.

La cantidad de ganancias es pequeña: no más del 0,4-0,8% del monto de su deuda por mes. Sin embargo, si utiliza este método con regularidad, recibirá un aumento salarial comparable a la rentabilidad. depósito bancario y al mismo tiempo no tienes que negarte compras. Todavía puedes comprar todo lo que comprarías con tu salario, pero sólo dentro de los límites del dinero que tienes.

Cómo funciona esto

Ilya recibió un salario de 120 mil rublos con una tarjeta de débito Tinkoff Black. Inmediatamente reservé 20.000 RUR para un depósito y los 100.000 RUR restantes de por vida.

Primero compró 3.200 rublos en el supermercado. Pagué con tarjeta de débito para aumentar el rendimiento de la cuenta al 6% anual.

Durante todo el mes siguiente, Ilya pagó solo con tarjeta de crédito y siguió cuidadosamente el presupuesto. A finales de mes, había reunido exactamente 96.800 RUR.

A finales de mes, Ilya recibió un extracto con una deuda de 96.800 RUR. Esperó otros 24 días del período de gracia y pagó la deuda en su totalidad.

Mientras Ilya gastaba el dinero del préstamo, su propio dinero estaba mapa de tinkoff Black ganó dinero: en un mes y 24 días le trajeron 1.044 rublos. Según los resultados del mes y 24 días, ganó el 1% además de su salario y no le debe nada al banco.

Estos miles provinieron de rentabilidad y pagos aplazados. De hecho, el banco le dio a Ilya este dinero: en un año recibió 12.000 RUR. Ilya se alegra.

Nunca retires efectivo de tu tarjeta de crédito

Hay cosas que la gente suele pagar en efectivo: alimentos frescos del mercado, materiales de construcción, trabajos de fontanería. Si no tiene suficiente efectivo y su cuenta de débito está vacía, inmediatamente querrá retirar dinero de su tarjeta de crédito.

Pero retirar efectivo de una tarjeta de crédito es lo peor que se puede hacer con ella.

Los bancos ganan dinero cuando pagas con tarjeta. Cuando retira efectivo, el banco pierde esos ingresos. Por eso, los bancos “multan” a quienes retiran efectivo: exigen una comisión adicional, aumentan tasa de crédito, se cancela el periodo sin intereses. Esto se establece en cada acuerdo de tarjeta de crédito. A los bancos realmente no les gusta que retires efectivo de tu tarjeta de crédito.

Comisión

Vasily es cliente de Tinkoff Bank. Retira 20.000 RUR de la tarjeta de crédito Tinkoff Platinum. Ahora:

- Pagará una comisión del 2,9% + 290 R = 870 r.

- Todos los días se le acumularán intereses (hasta 39,9% anual) - 27 R por día.

Vasily paga la deuda en un mes. Pagó al banco 1707 r. Esto es casi el 10% que perdió así sin más.

Disfruta de bonos y millas

Mucha gente trata los bonos y las millas con desdén: dicen, guárdalos o no los guardes; de todos modos terminarás con unos centavos. Se necesita mucho tiempo para lidiar con ellos y no está claro en qué gastarlo. De hecho puntos de bonificación y las millas son más rentables de lo que parecen, pero sólo para quienes han aprendido a utilizarlas.

El truco principal aquí es elegir una tarjeta y un programa de bonificación. Por ejemplo, varias tarjetas de Tinkoff Bank:

| Mapa | ¿Para qué da puntos? | ¿Dónde puedo gastarlo? |

|---|---|---|

| Tinkoff Platino | 1% en todas las compras | Cafés, restaurantes y billetes de tren. |

| AliExpress | 5% para compras en Aliexpress, 1% para todos los demás | Tienda en línea "Aliexpress" |

| eBay | 3% para compras en línea (incluido eBay), 1% para todas las demás | subasta de ebay |

| Todos los juegos | 5% para compras en Steam, Origin, Xbox Games y PlayStation Store, 1,5% para todos los demás | Tiendas en línea de juegos, electrónica; compras en el juego |

| Lamoda | 5% para compras en Lamoda, 1% para todos los demás | "Lamoda" |

Elige la tarjeta que te ayudará a ganar la mayor cantidad posible, según tus hábitos y gustos.

Millas- esta es una variedad puntos de bonificación, que se puede gastar en billetes de avión.

Las millas generalmente se acumulan más rápido que los puntos de bonificación: por ejemplo, Tinkoff Bank acumula el doble de millas en la tarjeta por cualquier compra. Todas las aerolíneas que los puntos de bonificación en la tarjeta Tinkoff Platinum. Y para la compra de billetes de avión, reservas de hotel y alquiler de coches, los bancos suelen otorgar millas entre el 3 y el 10% del coste.

Las millas son la mejor manera de ahorrar dinero en vacaciones.

Cómo ganar millas

Sergey y Masha se van a Barcelona. Deciden organizar unas vacaciones con la ayuda de Todas las tarjetas Aerolíneas a través de travel.tinkoff.ru.

Reservan una habitación de hotel durante dos semanas por 50.000 R (5.000 millas).

Compran billetes por 28.000 R (1.400 millas).

Alquilan un coche por 20.000 R (2.000 millas).

Obtuvieron 8,400 millas simplemente preparándose para sus vacaciones. Y en vacaciones gastarán otros 50.000 R en dos semanas (1.000 millas). Total: 9400 millas.

A lo largo de un año, pagan casi todas sus compras con la tarjeta. Por dos gastan 80.000 RUR al mes. El 2% de cada compra se convierte en millas: 19 200 millas.

Durante el año, Sergey y Masha acumularon 46.600 millas.

Este es exactamente el coste de los billetes a Barcelona.

- Cuanto más dinero gastes en tu tarjeta de crédito, más bonificaciones recibirás. Por lo tanto, intenta pagar todas las compras.

- tarjeta de crédito

- . Si estás en una compañía de amigos, entonces te conviene pagar por todos: recibirás bonificaciones para toda la empresa y tus amigos te devolverán el dinero en efectivo o mediante transferencia.

- Usa una tarjeta de crédito

- como garantía No es rentable retirar el dinero del crédito, pero sí dejarlo como garantía: por ejemplo, como depósito de seguridad en un hotel, al alquilar un apartamento o un coche. Cómo funciona esto: Vienes a alquilar un coche. Se le pide que deje un depósito, por ejemplo $1500.

Le das tu tarjeta de crédito.

El operador bloquea $1500 en la tarjeta. El dinero no se cancela, sino que se congela.

- Cuando la empresa de alquiler recibe el coche, elimina el bloqueo del importe de la tarjeta. No pagas intereses porque no hay

- transferencias de dinero

- no fue de tu tarjeta. El bloqueo y desbloqueo no cuentan.

- El peligro sólo acecha si la compañía de seguros decide retirar parte del depósito del seguro, por ejemplo, si el coche sufre un accidente. El dinero de la garantía se debita de la tarjeta de crédito y se convierte en deuda. Pero incluso en este caso, tendrá tiempo para devolver el dinero o impugnar la cancelación del depósito.

Conduces el coche y lo devuelves sin problemas.

Recordar

Para que usar una tarjeta de crédito sea un placer, simplemente siga reglas simples:

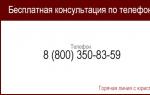

La tarjeta de crédito se activa llamando al banco, preferiblemente al número de teléfono indicado en el formulario de solicitud. Especialista institución de crédito comprueba la identidad de la persona que llama, comprueba con . Para ello se realizan preguntas basadas en datos personales. Entonces se produce la activación.

Después de verificar toda la información, el operador transfiere al cliente a un software especializado que genera un código PIN. Tenga lápiz y papel listos para anotar esta información.

Activar también está disponible en el sitio web y la aplicación móvil del banco. Para ello es necesario ingresar el número de la tarjeta, su fecha de vencimiento y datos personales. A continuación, también deberá anotar o recordar el código PIN. Después de esto, podrá registrarse en su cuenta personal en línea.

Cómo utilizar beneficios preferenciales y no pagar intereses.

El período de gracia implica un uso sin intereses. fondos de credito. En Tinkoff Bank son 55 días. Pongamos un ejemplo de cómo funciona.

La fecha de inicio del período sin intereses es el día en que se recibe el extracto de la tarjeta (depende de la fecha de recepción de la tarjeta). Debe devolver el dinero de todas las compras que realice durante el período del informe (mes, hasta el próximo estado de cuenta) en su totalidad dentro de este período. Por ejemplo, la fecha de alta es el 11 de noviembre. Hiciste una compra el 14 de noviembre. El próximo comunicado llegará el 11 de diciembre. Hasta ese momento, puedes gastar dinero. Pero periodo de gracia para todos los gastos finaliza el 4 de enero. Debe recibir un reembolso completo antes de esta fecha. Si realizas una compra después del 11 de diciembre, ya no será válida. periodo sin intereses, ya que tienes deuda pendiente del mes pasado. Debe pagarlo y solo luego gastarlo nuevamente.

Si el extracto no llegó el 11 de noviembre, sino, por ejemplo, el 18 de noviembre, entonces solo tendrías 3 días para realizar compras. Y el plazo sin intereses desde el momento del gasto sería de 27 días.

El inicio del período sin intereses es la fecha de recepción del estado de cuenta. Si gasta al final del mes del informe, tendrá mucho menos tiempo para pagar sin intereses. Por lo tanto, se recomienda planificar grandes compras inmediatamente después de recibir el extracto.

Para comprender cómo funciona el período de gracia, hay un ejemplo de cálculo interactivo en el sitio web de Tinkoff Bank. Al ingresar la fecha en que recibió el estado de cuenta, recibirá información sobre el uso de los fondos sin intereses si realiza una compra en el día actual.

Es importante recordar dos puntos respecto al uso del período de gracia:

- no funciona si hay una deuda pendiente en la fecha de emisión del estado de cuenta;

- Si al final del período sin intereses ha pagado la deuda no en su totalidad, sino parcialmente, el período de gracia también pierde su efecto.

retiro de efectivo

Despegar dinero No se recomienda el uso de una tarjeta de crédito, ya que conlleva tarifas y tasas de interés más altas. La tarifa de retiro será de 290 rublos más el 2,9 por ciento del monto retirado. Las transacciones en efectivo no están sujetas a un período de gracia. Y el interés por utilizar el préstamo aumenta hasta el 30% -49,9%. Puedes retirar dinero de cualquier cajero automático, incluso en el extranjero, pero si lo haces en terminales de terceros bancos, se cobrará una comisión adicional de acuerdo con las tarifas de estas organizaciones.

Pago sin efectivo

La tarjeta Tinkoff no tiene restricciones para las transacciones que no sean en efectivo; todas las compras se realizan sin cargos adicionales. Puede utilizar la tarjeta en cualquier punto de venta que funcione con el sistema MasterCard, pagar productos a través de Internet, comprar billetes de avión y reservar habitaciones de hotel.

Es conveniente utilizar la aplicación móvil para transferencias a otras cuentas y tarjetas. Tiene las siguientes capacidades:

- reembolso préstamo y pago utilidades sin comisión;

- transferencias de tarjeta a tarjeta de cualquier banco;

- activación de tarjeta;

- presentar solicitudes para abrir depósitos y recibir tarjetas;

- gestión financiera y otras funciones útiles.

También se ha creado una aplicación independiente exclusivamente para transferencias de tarjeta a tarjeta. No hay comisión si envía dinero a una tarjeta de Tinkoff Bank; de lo contrario, será del 1,5%, pero no menos de 30 rublos.

Programas de bonificación

El banco recompensa a los clientes con bonificaciones por utilizar activamente sus tarjetas. Se pueden recibir para compras y gastar en compras o en servicios de Tinkoff.

En en este momento Se aplican los siguientes programas de bonificación:

- La tarjeta de crédito Platinum de Tinkoff supone un devengo del uno por ciento del importe de cada compra. Puedes gastar el dinero acumulado en billetes de tren, en restaurantes y cafeterías, y también cambiarlo por dinero real, que se acreditará en tu cuenta.

- “eBay” – 3% de cualquier compra en Internet, 1% para otros gastos. Puedes gastar bonificaciones en la subasta de eBay.

- “AliExpress” – 5% para compras en la tienda del mismo nombre, 1% para otras compras. Se aceptan bonificaciones en la tienda online de AliExpress.

- “Lamoda” – también 5% para compras en la tienda del mismo nombre y 1% para otros gastos. Los bonos se gastan en Lamoda.

- “Todos los juegos” – 5% para compras en “Playstation Store”, “Origin”, “Steam”, “Xbox Games”, 1,5% para otros gastos. Estos bonos se pueden gastar en compras en juegos, así como en tiendas en linea electrónica y juegos.

- “S7-Tinkoff” – un número diferente de millas por cada 60 rublos gastados en diferentes tiendas y en diferentes promociones. Los bonos se gastan en boletos aéreos.

- “Todas las aerolíneas”: devolución de una parte de compras con tarjeta, compras de billetes de avión y de tren, reservas de coches y hoteles. Los bonos se gastan en boletos aéreos.

- “Ulmart” – 3% para gastos en Ulmart.ru, 2% para gastos en farmacias, restaurantes y gasolineras, 1% para otros gastos. Se puede vender en Ulmart.

- WWF: diferentes montos para contribuciones al fondo, compras simples y compras de acciones. Los bonos se destinan a organizaciones benéficas.

- "OneTwoTrip": hasta el 10% de las compras se devuelven en forma de tripcoins. Un tripcoin equivale a un rublo. Puedes gastarlo en viajes.

- “Google Play” – 10% para compras en la tienda del mismo nombre, 1 o 2% para gastos en tiendas, restaurantes y lugares de entretenimiento. Los puntos se utilizan en Google Play.

- “Cita” – 10% para compras en la tienda del mismo nombre, 1 o 2% para otros gastos. Se puede cambiar por rublos en la tienda Rendezvous.

- “Raspberry” – una cantidad diferente de puntos para compras simples y para compras de socios del programa. Los puntos se canjean por descuentos de socios.

- "AURACARD" - 2 o 5% para compras en el centro comercial "AURA" (Novosibirsk), 1% - para otros gastos. Los bonos se pueden gastar en el centro comercial AURA.

- “PLANETACARD” – 2 o 5% para compras en el centro comercial “PLANETA” (Ufa, Krasnoyarsk, Novokuznetsk), 1% para otros gastos. Los bonos se pueden gastar en el centro comercial PLANET.

- “LETOCARD” - 2 o 5% para compras en el centro comercial Leto (San Petersburgo), 1% para otros gastos. Los bonos se pueden gastar en el centro comercial Leto.

Reposición de tarjeta

Tinkoff no tiene sucursales propias, pero ha proporcionado a los clientes un cómodo sistema de reposición de tarjetas. Puedes liquidar tu deuda en efectivo en sucursales, tiendas y terminales de los socios del banco. Entre ellos:

- "Binbank";

- Euroset;

- "Megáfono";

- "Oficina de correos";

- "Mosoblbank";

- "Mensajero";

- "Sprintnet";

- Línea recta;

- "Eleksnet" y otros.

Puedes transferir fondos desde una tarjeta de cualquier otro banco: en una aplicación móvil, banco en línea o en el sitio web sin comisión. También puedes recargar en cajeros automáticos de forma gratuita. organizaciones asociadas Y transferencia bancaria. Los detalles para esto se pueden encontrar en el sitio web o en su cuenta personal.

Conclusiones

Las reglas básicas para usar la tarjeta Tinkoff se pueden resumir de la siguiente manera:

- utilice el período de gracia con prudencia;

- trate de realizar únicamente transacciones que no sean en efectivo;

- utilizar fondos de reposición sin comisión;

- Pague con su tarjeta de crédito con más frecuencia para obtener bonos adicionales.

Del banco Tinkoff. Es increíblemente conveniente y útil. instrumento financiero para cada persona, porque le permite utilizar dinero bancario y realizar diversos pagos y compras. Además, muchos clientes tienen varias tarjetas de crédito al mismo tiempo, cuyas condiciones de uso pueden diferir significativamente. En nuestro artículo hablaremos sobre cómo utilizar una tarjeta de crédito Tinkoff, qué condiciones ofrece el banco y cuáles son sus características.

¿Cuál es el propósito de las tarjetas de crédito? Todo el mundo conoce la situación en la que no hay suficiente dinero antes del día de pago, pero es necesario realizar algunas compras. U otra situación en la que te quedas sin efectivo y necesitas pagar algo con urgencia. Aquí es cuando una tarjeta de crédito puede resultar útil, porque le permite utilizar los fondos de Tinkoff Bank sin realizar ninguna inversión. Si está abriendo una tarjeta de crédito por primera vez, definitivamente necesita conocer los términos y condiciones de su uso, ya que esto le permitirá evitar pagos innecesarios, cargos por intereses, etc.

Reglas para obtener una tarjeta.

Para ello, debe utilizar uno de varios formas disponibles. La opción más fácil y rápida es presentar la solicitud en el sitio web oficial del banco. Al indicar informacion basica, deberá esperar unos minutos mientras se procesa su solicitud. Si la decisión de emisión es positiva, los empleados del banco se pondrán en contacto con usted y le darán más instrucciones.

Otra forma es aplicar usando correo electrónico. Si recibió una oferta para una tarjeta de crédito por correo electrónico, puede enviar un formulario con la información necesaria al correo de Tinkoff. El esquema adicional es el mismo que en el caso del registro en el sitio web.

Los términos y condiciones para usar una tarjeta de crédito se calculan individualmente, en función de muchos factores. Por ejemplo, un buen historial crediticio, un historial crediticio estable y alto nivel ingresos: todo esto aumenta significativamente las posibilidades de que se emita una tarjeta de crédito. Si no se ha tomado una decisión en unos minutos, se puede realizar un seguimiento del estado de la solicitud. Para ello, accede a la web oficial y busca el apartado correspondiente. Indicará si la solicitud está aprobada o no. Si no tiene acceso a Internet, puede llamar a la línea directa e informar al empleado del banco que necesita verificar el estado.

Tan pronto como se apruebe la solicitud, el operador lo llamará y acordará con usted la hora y el lugar donde se entregará la tarjeta de crédito. Sin embargo, para recibirlo deberás presentar tu pasaporte al mensajero.

¡Importante! Antes de recoger la tarjeta y firmar el contrato, deberás leerla atentamente y comprobar que la información proporcionada es correcta. Si todo está correcto, firma y utiliza la tarjeta.

La tarjeta en sí no funcionará a menos que se active. La activación se puede realizar por teléfono o en el sitio web de Tinkoff. En el primer caso, debe llamar a la línea directa, decir la palabra "activación" y seleccionar el número 3. En el sitio web debe indicar el número y la fecha de vencimiento, después de lo cual se le dará un código PIN. En el futuro será mejor cambiarlo por motivos de seguridad.

La peculiaridad de Tinkoff Bank es que no opera a través de un sistema de sucursales en todo el país, sino a través de Internet. Esto nos permite proporcionar condiciones que objetivamente mejores ofertas de otras instituciones. Además, este concepto permite ahorrar tiempo a los clientes, porque la ausencia de colas y el acceso a todas las funciones en línea es lo que permitió a Tinkoff convertirse en uno de los líderes en el mercado de préstamos al consumo.

La peculiaridad de Tinkoff Bank es que no opera a través de un sistema de sucursales en todo el país, sino a través de Internet. Esto nos permite proporcionar condiciones que objetivamente mejores ofertas de otras instituciones. Además, este concepto permite ahorrar tiempo a los clientes, porque la ausencia de colas y el acceso a todas las funciones en línea es lo que permitió a Tinkoff convertirse en uno de los líderes en el mercado de préstamos al consumo.

Habiendo emitido tarjeta de crédito tinkoff, el cliente tiene muchas opciones. Las principales ventajas de las tarjetas de crédito son:

- Atención 24 horas por parte de empleados del banco. La línea directa une a más de mil operadores, lo que permite reducir el tiempo medio de espera de los clientes a 2 minutos. Además, el soporte técnico funciona los días festivos y los siete días de la semana.

- Acumulación de bonificaciones por compras y otros pagos con tarjeta de crédito. Su tamaño comienza desde el 1% y puede llegar al 30%.

- Las transacciones con tarjeta de crédito se pueden realizar tanto a través de Internet como a través de un teléfono inteligente. Para ello, se ha creado una aplicación especial de Tinkoff Bank, que incluye todas las funciones.

- Uso gratuito de los fondos del crédito durante el período de gracia. El pago oportuno de la deuda eliminará la necesidad de pagar intereses.

- Posibilidad de recibir descuentos de hasta el 30% en la compra de productos en tiendas asociadas.

En general, las condiciones para utilizar una tarjeta de crédito de Tinkoff Bank son muy atractivas y rentables. Gracias al hecho de que institución financiera no tiene sucursales propias y puede ahorrar mucho dinero, esto nos permite emitir tarjetas de crédito económicas a los clientes, que, cuando uso correcto costará gratis. ¿Por qué muchos clientes tienen malas experiencias con Tinkoff Bank? Vamos a resolverlo.

Características de uso

En Internet se pueden encontrar muchos comentarios negativos sobre Tinkoff Bank, que en su mayor parte tienen una explicación: el fraude. La gente afirma que obtuvieron una tarjeta de crédito, la usaron y luego el banco comenzó a cobrar algunas tarifas e intereses extraños. Como regla general, estos clientes no estudian las condiciones y tienen pagos atrasados. Naturalmente, por el retraso en el reembolso de los fondos del préstamo tendrá que pagar, y bastante y durante mucho tiempo.

Para evitar problemas, es necesario comprender ciertos matices del uso de una tarjeta de crédito de Tinkoff Bank. En primer lugar, una tarjeta de crédito es un método inusual. préstamo de consumo. El caso es que el dinero bancario se puede utilizar casi gratis si se cumplen todas las condiciones, se paga online y no se tienen deudas. Además, el devengo de intereses de demora también tiene sus propias características. ¿Quieres saber por qué? Todo por el pago mínimo.

¡Matiz! Mucha gente piensa erróneamente que el pago mínimo cuenta para el monto adeudado. Esto no es cierto, porque el pago mínimo es el monto que el banco te cobra por utilizar el préstamo. Una mayor falta de pago resultará en el cobro de intereses adicionales.

El problema es que una tarjeta de crédito es rentable y barata para quien cumple todas las condiciones. Además, el enfoque correcto puede incluso permitirle obtener un pequeño beneficio. Como saben, Tinkoff Bank ofrece a sus clientes una variedad de programas de bonificación. Tienen características propias, pero al mismo tiempo tienen algo en común.

Si paga con frecuencia con tarjeta de crédito (especialmente con los socios de Tinkoff), se le cobrará un cierto porcentaje por cada transacción. Por cierto, incluso si pones tu propio dinero en la tarjeta, también recibirás una bonificación por usarla. Por supuesto, su tamaño será mínimo, pero aún así la tarjeta de crédito no te costará mucho y los obsequios del banco te permitirán cubrir los gastos de información por SMS, etc.

En 2019 Banco Tinkoff ofrece muy condiciones favorables obtención de un préstamo con la Tarjeta Platinum con un plazo sin intereses de hasta 120 días. Según los términos de esta oferta, si tienes un préstamo de otro banco, puedes transferirlo a Tinkoff Bank, recibiendo un período de gracia de hasta 4 meses sin intereses. Pero, para utilizar este programa, el banco tiene en cuenta varias condiciones y requisitos.

Para gestionar su cuenta y analizar los gastos de la tarjeta, el banco proporciona. Además, puede realizar pedidos (con bonificaciones y reembolsos) y utilizarlos como instrumento de pago transfiriendo la cantidad requerida de fondos desde una tarjeta de crédito.

Cómo funciona la tarjeta Tinkoff: 120 (55) días sin intereses. Reseñas

Para obtener 4 meses de período sin intereses, el banco ofrece clientes de credito otros bancos ofrecen el servicio de “Transferencia de saldo”. Si tiene un préstamo de otro banco, puede transferir el monto de la deuda a Tinkoff, mientras recibe un plan de pagos para pagar intereses sobre el monto retirado de la tarjeta por hasta 120 días. En esencia, esta propuesta es una reestructuración de un préstamo disponible de otro banco.

Condiciones para transferir un préstamo a Tinkoff Bank en un plazo de 120 días sin intereses:

- Una de las condiciones más importantes para un préstamo con un período de gracia de 120 días naturales es que durante este tiempo aún tendrás que pagar intereses sobre la deuda principal. no menos del 6%. esta tarifa reembolsará el importe principal (aunque no se devengarán intereses sobre la deuda principal).

- Al vencimiento del período de gracia, el banco comenzará a cobrar el monto establecido sobre la deuda principal. interés anual(por el momento, Tinkoff ofrece préstamos contra tasa de interés desde el 12% anual.

- Actualmente, el servicio es gratuito;

- Permitido sólo 1 vez por año (1 crédito);

- Antes de refinanciar un préstamo, deberá pagar los pagos vencidos, multas y deudas a otro banco;

- El período de gracia comienza a aplicarse al utilizar fondos de la tarjeta;

- Solo puede transferir deuda a una tarjeta Platinum que no exceda el límite de su tarjeta de crédito. Por ejemplo: si un préstamo de un banco externo es de 80 mil y el límite de la tarjeta de crédito es de 120 mil (y este dinero aún no se ha gastado), es posible una reestructuración;

- La refinanciación se realiza únicamente entre cuentas personales. Si se detecta un intento de conectar una cuenta de terceros, la operación se bloquea inmediatamente.

Reseñas sobre la experiencia de utilizar la tarjeta de crédito Tinkoff Platinum en.

Términos y condiciones generales de la tarjeta de crédito Tinkoff Platinum

- El período de gracia estándar para esta tarjeta de crédito es 55 dias. Al firmar un acuerdo de reestructuración, aumenta a 120 días.

- Requerido pago mensual es el minimo 6-8% del monto total de la deuda.

- Tan pronto como finaliza el período de gracia, se calcula la tasa. 12%-29,9% por año para pagos no en efectivo Y 30%-49,9% por año al retirar efectivo (u operaciones equivalentes al retiro de efectivo).

- El banco activa el programa de fidelización Bravo, el cashback va desde 1 al 30%. Con los puntos acumulados podrás posteriormente comprar billetes de tren, pagar una factura en un restaurante, etc.

- Control transacciones monetarias y podrás recibir información a través de la banca por Internet.

- La tarjeta se emite únicamente con pasaporte. No se necesitan certificados, garantías ni avalistas.

- La tarjeta se puede utilizar en el extranjero. La moneda se convierte automáticamente.

- Las transacciones financieras están protegidas mediante 3D-Secure.

Detalles sobre tarifas (operaciones equivalentes a retiro de efectivo) para el banco.

Limitaciones de la tarjeta de crédito Platinum:

- Puede transferir un préstamo a Tinkoff por un monto de 300 mil usando los datos de su cuenta y 150 mil usando su número de tarjeta.

- La deuda se refinancia únicamente en rublos.

- La transferencia mínima es de 5 mil rublos.

Cómo transferir un préstamo a Tinkoff con un período de gracia de hasta 120 días

La tarjeta de crédito Tinkoff Platinum “120 días sin intereses” le permite reestructurar un préstamo de un banco ruso externo.

Cerrar una obligación de deuda con otro banco.

- Tome una copia impresa del banco. cantidad exacta deuda;

- En el sitio web de Tinkoff, complete un formulario y solicite una tarjeta Platinum;

- Obtenga una tarjeta de crédito y actívela a través de la banca en línea, banca móvil o por teléfono;

- Informe al representante del banco sobre su deseo de refinanciar el préstamo;

- Un representante del banco solicitará detalles del acuerdo de deuda;

- En un plazo de 2 a 5 días, el préstamo se transfiere desde banco de terceros a Tinkoff;

- Visite el banco desde el que se transfirió el préstamo para obtener la confirmación del cierre de la cuenta.

Amortización del préstamo sin comisiones ( reposición de crédito tarjetas)

Recarga el saldo de tu tarjeta (paga principal e intereses) sin comisión Poder:

- o desde una tarjeta de otro banco (se pueden cobrar tarifas);

- efectivo en puntos de reposición;

- Transferencia bancaria desde cualquier cuenta bancaria.

Puede obtener información sobre las formas de reembolsar un préstamo en el sitio web de Tinkoff en la sección "Reposición".

¿Cómo solicitar una tarjeta de crédito?

Puede solicitar una tarjeta en la página con el formulario de solicitud. Después de lo cual, la tarjeta se entrega a casa por mensajería.

El procedimiento de registro es el siguiente:

- Vaya a la página "Solicitar una tarjeta" del sitio web oficial del banco y proporcione la información necesaria;

- Envíe una solicitud, tiempo de revisión 2 minutos;

- Espere a que se produzca la tarjeta y recíbala por mensajería en su domicilio (1-7 días).

Requisitos para el prestatario

Ciudadanía de la Federación de Rusia (registro), edad de 18 a 70 años. El banco puede no tener en cuenta los malos historia de crédito y disponibilidad de préstamos de otro banco.

Intereses y tasas

Al emitir una tarjeta, se firma un acuerdo entre el banco y el usuario. Indica las condiciones de uso. dinero de credito, el pago mínimo y los tipos de interés son fijos.

Las condiciones de la tarjeta son las siguientes:

- tasa anual sobre pagos y compras no en efectivo: 12-29,9%;

- tasa anual para retiros de efectivo y retiros a tarjeta de débito— 30-49,9% (no requisitos favorables, es mejor pagar directamente con la tarjeta);

- comisión única por transferencias y retiros de efectivo de un cajero automático: 2,95% del monto + 290 rublos;

- reemisión de tarjeta - 590 rublos;

- banca móvil: 59 rublos;

- servicio - 590 frotar.

Penalizaciones

Se impone una multa única al titular de la tarjeta de crédito si el siguiente pago se retrasa. Se calcula según este esquema:

- primer retraso - 590 rublos;

- segundo - 590 frotar. + 1% de la deuda total;

- tercero - 590 frotar. + 2%.

Además, al deudor se le acumulan intereses superiores al límite: 19% anual.

En una palabra, retrasar los pagos con una tarjeta de crédito Tinkoff Platinum (120 días sin intereses) es extremadamente poco rentable. Es mejor pagar con cuidado y a tiempo, idealmente antes de que finalice el período de gracia.